- Ngành dệt may tăng trưởng ấn tượng trong nửa đầu năm 2022, nhưng bước vào giai đoạn khó khăn từ giữa năm. McKinsey dự báo doanh thu hàng hóa không xa xỉ toàn cầu sẽ giảm 5% so với cùng kỳ trong nửa cuối năm 2022. Thời trang cao cấp và bình dân tiếp tục ghi nhận kết quả vượt trội, trong khi các cửa hàng bán lẻ truyền thống cũng phục hồi vào năm 2022.

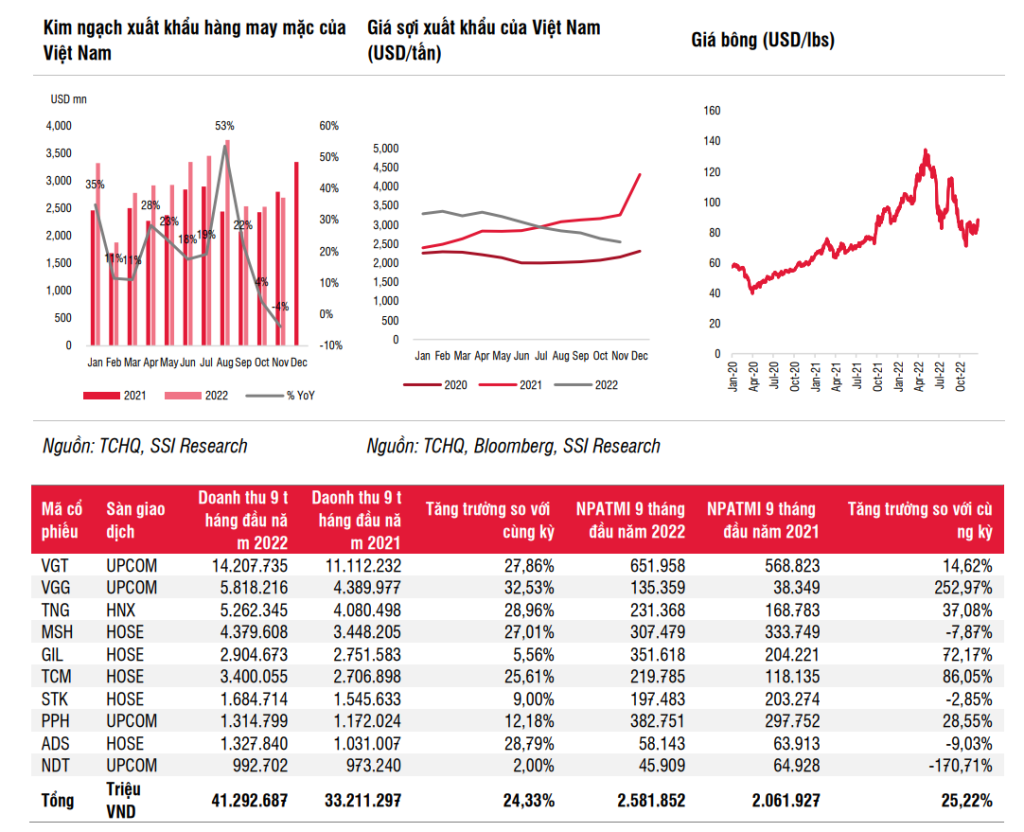

- Tại Việt Nam, kim ngạch xuất khẩu dệt may ước đạt 42 tỷ USD cho năm 2022 (tăng 3,8% so với cùng kỳ và 11% so với năm 2019).

- Nhìn chung, các công ty niêm yết đã công bố kết quả khác nhau trong 9 tháng đầu năm 2022. Các nhà sản xuất sợi là những đơn vị có tăng trưởng lợi nhuận kém tích cực nhất (NDT, ADS, STK), do giá xuất khẩu trung bình bắt đầu giảm mạnh trong tháng 7/2022. Các nhà sản xuất hàng may mặc có trụ sở tại miền Nam Việt Nam (VGG, GIL, TCM) là những doanh nghiệp có tăng trưởng lợi nhuận tốt nhất nhờ mức nền so sánh thấp trong nửa cuối năm 2021 khi các công ty chịu ảnh hưởng bởi các biện pháp giãn cách xã hội do Covid-19.

Triển vọng năm 2023: Kém tích cực

- Nhìn sang năm 2023, chúng tôi cho rằng áp lực lạm phát sẽ tiếp tục thách thức thị trường. McKinsey dự báo doanh thu hàng thời trang cao cấp trên toàn cầu sẽ tăng 5~10% so với cùng kỳ, trong khi phần còn lại của thị trường sẽ giảm 3% so với cùng kỳ.

- Quá trình xử lý hàng tồn kho đã được thực hiện tại các nhà bán lẻ lớn, tích cực nhất là những công ty kinh doanh đồ thể thao. Tuy nhiên, dữ liệu từ Hoa Kỳ vẫn cho thấy mức tồn kho cao trong toàn ngành dự kiến sẽ kéo dài đến quý 2 năm 2023.

- VITAS dự báo giá trị xuất khẩu hàng dệt may của Việt Nam sẽ đạt 45~47 tỷ USD (tăng 7~11% so với cùng kỳ) trong năm 2023. Chúng tôi cho rằng mục tiêu này khá thách thức do phân ngành sợi đã bắt đầu ghi nhận mức lỗ trong quý 4 năm 2022, và Vinatex cũng dự báo đơn hàng may mặc sẽ giảm 25% so với cùng kỳ trong năm 2023.

- Chi tiêu cho các mặt hàng không thiết yếu và tiêu dùng nói chung được dự báo cũng sẽ giảm đi, và doanh thu bán lẻ sẽ được thúc đẩy bởi các chương trình khuyến mãi và giảm giá. Theo đó, chúng tôi cho rằng tỷ suất lợi nhuận gộp của toàn bộ chuỗi giá trị sẽ chịu áp lực, trong đó các nhà sản xuất sợi và hàng may mặc trong nước dễ bị tổn thương nhất do giá bán trung bình thấp hơn.

- Trong khi đó, chúng tôi cho rằng áp lực chi phí nguyên vật liệu đối với các nhà sản xuất đã giảm bớt do giá bông và giá dầu đã giảm đáng kể từ quý 2 năm 2022. Tuy nhiên, chúng tôi vẫn dự báo tỷ suất lợi nhuận gộp tổng thể sẽ giảm do (i) năng lực đàm phán của các nhà sản xuất trong nước còn thấp so với các nhà bán lẻ và (ii) lương cơ bản dự kiến sẽ tăng 20% so với cùng kỳ.

- Định giá có thể giảm xuống mức P/E thấp nhất trong lịch sử của ngành, ở mức 4~5x (như giai đoạn 2010~2012, cũng do suy thoái kinh tế toàn cầu) cho đến quý 3 năm 2023.

- Yếu tố hỗ trợ tăng giá/rủi ro giảm giá đối với khuyến nghị: (i) Tiêu dùng tại Hoa Kỳ cao hơn/thấp hơn dự báo; (ii) giá hàng hóa cao/thấp hơn dự báo và (iii) cạnh tranh từ các quốc gia có chi phí lao động thấp khác như Bangladesh và Pakistan cũng như các quốc gia sản xuất gần thị trường tiêu thụ.

______________________________

* Tải báo cáo chi tiết Click Tại đây