Khuyến nghị: PHÙ HỢP THỊ TRƯỜNG

Giá mục tiêu 1 năm: 124.000 Đồng/cp

Tăng: +15,3%

Giá tại ngày 17/02/2020: 107.500 Đồng/cp

Tin cập nhật

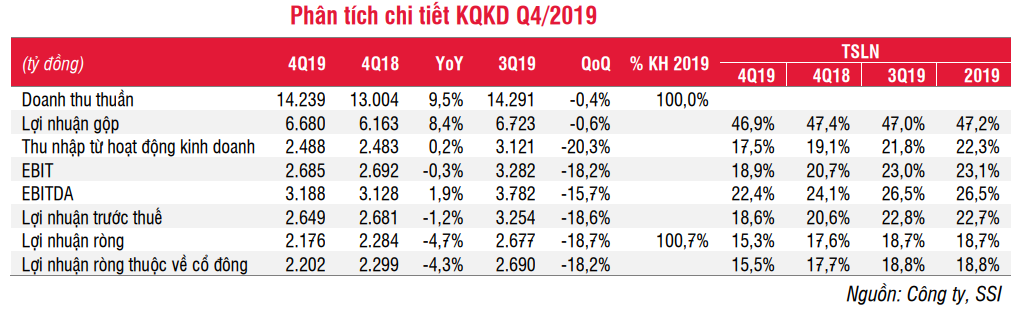

Trong năm 2019, VNM đã ghi nhận doanh thu thuần đạt 56,3 nghìn tỷ đồng (+7,1% YoY) và lợi nhuận ròng đạt 10,55 nghìn tỷ đồng (+3,4% YoY), hoàn thành lần lượt 100% và 100,7% kế hoạch năm. Mặc dù doanh thu phù hợp với ước tính của chúng tôi, nhưng lợi nhuận ròng thấp hơn một chút so với ước tính của chúng tôi là 10,8 nghìn tỷ đồng. Kết quả này là do chi phí quản lý tăng 23% YoY, chủ yếu là do thưởng cho nhân viên cao hơn và thu nhập ròng khác thấp hơn ước tính.

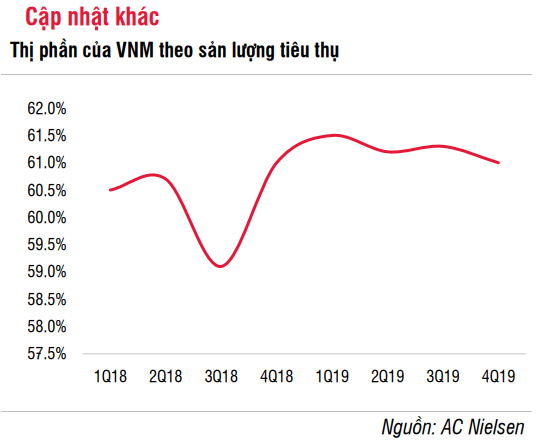

Tỷ suất lợi nhuận gộp của VNM đạt 47,2% trong năm 2019 (so với 46,8% trong năm 2018). Trong năm 2019, công ty tăng 1-3% giá bán bình quân để bù đắp lợi nhuận từ việc tăng giá nguyên liệu. Thị phần của công ty duy trì ổn định ở mức 61% theo sản lượng vào cuối năm 2019, không thay đổi so với năm 2018.

VNM bắt đầu hợp nhất Công ty cổ phần GTN foods (GTN: HOSE) vào những ngày cuối năm 2019. Tổng tài sản tăng 19,6% YoY, một phần do hợp nhất GTN. Lợi thế thương mại từ giao dịch này là 1,5 nghìn tỷ đồng.

Tác động

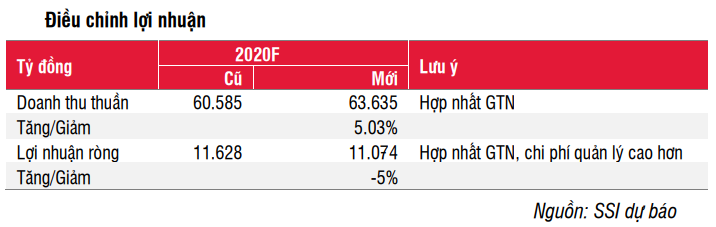

Chúng tôi điều chỉnh giảm ước tính lợi nhuận ròng năm 2020 xuống 5% sau khi cập nhật kết quả kinh doanh năm 2019 và tính đến việc hợp nhất GTN. Hiện tại, chúng tôi ước tính doanh thu thuần sẽ đạt 63,63 nghìn tỷ đồng (+13% YoY) và lợi nhuận ròng sẽ đạt 11,07 nghìn tỷ đồng (+4,9% YoY) trong năm 2020.

Khuyến nghị

Cổ phiếu VNM đang giao dịch ở mức P/E 2020E là 18,7 lần và EV/EBITDA là 11,3 lần, khá rẻ so với mức bình quân ngành trong khu vực là 25 lần và 14 lần. Chúng tôi tin điều này khá hợp lý khi tăng trưởng dài không tỏ ra hấp dẫn, chỉ ở mức một chữ số (CAGR lợi nhuận ròng giai đoạn 2019-2024F là 6,7%). Do đó, chúng tôi hạ giá mục tiêu 1 năm cho cổ phiếu VNM xuống còn 124.000 đồng/cp (từ 139.000 đồng/cp), do EPS 2020E thấp hơn và P/E mục tiêu là 22 lần và sử dụng phương pháp định giá DCF (tỷ trọng cho mỗi phương pháp là 50%). Theo đó, chúng tôi duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG cho cổ phiếu.

Tác động tăng đối với ước tính: Tăng trưởng doanh thu cao hơn ước tính; giá nguyên liệu thấp hơn ước tính.

Rủi ro giảm đối với ước tính: Giá nguyên liệu cao hơn ước tính.

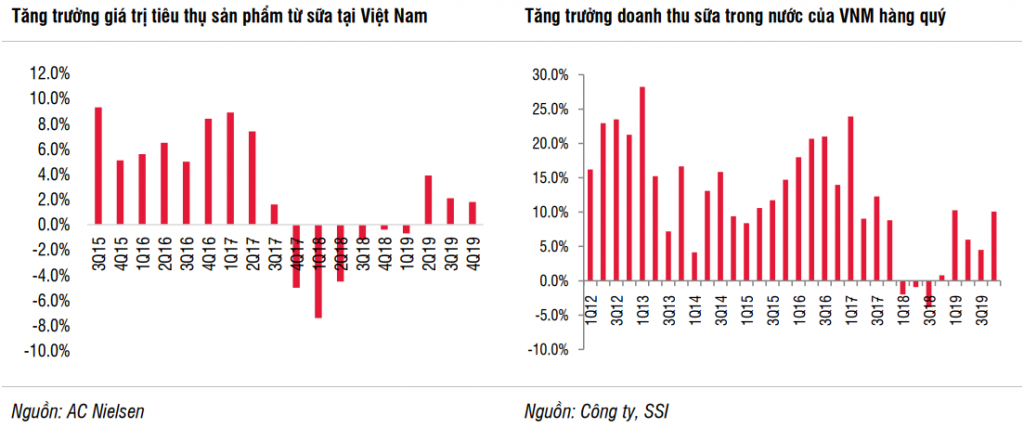

Doanh thu sữa trong nước của VNM đạt 11,36 nghìn tỷ đồng trong Q4/2019 (+10,1% YoY). Nếu không bao gồm tác động của việc tăng 1-3% giá bán bình quân trong tháng 4 và tháng 8/2019, sản lượng tiêu thụ thực tế trong nước tăng 7-8% YoY trong Q4 2019, khá tích cực so với tỷ lệ tăng trưởng của các quý trước và so với mức tăng trưởng lượng tiêu thụ sản phẩm từ sữa tại Việt Nam chỉ đạt 1,8% YoY trong Q4/2019, theo Nielsen.

Trong danh mục sản phẩm của VNM, công ty cho biết hầu hết các sản phẩm đều tăng trưởng tích cực, ngoại trừ sữa chua uống và sữa đặc giảm. Thị phần của VNM tính đến cuối Q4/2019 giảm xuống 61% từ 61,3% vào cuối Q3/2019, cho thấy VNM mất thị phần cho các đối thủ cạnh tranh. Mặc dù doanh thu trong Q4/2019 tăng trưởng tích cực. Do đó, chúng tôi cho rằng có sự vênh giữa số liệu doanh thu của công ty thể hiện doanh thu bán cho các đại lý (“bán vào hệ thống phân phối”), trong khi thị phần của VNM do Nielsen cung cấp theo dõi doanh thu bán tại cả cửa hàng bán lẻ (“từ hệ thống phân phối bán ra người tiêu dùng”).

Trong khi đó, Mộc Châu và Vinasoy ghi nhận tăng trưởng doanh thu 7,4% YoY và -2,4% trong Q4/2019, thấp hơn so với VNM trong cùng giai đoạn.

Lũy kế, doanh thu trong nước của VNM đạt 45,6 nghìn tỷ đồng tăng+7,6% YoY trong năm 2019, phù hợp với ước tính của chúng tôi.

Doanh thu xuất khẩu đạt 1,57 nghìn tỷ đồng trong Q4/2019 (+26,6% YoY). Lũy kế, doanh thu xuất khẩu đạt 5,18 nghìn tỷ đồng (+14,8% YoY) cho cả năm 2019. Tăng trưởng hai chữ số của doanh thu xuất khẩu trong năm 2019 là điều tích cực, nhờ thị trường Iraq phục hồi từ mức so sánh thấp trong năm 2018. Trong khi đó, tỷ suất lợi nhuận gộp đạt 61,8% (so với 60,8% trong năm 2018), nhờ sản lượng sữa bột xuất khẩu sang Iraq tăng (mang lại tỷ suất lợi nhuận cao).

Các công ty con ở nước ngoài, bao gồm Driftwood và Angkor ghi nhận tăng trưởng doanh thu đạt 5,8% YoY trong Q4/2019 và 8,6% trong năm 2019 nhờ Angkor Milk tăng mạnh mẽ (hơn 25% YoY trong năm 2019) trong khi doanh thu của Driftwood không thay đổi so với cùng kỳ năm trước. Tỷ suất lợi nhuận gộp của các công ty con ở nước ngoài đạt 26,2% trong năm 2019, thấp hơn mức 28% trong năm 2018, chủ yếu do tỷ suất lợi nhuận từ Driftwood thấp hơn do giá nguyên liệu đầu vào cao hơn.

Mảng kinh doanh đường và nông trại. Doanh thu khác trong năm 2019 đạt 1,96 nghìn tỷ đồng (-17,2% YoY, chủ yếu do doanh thu đường giảm), với tỷ suất lợi nhuận gộp cải thiện đáng kể lên 30,5% trong năm 2019 so với 19,8% trong năm 2018, nhờ lợi nhuận cải thiện tại tổ hợp trang trại ở Thanh Hóa và trang trại hữu cơ ở Lâm Đồng.

Xu hướng tỷ suất lợi nhuận. Tỷ suất lợi nhuận gộp mảng sữa trong nước đạt 47,8% trong Q4/2019, tương đương với Q3/2019, nhưng thấp hơn đáng kể so với mức 50,1% trong Q4/2018. Trong cả năm 2019, tỷ suất lợi nhuận gộp mảng sữa trong nước đạt 47,9% so với 48,3% trong năm 2018. Do đó, việc tăng 1-3% giá bán bình quân của công ty trong năm giúp bảo toàn tỷ suất lợi nhuận gộp trong bối cảnh giá bột sữa tăng.

Tổng tỷ suất lợi nhuận gộp đạt 47,2% trong năm 2019 (so với 46,8% trong năm 2018).

Theo Ban lãnh đạo, VNM đã chốt giá sữa nguyên liệu tới tháng 5/2020. Nhìn chung, giá sữa nguyên liệu bình quân trong năm 2020 sẽ tiếp tục cao hơn so với năm 2019, và công ty có thể tiếp tục tăng giá bán bình quân nếu cần để bảo đảm tỷ suất lợi nhuận của công ty.

Tỷ lệ chi phí bàn hàng trên doanh thu là 23,1% trong năm 2019 so với 23,3% trong năm 2018. Tuy nhiên, chi phí quản lý tăng 23,2% YoY trong năm 2019, chiếm 2,5% tổng doanh thu trong năm 2019 (so với 2,2% trong năm 2018), chủ yếu do chi phí nhân viên và chi phí khác cao hơn, trái với ước tính của chúng tôi. Theo công ty, chính sách này được thực hiện để giữ nhân viên chủ chốt với công ty (cho đến nay không có ESOP và chi phí nhân viên trong năm 2018 cũng không tăng) trong khi thị trường lao động cạnh tranh, đặc biệt trong ngành tiêu dùng. VNM cho biết chi phí quản lý sẽ không tăng mạnh trong năm 2020.

Lũy kế trong năm 2019, VNM ghi nhận doanh thu thuần đạt 56,3 nghìn tỷ đồng (+7,1% YoY) và lợi nhuận ròng đạt 10,55 nghìn tỷ đồng (+3,4% YoY), lần lượt hoàn thành 100% và 100,7% kế hoạch năm.

Chương trình sữa học đường. VNM đã trúng thầu 20/22 tỉnh, thành phố (bao gồm Hà Nội, Đà Nẵng và TP. Hồ Chí Minh) thông qua đấu thầu công khai giai đoạn 2018-2020 để trở thành nhà cung cấp sữa học đường. Quy mô tiềm năng tại TP. HCM chưa được công bố, nhưng có thể lớn hơn tại Hà Nội (chúng tôi được biết doanh thu hàng năm từ chương trình tại Hà Nội là 1,2 nghìn tỷ đồng/năm).

Hợp nhất GTN. VNM đã nâng tỷ lệ sở hữu tại GTN lên 75% từ 41% trong tháng 12/2019, và bắt đầu hợp nhất GTN thành công ty con vào những ngày cuối năm 2019. Tổng vốn đầu tư là 3,45 nghìn tỷ đồng, tương đương giá mua bình quân là 18.380 đồng/cp. Lợi thế thương mại từ giao dịch này là 1,5 nghìn tỷ đồng, điều này sẽ làm tăng chi phí quản lý của VNM lên khoảng 150 tỷ đồng (10% chi phí quản lý năm 2019) mỗi năm bắt đầu từ năm 2020.

Bao gồm sữa Mộc Châu, hiện tại nguồn cung sữa cho VNM là 157.500 con bò (+26% YoY), trong đó gần 33.000 con bò từ các trang trại của VNM (so với 27.000 con trong năm 2018).

Tổng tài sản của VNM tăng 19,6% YoY đạt 44,7 nghìn tỷ đồng chủ yếu nhờ việc hợp nhất GTN. Các khoản vay ngắn hạn của VNM tăng từ 1,1 nghìn tỷ đồng vào cuối năm 2018 lên 5,4 nghìn tỷ đồng vào cuối năm 2019, trong khi tiền mặt và các khoản đầu tư ngắn hạn cũng tăng từ 10,2 nghìn tỷ đồng vào cuối năm 2018 lên 15,1 nghìn tỷ đồng vào cuối năm 2019. Do đó, VNM có thể sử dụng giải pháp vay ngắn hạn để huy động vốn mua lại GTN, vì tiền gửi ngắn hạn chưa đáo hạn

Ảnh hưởng của việc bùng phát dịch virus Corona: Theo VNM, vẫn còn quá sớm để kết luận và ước tính ảnh hưởng. Tuy nhiên, theo ý kiến của chúng tôi, ảnh hưởng có thể cả hai chiều tích cực và tiêu cực. Sản phẩm sữa được coi là nguồn cung cấp protein phong phú, đồng thời cũng rất thuận tiện để sử dụng, đặc biệt trên thực tế người tiêu dùng sẽ không đi ra nơi công cộng và giảm chi tiêu bên ngoài. Về mặt tiêu cực, dịch virus Corona bùng phát có thể gây ra sự gián đoạn hoặc khó khăn cho việc lưu thông hàng hóa và xuất khẩu chính thức sang Trung Quốc có thể bị trì hoãn.

Ước tính lợi nhuận

Chúng tôi đã cập nhật ước tính để phản ánh lợi nhuận ròng thấp hơn ước tính trong năm 2019 và việc hợp nhất GTN.

Trong năm 2020, các giả định của chúng tôi bao gồm tăng trưởng doanh thu sữa trong nước là 7,5% YoY. Trong đó sản lượng tiêu thụ tăng trưởng 5-6% và giá bán tăng 2-3% do thay đổi cơ cấu sản phẩm. Chương trình sữa học đường và các sản phẩm mới tung trong năm 2019 cũng sẽ là động lực tăng trưởng cho Vinamilk. . Doanh thu ở nước ngoài tăng 8-10% YoY là giả định của chúng tôi, trong đó chúng tôi vẫn chưa tính tại thị trường Trung Quốc. Tuy nhiên, giá nguyên liệu dự kiến cao hơn 5% tính theo đồng VND, điều này khiến tỷ suất lợi nhuận giảm nhẹ. Tỷ lệ chi phí SG&A trên doanh thu là 25,6% (so với 25,6% trong năm 2019), cao hơn so với giả định trước đây của chúng tôi là 25,4%. Cuối cùng, chúng tôi kỳ vọng mức thuế thu nhập doanh nghiệp ở mức 18% (so với 17,5% trong năm 2019). Ngoài ra, chúng tôi cho rằng GTN sẽ thực hiện tái cơ cấu đáng kể trong năm 2020, Lợi nhuận trong năm 2020 sẽ không đáng kể. So với ước tính trước đây của chúng tôi, chúng tôi điều chỉnh giảm 5% lợi nhuận ròng cho năm 2020F. Do đó, hiện tại chúng tôi ước tính VNM sẽ đạt 63,63 nghìn tỷ đồng (+13% YoY) doanh thu thuần và 11,07 nghìn tỷ đồng (+4,9% YoY) lợi nhuận ròng trong năm 2020.

Cần lưu ý rằng chúng tôi chưa tính đến bất kỳ khoản lãi/lỗ bất thường nào từ việc tái cấu trúc GTN.

Định giá và khuyến nghị

Cổ phiếu VNM đang giao dịch ở mức P/E 2020E là 18,7 lần và EV/EBITDA là 11,3 lần, khá rẻ so với định giá toàn ngành trong khu vực là 25 lần và 14 lần. Chúng tôi tin điều này khá hợp lý khi tăng trưởng dài hạn ở mức một chữ số và tỏ ra không hấp dẫn (CAGR lợi nhuận ròng giai đoạn 2019-2024F là 6,7%). Do đó, chúng tôi hạ giá mục tiêu 1 năm cho cổ phiếu VNM xuống còn 124.000 đồng/cp (từ 139.000 đồng/cp), dựa vào EPS 2020E thấp hơn và P/E mục tiêu là 22 lần và sử dụng phương pháp định giá DCF (tỷ trọng cho mỗi phương pháp là 50%). Theo đó, chúng tôi duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG cho cổ phiếu.

Tác động tăng đối với ước tính: Tăng trưởng doanh thu cao hơn ước tính và giá nguyên liệu thấp hơn ước tính. Việc nhà nước tiếp tục thoái vốn khỏi VNM vẫn sẽ được coi là một yếu tố tích cực cho giá của cổ phiếu.

Rủi ro giảm đối với ước tính: Tăng trưởng doanh thu thấp hơn ước tính; giá nguyên liệu cao hơn ước tính

Đồ thị kỹ thuật

Nguồn SSI, Chứng+