TCB: Các khoản vay dài hạn tăng mạnh trong khi trái phiếu doanh nghiệp giảm mạnh

TỔNG QUAN Q4/2019

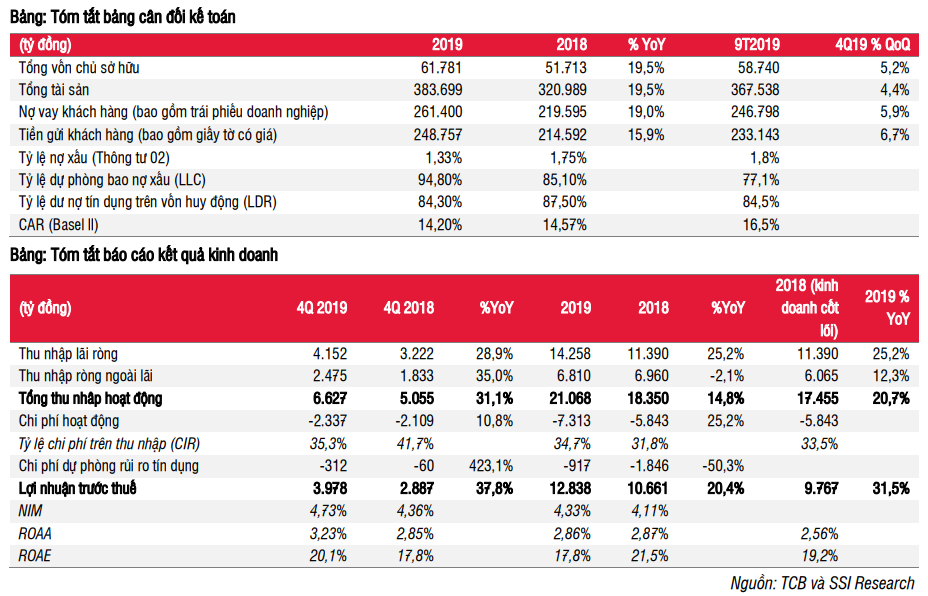

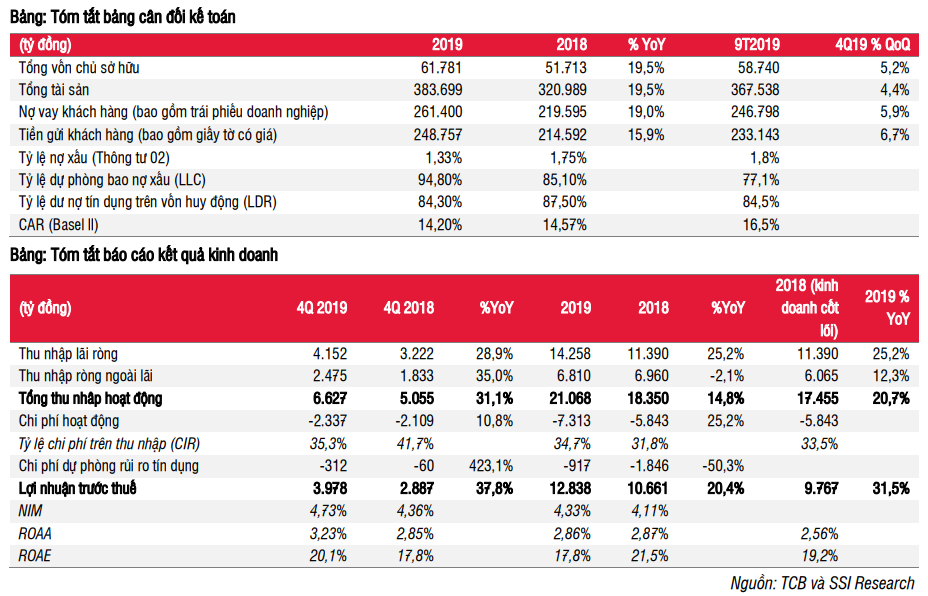

Gần đây TCB công bố kết quả hoạt động kinh doanh năm 2019 với lợi nhuận trước thuế hợp nhất năm 2019 đạt 12,84 nghìn tỷ đồng (+20,4% YoY), cao hơn 4% so với dự báo của chúng tôi là 12,35 nghìn tỷ đồng. Nếu không bao gồm khoản lợi nhuận bất thường từ việc thoái vốn Công ty TNHH MTV Kỹ thương (TechcomFinance) trong Q1/2018 với tổng giá trị 894,4 tỷ đồng, lợi nhuận trước thuế năm 2019 sẽ đạt mức tăng trưởng vượt trội +31,5% YoY. Thu nhập lãi ròng tăng 25,2% YoY, trong khi thu nhập ròng ngoài lãi tăng +12,3% YoY (loại trừ thu nhập bất thường 2018).

Kết quả kinh doanh vượt trội trong Q4/2019: Lợi nhuận trước thuế ghi nhận mức tăng trưởng vượt trội +37,8% YoY trong Q4/2019, nhờ thu nhập lãi ròng và thu nhập ròng ngoài lãi tăng lần lượt 28,9% YoY và 35% YoY. NIM tăng 37 bps YoY, trong khi Tỷ lệ chi phí trên thu nhập (CIR) giảm xuống 35,5% từ 41,7% trong Q4/2018.

Các khoản vay dài hạn tăng mạnh trong khi trái phiếu doanh nghiệp giảm mạnh trong tổng tín dụng: Trong năm 2019, thu nhập lãi ròng tăng 25,2%, nhờ tài sản sinh lãi tăng 19% YoY và NIM tăng 22 bps YoY. Tổng tín dụng tăng 19% YoY. Trong đó, các khoản vay của khách hàng tăng 44,3% YoY, và trái phiếu doanh nghiệp giảm 48,7% YoY. Cụ thể hơn, trái phiếu doanh nghiệp giảm 29 nghìn tỷ đồng YoY. Đồng thời cho vay dài hạn tăng mạnh 35 nghìn tỷ đồng (+55,7% YoY). Tỷ trọng trái phiếu doanh nghiệp trong tổng tín dụng giảm từ 27,2% trong năm 2018 xuống chỉ còn 11,7% trong năm 2019, tương đương với tỷ lệ trong năm 2017.

Thu nhập từ phí giảm để đổi lấy số dư không kỳ hạn (CASA) tăng: Chi phí vốn giảm 27 bps YoY, nhờ CASA cải thiện (tiền gửi không kỳ hạn và tiền gửi có kỳ hạn bằng ngoại tệ). Tiền gửi CASA tăng 32,2% YoY, hệ số CASA tăng từ 30,2% trong năm 2018 lên 34,4% trong năm 2019. TCB đã triển khai chương trình miễn phí giao dịch ngân hàng trực tuyến cho cả khách hàng cá nhân và khách hàng doanh nghiệp kể từ Q3/2016, và chương trình hoàn tiền kể từ Q3/2018 cho các giao dịch thẻ để thu hút tiền gửi CASA.

Mặt khác, thu nhập từ phí giảm nhẹ 0,6% YoY, mặc dù doanh thu phí tăng 16,6% YoY. Kết quả này chủ yếu là do sự gia tăng chi phí cho các giao dịch thanh toán và ngân quỹ (tăng mạnh 123,4% YoY), nhờ các chương trình khuyến mại nhằm tăng hệ số CASA như đã nêu ở trên. Trong khi đó, thu nhập từ dịch vụ bancassurance tăng 29% YoY, giảm tốc so với 3 năm tăng trưởng mạnh mẽ trước đó với mức tăng trưởng +41% YoY trong năm 2018 và +52,2% YoY trong năm 2019. Mức tăng trưởng thu nhập từ bancassurance của TCB hiện đứng sau các ngân hàng đang trong giai đoạn đầu triển khai như ACB (+151% YoY) và TPB (+57,8% YoY), nhưng cao hơn VPB (~23% YoY) và MBB (+12,7% YoY).

Doanh thu phí từ dịch vụ ngân hàng đầu tư là thế mạnh của TCB đi ngang ở mức -3,4% YoY. Mức giảm 16,4% YoY trong thu nhập từ phí dịch vụ bảo lãnh phát hành trái phiếu được bù đắp bằng mức tăng 222% YoY thu nhập từ dịch vụ quản lỹ quỹ, chủ yếu từ các quỹ trái phiếu và thị trường tiền tệ.

Mặt khác, thu nhập từ giao dịch và đầu tư chứng khoán có mức tăng trưởng vượt trội như thường lệ với 1,64 nghìn tỷ đồng lợi nhuận (+77,4% YoY), trong đó các công ty con trong mảng ngân hàng đầu tư chiếm 22% tổng thu nhập. Kết quả này phù hợp với việc thanh lý đáng kể danh mục trái phiếu doanh nghiệp (-48,7% YoY) như đã đề cập ở trên.

Chi phí tín dụng và tỷ lệ nợ xấu thấp ở mức đáy: Chi phí dự phòng giảm mạnh 50,3% YoY, chi phí tín dụng giảm từ 0,93% trong năm 2018 xuống 0,38% trong năm 2019. Chất lượng tài sản tiếp tục cải thiện, với tỷ lệ nợ xấu giảm còn 1,33% so với mức 1,75% trong năm trước. Đồng thời, tỷ lệ dự phòng bao nợ xấu (LLC) cải thiện, tăng lên mức cao nhất là 94,8% từ 85,1% trong năm 2018. Mặt khác, tỷ lệ CIR tăng lên 34,7% từ 31,8% trong năm 2018, do chi phí nhân viên tăng 31,5%, khi ngân hàng tăng số lượng nhân viên lên 14,3% YoY và thu nhập bình quân của nhân viên cũng tăng 13,3% YoY.

Quan điểm sơ bộ

Trong năm 2020, hiện tại chúng tôi dự báo lợi nhuận trước thuế của ngân hàng tăng 14,4% YoY đạt 14,7 nghìn tỷ đồng. Với mức giá hiện tại là 21.500 đồng/cp, cổ phiếu TCB đang được giao dịch ở mức P/B và P/E 2020E lần lượt là 1,03 lần và 6,50 lần. Giá mục tiêu hiện tại của chúng tôi cho cổ phiếu TCB là 26.900 đồng/cp, tương đương khuyến nghị KHẢ QUAN. Chúng tôi sẽ cung cấp bản phân tích chi tiết hơn và điều chỉnh ước tính của chúng tôi sau cuộc họp với các nhà đầu tư sắp tới.

Đồ thị kỹ thuật

Nguồn SSI, Chứng+