CẬP NHẬT NGÀNH DẦU KHÍ: Tăng trưởng LN tốt sẽ đến từ các công ty vốn hóa nhỏ

Điểm nhấn năm 2019

Diễn biến của cổ phiếu trong ngành:

Vốn hóa thị trường của ngành dầu khí đã tăng 1,9% trong năm 2019, thấp hơn đáng kể so với chỉ số VN Index (+7,7%). Kết quả này thấp hơn so với dự báo của chúng tôi (chúng tôi đánh giá trung lập cho ngành này vào đầu năm 2019). Mặc dù vậy, có sự phân hóa giữa các cổ phiếu. GAS (+13%) và PVD (+13,4%) tăng trưởng vượt trội so với VN Index nhờ giá dầu Brent tăng mạnh 43% YTD cho đến tháng 4/2019, trong khi PVS chỉ tăng 3%. Giá cổ phiếu PLX tăng 9,9%, cao hơn so với VN Index. Tuy nhiên, giá cổ phiếu BSR và OIL giảm mạnh, tương ứng -39,8% và -45% (chúng tôi đã đánh giá kém khả quan 2 cổ phiếu này vào đầu năm 2019), kéo giảm kết quả của ngành dầu khí nói chung năm 2019.

Điểm nhấn ngành

- Biến động giá dầu

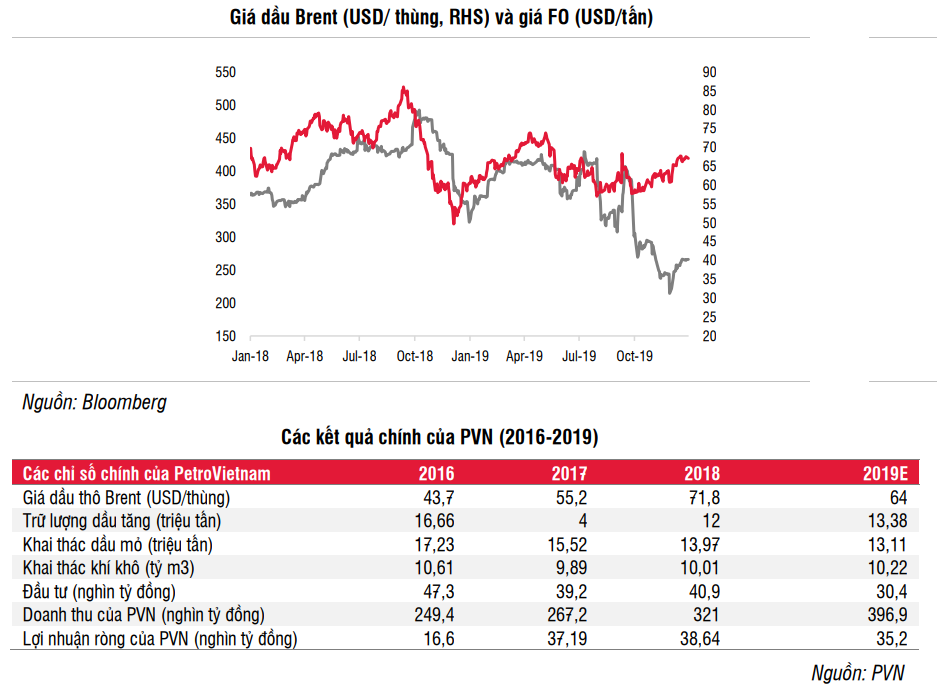

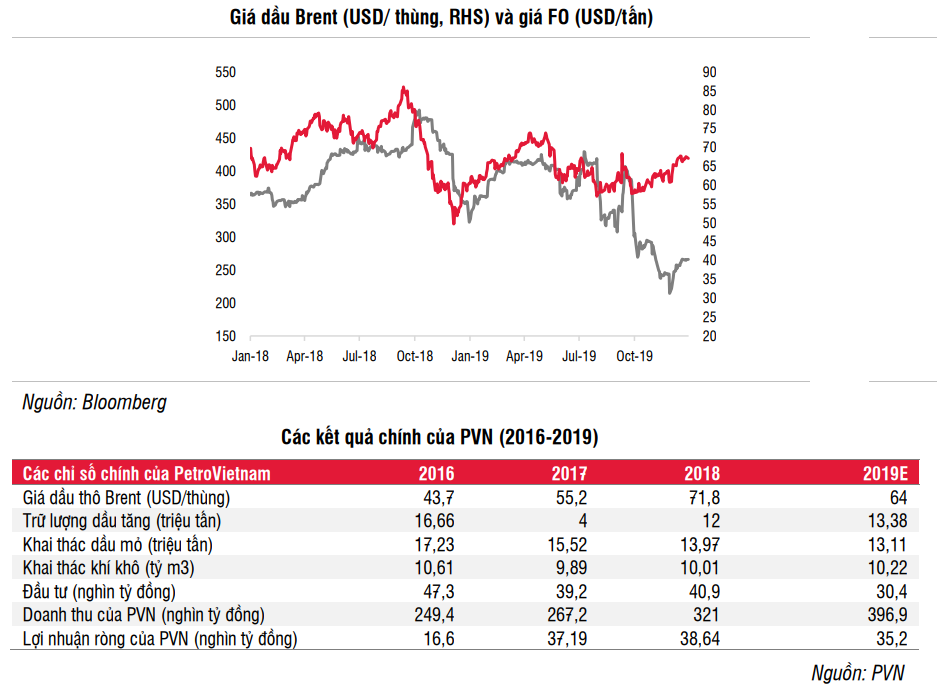

Giá dầu năm 2019 thấp hơn năm 2018 là điều chúng tôi đã kì vọng từ đầu năm. Trên thực tế, giá dầu thô Brent trung bình năm 2019 đạt 64 USD/thùng (-10% YoY). Từ mức thấp 53,80 USD/thùng vào ngày 31/12/2018, giá dầu thô Brent đã theo đà tăng, đạt 74,50 USD/thùng vào ngày 23/4/2019 khi Tổng thống Mỹ Donald Trump quyết định chấm dứt miễn trừ trừng phạt đối với các khách hàng lớn mua dầu của Iran như Ấn Độ, Trung Quốc, Nhật Bản và Hàn Quốc. Sau đó, giá dầu liên tục điều chỉnh khi lo ngại nhu cầu dầu mỏ toàn cầu suy yếu do tác động của chiến tranh thương mại Mỹ – Trung, trong khi hàng tồn kho và sản lượng xuất khẩu dầu của Mỹ liên tục tăng. Tiếp đó, giá dầu tăng mạnh 14,3% chỉ sau 2 ngày (15 và 16/9/2019), khi một cuộc tấn công bằng máy bay không người lái (drone) vào nhà máy lọc dầu của Tập đoàn Saudi Aramco, gây ra thiếu hụt 5% nguồn cung ứng trên toàn cầu. Tuy nhiên, giá dầu đã sớm điều chỉnh, khi hoạt động sản xuất đã hồi phục hoàn toàn trong vài tuần sau đó. Những diễn biến tích cực sau đó đến từ cuộc đàm phán thương mại Mỹ-Trung vào tháng 12/2019 cùng với việc OPEC đồng ý cắt giảm sản lượng sâu trong Q1/2020. Tập đoàn Saudi Aramco đã hoàn tất thương vụ IPO lớn nhất thế giới vào tháng 12/2019, thông qua chào bán 1,5% cổ phần trị giá 25,6 tỷ USD, tương ứng định giá Tập đoàn là 1,7 nghìn tỷ USD. Do đó, giá dầu đã được hỗ trợ và tăng trong những tháng cuối năm 2019 và đóng cửa ở mức 67USD/ thùng (+ 2% YTD).

- Hoạt động tìm kiếm, thăm dò, khai thác dầu khí (E&P)

Theo thống kê của BP vào cuối năm 2018, Việt Nam đứng thứ ba về trữ lượng dầu ở khu vực châu Á – Thái Bình Dương, với 4,4 tỷ thùng (R/P là 44 năm) và trữ lượng khí tự nhiên là 600 bcm (R/P là 60 năm). Tuy nhiên, rất khó để khai thác trữ lượng này do nằm ở khu vực nước sâu và gần các khu vực tranh chấp địa chính trị.

(*) tỷ lệ R/P: tỷ lệ trữ lượng đã được chứng minh so với sản lượng khai thác hàng năm

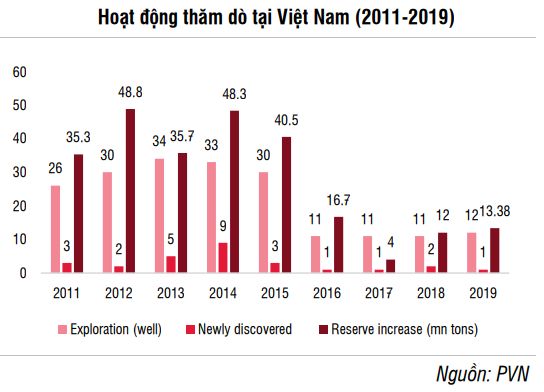

- Năm 2019, sản lượng khai thác của Việt Nam đạt 13,11 triệu tấn dầu thô (-6,2% YoY) và 10,2 tỷ m3 khí tự nhiên (+2% YoY). Sản lượng dầu thô và khí đốt của Việt Nam bắt đầu suy giảm từ năm 2015, khi các mỏ giàu trữ lượng và gần bờ như Bạch Hổ, Tê Giác Trắng, Hải Sư Trắng, Lạc Đà Vàng, Rồng Đôi, Lan Tây, Lan Đỏ và 12W đang cạn dần, trong khi mức đầu tư cho thăm dò tìm kiếm trong giai đoạn này chưa được tương xứng. Điều này phản ánh thực tế là mức tăng trữ lượng dầu khí thấp hơn nhiều so với sản lượng khai thác trong giai đoạn 2016-2019.

- Tâm lý nhà đầu tư ít nhiều đã bị ảnh hưởng bởi các vấn đề địa chính trị năm 2019 khi tàu khảo sát của Trung Quốc hoạt động gần vùng biển Việt Nam quanh Bãi Tư Chính, và giàn khoan của CNOOC di chuyển đến vùng biển Việt Nam gần quần đảo Hoàng Sa vào tháng 9-10/2019.

- Tiến độ của các dự án lớn như Cá Voi Xanh và Block B vẫn tiếp tục bị trì hoãn trong năm 2019. Một trong những vấn đề chính là do các bên chưa thống nhất được chính sách giá khí. Quyết định đầu tư cuối cùng cho dự án Cá Voi Xanh đã không được ký trong năm 2019 như kì vọng trước đó. Do đó, thời gian bắt đầu khai thác của các dự án này sẽ chậm hơn so với ước tính ban đầu là năm 2023 đối với dự án Cá Voi Xanh và năm 2025 đối với dự án Block B.

Các dự án được khởi công năm 2019:

Dự án Nam Côn Sơn 2 giai đoạn 2 bao gồm hệ thống đường ống ngoài khơi (offshore) có công suất 7,7 tỷ m3 để vận chuyển khí từ mỏ Thiên Ưng-Đại Hùng (2015), Sao Vàng-Đại Nguyệt (2020), Sư Tử Trắng (2023), và các đường ống trên bờ (onshore) đến nhà máy GPP2 và các nhà máy điện ở Phú Mỹ, với tổng vốn đầu tư là 640 triệu USD. 2 hợp đồng EPC đã được ký kết. Dòng khí đầu tiên dự kiến vào Q4/2020 đối với mỏ Sao Vàng và năm 2021 đối với mỏ Đại Nguyệt.

Dự án LNG Thị Vải bao gồm kho chứa LNG và kho hóa khí, với công suất giai đoạn 1 là 1,4 tỷ m3 khí khô vào năm 2022 và 4,2 tỷ m3 trong giai đoạn 2. Tổng vốn đầu tư ở mức 285 triệu USD cho giai đoạn 1.

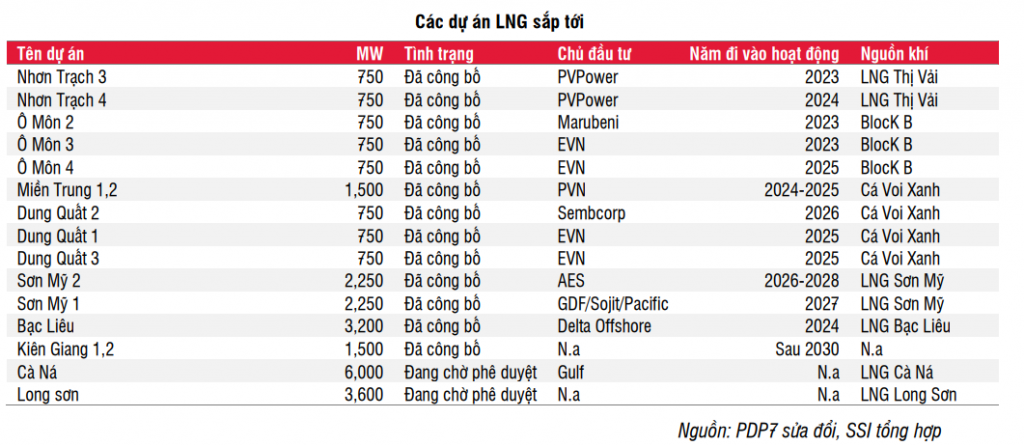

Phát triển các nhà máy điện LNG trở thành trọng tâm: Hai cụm điện khí, bao gồm Sơn Mỹ 2 và Bạc Liêu, đã được Chính phủ phê duyệt bổ sung vào Quy hoạch phát triển điện lực quốc gia điều chỉnh (PDP) VII trong năm 2019. Điều này cho thấy ưu tiên hàng đầu của Việt Nam là dần chuyển đổi từ các nhà máy nhiệt điện than sang nhà máy nhiệt điện khí và đảm bảo an ninh điện trong những năm tới.

Do đó, thị trường LNG sẽ trở nên sôi động hơn với nhiều công ty gia nhập ngành trong những năm tới.

Lợi nhuận năm 2019 phân hóa giữa các công ty dầu khí:

- GAS: Theo GAS, doanh thu và lợi nhuận trước thuế hợp nhất ước tính đạt 77 nghìn tỷ đồng (+ 2% YoY) và 14 nghìn tỷ đồng (-3,4% YoY). Lợi nhuận thấp hơn ước tính (16 nghìn tỷ đồng LNTT cho năm 2019 theo ước tính trước đây của chúng tôi), chủ yếu là do công ty chưa hoàn tất việc ký hợp đồng với nhà máy điện BOT Phú Mỹ 2.2 và 3 trong năm 2019 để ghi nhận hồi tố khoảng 1,6 nghìn tỷ đồng LNTT trong Q4/2019 như chúng tôi ước tính trước đây. Theo ban lãnh đạo, hai nhà máy điện này vẫn đang chờ thỏa thuận mua bán điện mới với EVN để đảm bảo có thể chuyển phần tăng giá khí đầu vào sang giá điện. Sau khi chốt xong hợp đông với EVN, hai nhà máy này sẽ ký hợp đồng với GAS.

Do đó, nếu không bao gồm tác động của mức giá mới cho nhà máy Phú Mỹ 2.2 và 3 như đã đề cập ở trên, lợi nhuận trước thuế năm 2019 ước tính đạt 14,4 nghìn tỷ đồng, khá sát với kết quả kinh doanh cốt lõi của GAS.

- PVD: Ước tính PVD sẽ ghi nhận 4,5 nghìn tỷ đồng (-18% YoY) doanh thu và 88 tỷ đồng (-53% YoY) lợi nhuận ròng thuộc về cổ đông mẹ, khá sát với ước tính của chung tôi là 82 tỷ đồng. Lợi nhuận ròng giảm, chủ yếu do giảm hoàn nhập dự phòng nợ xấu từ PVEP, chỉ đạt 32 tỷ đồng trong năm 2019 (so với 121 tỷ đồng trong năm 2018)

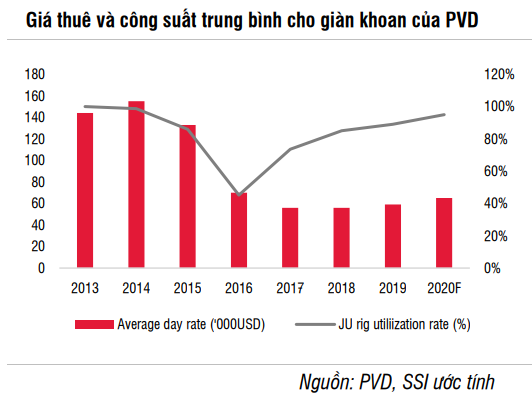

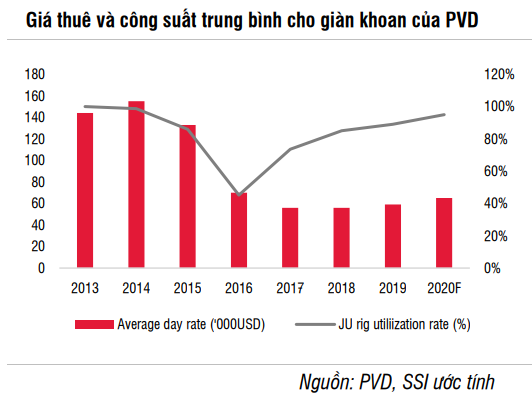

Công suất giàn khoan tự nâng (JU) tăng từ 85% vào năm 2018 lên 90% vào năm 2019, trong khi giá thuê trung bình đạt 57,5 nghìn USD, tăng 3% YoY.

- PLX: KQKD 9T2019: Doanh thu và lợi nhuận gộp hầu như không đổi, đạt 140,34 nghìn tỷ đồng (-1,8% YoY) và 10,7 nghìn tỷ đồng (+ 0,1% YoY). Mặc dù vậy, LNTT vẫn đạt mức tăng trưởng đáng khích lệ là 10,6% YoY, đạt 4.371 tỷ đồng do tăng thu nhập từ chênh lệch tỷ giá hối đoái đạt 357 tỷ đồng. Sản lượng tiêu thụ xăng dầu trong nước của PLX trong 9T2019 đạt 7,74 triệu tấn, tăng 6% YoY. Sản lượng tiêu thụ qua kênh COCO (do công ty sở hữu và điều hành) tăng 4% lên 4,114 triệu m3, chiếm 57% tổng sản lượng trong nước. Trong 9T2019, PLX đã mở 63 trạm COCO mới, giúp tăng tổng số trạm COCO khoảng 2,4% YTD lên gần 2700 trạm.

Theo kết quả sơ bộ, PLX đạt 5.486 nghìn tỷ đồng (+ 9% YoY) lợi nhuận trước thuế. Tổng sản lượng tiêu thụ đạt 13,6 triệu tấn, tăng 6% YoY.

- OIL: Doanh thu hợp nhất năm 2019 ước tính đạt 70 nghìn tỷ đồng, tăng 14% YoY. Tuy nhiên, LNTT ước tính giảm -29% xuống chỉ còn 420 tỷ đồng, do giá dầu giảm dẫn đến biên lợi nhuận gộp của công ty giảm. Tổng sản lượng tiêu thụ xăng dầu năm 2019 ước tính tăng 1,8% YoY đạt 3,15 triệu m3/tấn. Trong đó, sản lượng bán lẻ tăng 5,8% lên 0,75 triệu m3/ tấn, chiếm 26,4% tổng sản lượng tiêu thụ so với 25,4% trong năm 2018.

- BSR: Sản lượng sản xuất năm 2019 ước tính duy trì ổn định ở mức 6,94 triệu tấn, vượt kế hoạch năm là 7,4%. Doanh thu và lợi nhuận ròng năm 2019 ước tính giảm lần lượt -8% YoY và -22% YoY xuống còn 103 nghìn tỷ đồng và 2,76 nghìn tỷ đồng. Lợi nhuận ròng giảm đáng kể là do crack spread giảm, đặc biệt là vào tháng 1, 2, 6, 12/2019.

Triển vọng 2020

Ước tính xu hướng tăng trưởng

Sau đây là những yếu tố chính về ngành /thị trường dầu khí sẽ tác động đến triển vọng trong năm 2020 và những năm tới:

- Giá dầu:

Hầu hết các dự báo cập nhật nhất về giá dầu Brent trung bình đạt 62 USD/thùng (-3% YoY), và chúng tôi coi đây là giả định cơ sở cho năm 2020. Tuy nhiên, căng thẳng leo thang gần đây giữa Mỹ và Iran có thể kéo dài và trở thành nhân tố đẩy giá dầu tăng, sau khi Mỹ không kích sát hại vị tướng hàng đầu của Iran.

- Thúc đẩy các dự án trọng điểm do tính cấp bách của vấn đề an ninh năng lượng quốc gia

Theo PVN, sản lượng dầu thô của Việt Nam ước tính giảm trung bình -10%/năm cho đến năm 2025. Tình trạng thiếu hụt nguồn cung khí cũng sẽ kéo dài đến năm 2024 trước khi dự án Block B đi vào hoạt động. Do đó, việc phát triển các mỏ khí như Sư Tử Trắng-giai đoạn 2, Block B, Cá Voi Xanh, bên cạnh việc đầu tư vào các dự án tổ hợp LNG, là những trụ cột quan trọng cho an ninh năng lượng của quốc gia.

Triển vọng lợi nhuận 2019-2020: Nhìn chung, chúng tôi ước tính ngành năng lượng sẽ đạt tăng trưởng lợi nhuận ròng một con số vào năm 2020, chủ yếu là do ước tính lợi nhuận của các công ty lớn như GAS và PLX ở mức khiêm tốn.

- Nhóm Upstream: PVS, PVB, PVD

Các công ty upstream như PVS và PVB sẽ tiếp tục được hưởng lợi từ các dự án đang triển khai, như Sao Vàng-Đại Nguyệt, Nam Côn Sơn 2 giai đoạn 2 và LNG Thị Vải vào năm 2020, trong khi backlog từ dự án Nam Du U Minh, Cá Voi Xanh, và Block B khả năng cao sẽ không rơi vào năm 2020. Triển vọng lợi nhuận của PVB đi liền với việc đầu tư của GAS cho đường ống dẫn khí mới, bao gồm 126 km đường ống ngoài khơi Nam Côn Sơn 2-giai đoạn 2 và 26km đường ống Sao Vàng Đại Nguyệt, với tổng giá trị hợp đồng là 47 triệu USD trong giai đoạn Q4/2019 – Q3/2020.

PVS: Chúng tôi ước tính PVS đạt tăng trưởng lợi nhuận ròng 35% trong năm 2020 nhờ ghi nhận từ dự án Sao Vàng-Đại Nguyệt, Gallaf – Al Shaheen, Salman Development và LNG Thị Vải. Cần lưu ý rằng lợi nhuận của PVS có thể sẽ tăng cao hơn nếu hợp đồng cho thuê FPSO Lam Sơn với PVEP chính thức được ký kết.

PVD: 2020 sẽ là một năm tươi sáng hơn cho PVD, nhờ (1) công suất giàn khoan ước tính tăng (từ 90% trong năm 2019 lên 95-97% trong năm 2020) (2) giá thuê cải thiện như ước tính từ 57,5 nghìn USD trong năm 2019 lên 64,5 nghìn USD trong năm 2020. Ngoài ra, 3 giàn khoan thuê vào năm 2020 sẽ góp phần thúc đẩy doanh thu dịch vụ khoan. Do đó, chúng tôi ước tính PVD đạt 212 tỷ đồng NPATMI trong năm 2020, tăng 159% YoY.

- Nhóm Midstream: GAS

Chúng tôi ước tính tăng trưởng lợi nhuận ròng của GAS đạt 2,9% trong năm 2020 dựa trên giả định giá FO là 330 USD/tấn (-9% YoY).

Sản lượng khí khô trong giai đoạn 2020-2021 hầu như sẽ đi ngang (khoảng 10 tỷ m3 như hiện tại), do nguồn khí mới Sao Vàng-Đại Nguyệt sẽ bắt đầu cung cấp trong Q4/2020. Tuy nhiên, nguồn khí mới này chỉ có thể bù đắp cho phần giảm sản lượng từ các mỏ cũ tại bể Nam Côn Sơn.

Tăng trưởng sản lượng khí đáng kể có thể bắt đầu vào cuối năm 2022 khi dự án LNG Thị Vải đi vào hoạt động, sẽ tăng thêm khoảng 1,4 tỷ m3 sản lượng khí khô trong giai đoạn đầu để cung cấp khí cho nhà máy điện NT3 hoạt động vào năm 2023. Sản lượng này sẽ tăng lên 4,2 tỷ m3 vào năm sau đó. Tiếp đến, dự án LNG Sơn Mỹ (GAS hợp tác với tập đoàn AES) sẽ giúp tăng gấp đôi tổng sản lượng khí so với hiện tại khi dự án bắt đầu vận hành giai đoạn đầu tiên (3,6 triệu tấn LNG).

Giá tham chiếu FO: GAS có kế hoạch thay thế giá tham chiếu hiện tại là giá FO bằng một mức giá tham chiếu khác khi các quy định hàng hải IMO2020 có hiệu lực. Tuy nhiên, Bộ Công Thương nắm quyền quyết định cuối cùng và chưa ban hành quyết định chính thức. Lựa chọn giá tham chiếu thay thế có thể bao gồm giá dầu Brent hoặc diesel.

Không có sự kiện thoái vốn Nhà nước trong năm 2020

- Nhóm Downstream: Bán lẻ xăng dầu (PLX, OIL), BSR

PLX: Chúng tôi ước tính mảng kinh doanh cốt lõi là phân phối xăng dầu sẽ không tăng trưởng mạnh trong năm 2020 trong bối cảnh giá dầu thô thế giới biến động mạnh như hiện nay. Với giả định tăng trưởng sản lượng tiêu thụ 4% cùng với sự phát triển của các sản phẩm bán lẻ và cao cấp, chúng tôi ước tính PLX thu về khoảng 5,2 nghìn tỷ đồng (+ 5% YoY) trong năm 2019. Nếu việc sáp nhập giữa PGBank và HDbank hoàn tất trong năm 2020, chúng tôi ước tính PLX có thể ghi nhận lãi 500 tỷ đồng nếu PLX bán toàn bộ cổ phiếu HDB sau thương vụ này.

OIL: Dựa trên ước tính tăng trưởng thị trường chung ổn định ở mức khiêm tốn 4 – 6%/ năm và giả định giá dầu trong năm 2020, chúng tôi cho rằng công ty khó có thể phục hồi đáng kể kết quả kinh doanh trong năm tới.

BSR: Năm 2020, sản lượng tiêu thụ của BSR ước tính giảm khoảng 15-20% do nhà máy lọc dầu tạm dừng hoạt động trong 51 ngày để bảo dưỡng.

Yếu tố tích cực:

- Bất kỳ diễn biến tích cực nào liên quan đến các dự án lớn của PVN sẽ là yếu tô xúc tác cho triển vọng lợi nhuận của các công ty dầu khí

- Giá dầu cao hơn ước tính do căng thẳng địa chính trị leo thang.

- Việc thoái vốn Nhà nước sẽ đóng vai trò là yếu tố xúc tác mạnh mẽ cho các công ty dầu khí, giúp tăng cường hiệu quả và tính minh bạch toàn ngành. Chúng tôi ước tính PLX sẽ tiếp tục bán cổ phiếu quỹ, trong khi lên kế hoạch thoái vốn BSR, OIL.

Triển vọng 2020: Trung lập

Về quan điểm đầu tư đối với ngành, chúng tôi đang có quan điểm tích cực đối với PVD và PVS nhờ ước tính tăng trưởng mạnh mẽ vào năm 2020. Trong khi đó, đối với các công ty có vốn hóa thị trường lớn nhất như GAS và PLX, chúng tôi có quan điểm trung lập dựa trên ước tính tăng trưởng lợi nhuận khiêm tốn. Chúng tôi cũng có quan điểm trung lập về BSR dựa trên những cải thiện về yếu tố cơ bản và giữ quan điểm Giảm tỷ trọng đối với OIL.

Các rủi ro

Giá dầu thế giới có thể giảm do nhu cầu yếu hơn ước tính, hoặc các vấn đề địa chính trị.

Khả năng chậm trễ trong việc thực hiện các dự án ngoài khơi kể trên.

Cổ phiếu ưa thích trong ngành

Tổng Công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (PVD: HOSE)

- Giá mục tiêu 1 năm: 18.200 Đồng/cp

- Quan điểm đầu tư:

Lợi nhuận cốt lõi đã thoát đáy vào năm 2019 và sẽ tiếp tục tăng trưởng mạnh vào năm 2020 nhờ (1) công suất giàn khoan JU tăng (từ 90% trong năm 2019 lên 97% trong năm 2020) và (2) giá thuê tăng 12%.

Khả năng hoàn nhập dự phòng từ PVEP (tối đa 250 tỷ đồng) cho PVD và công ty liên doanh.

Giàn khoan TAD sẽ hoạt động trở lại với hợp đồng 10 năm kể từ Q2/2021

- Yếu tố xúc tác: Giá dầu tăng do căng thẳng địa chính trị leo thang ở Trung Đông

- Rủi ro: Tranh chấp địa chính trị ở Biển Đông/ Nhu cầu dầu thế giới ở mức thấp do chiến tranh thương mại

Tổng Công ty cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS: HNX)

- Giá mục tiêu 1 năm: 21.500 Đồng/cp

- Quan điểm đầu tư:

Lợi nhuận năm 2020 sẽ tiếp tục được hỗ trợ bởi các dự án đang thực hiện

Định giá rẻ và cổ tức tiền mặt tốt

Khả năng hoàn nhập dự phòng cho FPSO Lam Sơn, PTSC-CGGV

- Yếu tố xúc tác: Giá dầu tăng do căng thẳng địa chính trị leo thang ở Trung Đông

- Rủi ro: Tranh chấp địa chính trị ở Biển Đông / Nhu cầu dầu thế giới ở mức thấp do chiến tranh thương mại / Các dự án dầu khí Việt Nam như Block B, Cá Voi Xanh, LNG bị tạm dừng hoặc không có tiến triển.