CẬP NHẬT NGÀNH DỆT MAY: Những khó khăn tiếp tục làm giảm tăng trưởng ngành

Điểm nhấn năm 2019

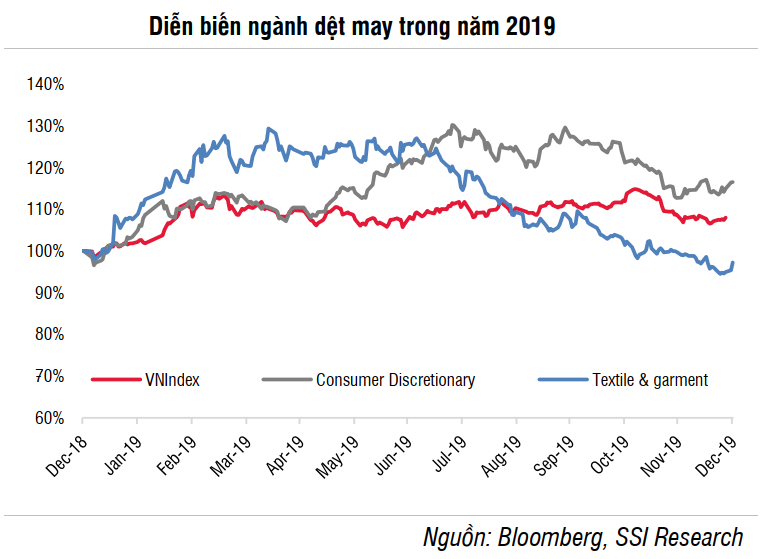

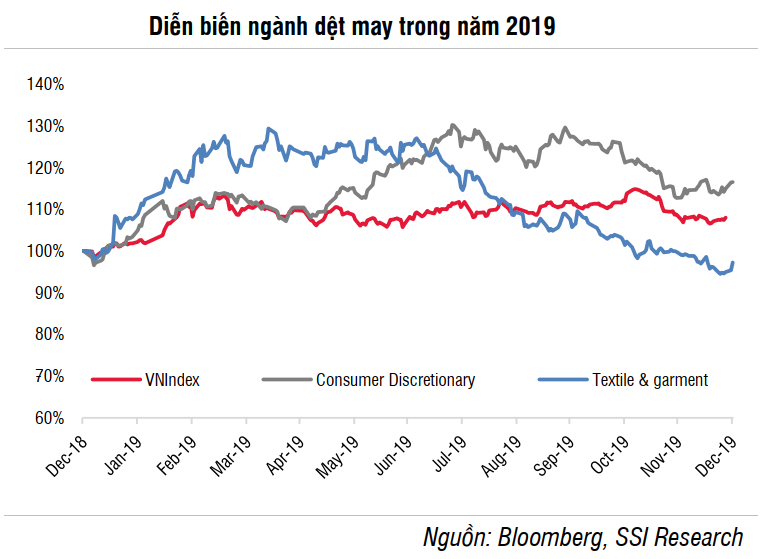

Diễn biến cổ phiếu trong ngành

Ngành dệt may giảm 2,8% trong năm 2019, thấp hơn so với chỉ số VNIndex. Vì năm 2018 là một năm có cơ sở so sánh cao, nên chúng tôi đánh giá ngành TRUNG LẬP từ đầu năm 2019 do chi phí lao động tăng và ảnh hưởng tức thời từ các hiệp định FTA được ký kết chưa đáng kể.

Những ký do chính khiến ngành kém quả quan:

Nhiều cổ phiếu hoạt động tốt trong 6T2019 nhờ kết quả kinh doanh đáng khích lệ, tiếp tục đà tăng trưởng của năm 2018. Tuy nhiên, khi chiến tranh thương mại trở nên căng thẳng trong nửa cuối năm 2019, đồng Nhân dân tệ mất giá, nhu cầu sợi từ Trung Quốc sụt giảm, khiến các nhà máy sản xuất sợi phải bán phá giá và hàng may mặc của Việt Nam rất khó cạnh tranh trên thị trường quốc tế. Trong bối cảnh đó, tâm lý người tiêu dùng bất ổn.

VGT (cổ phiếu lớn nhất trong ngành) giảm 10,7% trong năm do lợi nhuận ròng giảm 18% YoY. MSH, STK và TNG tăng lần lượt 18%, 18% và 7% nhờ lợi nhuận ròng tăng mạnh trong 9T2019 (lần lượt tăng 31% YoY, 23% YoY và 34% YoY).

Những điểm chính về ngành

Những diễn biến theo đúng dự báo của chúng tôi

- Việt Nam tiếp tục chiếm thị phần sản xuất trong khu vực

Theo Vinatex, nhu cầu dệt may thế giới tăng 3,3% YoY trong năm 2019 (năm 2018: 7,4% YoY), trong đó xuất khẩu của Trung Quốc giảm 2,3% YoY trong khi xuất khẩu của Ấn Độ, Bangladesh và Việt Nam tăng lần lượt là 1,4% YoY, 2,4% YoY và 7,3% YoY.

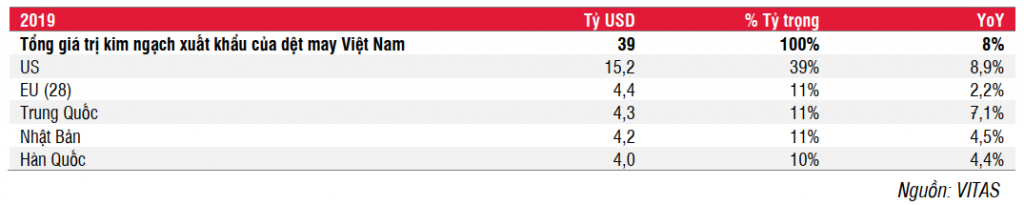

Theo Văn phòng dệt may Hoa Kỳ (OTEXA), nhập khẩu hàng may mặc của Mỹ ước tính tăng 3% YoY trong năm 2019. Trong 11T2019, xuất khẩu hàng may mặc của Trung Quốc sang Mỹ giảm 6,6% YoY, trong khi xuất khẩu hàng may mặc của Việt Nam tăng 10% YoY. Trong giai đoạn 2018-2019, thị phần xuất khẩu của Việt Nam sang Mỹ tăng từ 11,8% lên 12,8%, trong khi thị phần của Trung Quốc giảm từ 36,4% còn 33,4%. Khác với Việt Nam, xuất khẩu của Bangladesh và Campuchia sang Hoa Kỳ cũng có mức tăng trưởng mạnh mẽ đạt 9,9% YoY và 19,5% YoY, tuy nhiên thị phần nhập khẩu sang Mỹ vẫn thấp hơn Việt Nam, lần lượt đạt 5,5% và 2,7%.

- Trong 11T2019, ngành dệt may thu hút được 1,5 tỷ USD vốn FDI. Có dòng vốn đầu tư ngày càng tăng vào phân ngành sợi và sợi màu từ Hàn Quốc và Đài Loan.

Những diễn biến ngoài dự báo của chúng tôi

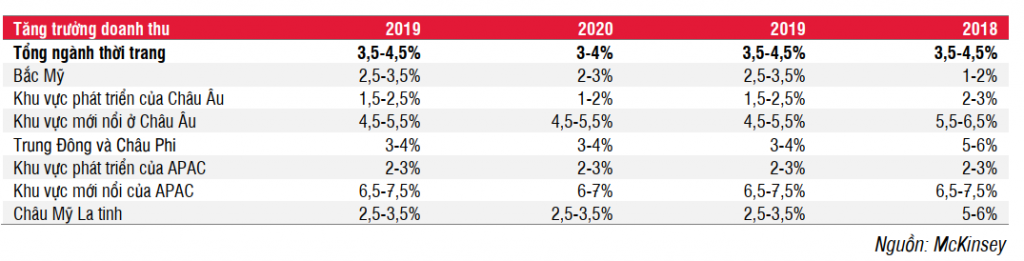

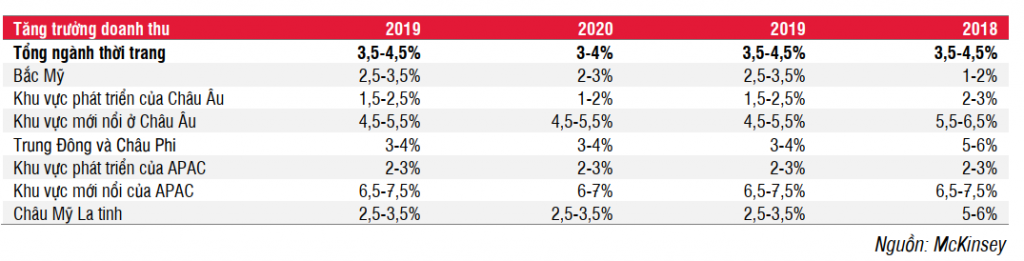

- Theo McKinsey Global Fashion Index, tăng trưởng ngành thời trang thế giới đạt 3,5-4,5% YoY trong năm 2019, thấp hơn một chút so với mức tăng trưởng năm 2018 là 4-5% YoY. Ngành thời trang tăng trưởng chậm sau khi đạt hiệu suất mạnh mẽ trong năm 2018. Trong khi có những điểm lạc quan ở Bắc Mỹ và trong phân khúc hàng cao cấp, thì có những khó khăn lớn khiến thương mại gián đoạn và làm nền kinh tế thế giới tăng trưởng chậm. Các thị trường chính ở Châu Á tăng trưởng thấp hơn dự kiến, khiến tăng trưởng cả ngành giảm. Bắc Mỹ và Châu Âu (cả ở thị trường phát triển và thị trường mới nổi) chiếm gần 50% doanh thu tthế giới, đạt 2,5-3,5%, 1,5-2,5% và 4,5-5,5% trong năm 2019.

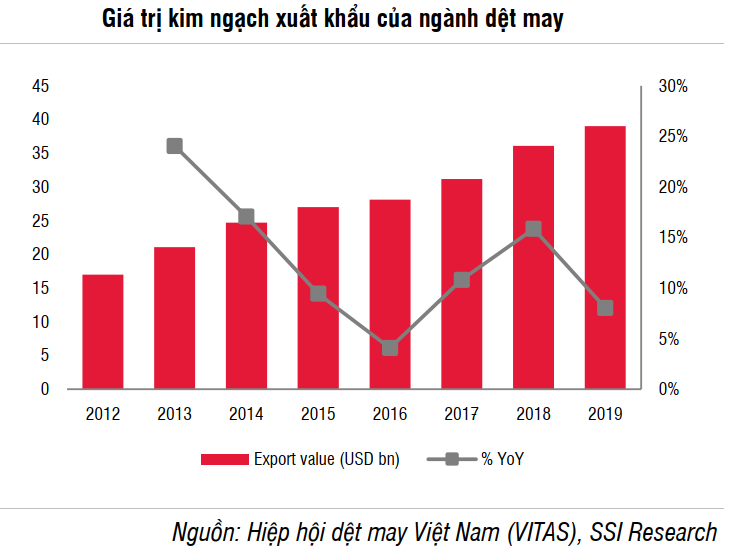

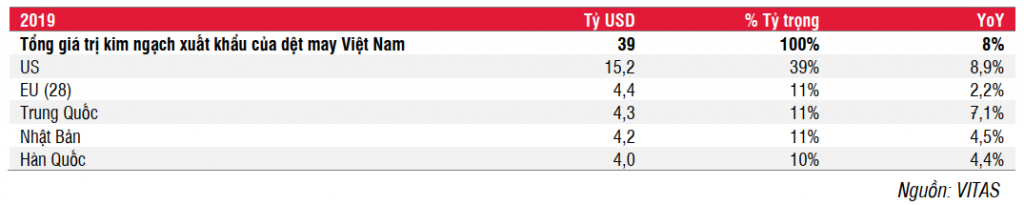

- Kim ngạch uất khẩu hàng dệt may Việt Nam ước tính đạt 39 tỷ USD trong năm 2019 (+7,3% YoY), thấp hơn so với kế hoạch của cả nước là 40 tỷ USD. Đây là mức tăng trưởng thấp hơn mức đã đạt được trong 2 năm qua (2017: 10,8% YoY và 2018: 16% YoY). Trong năm 2019, xuất khẩu của Việt Nam sang các thị trường khác chỉ đạt mức tăng trưởng một con số, trong đó thị trường tăng trưởng cao nhất là Mỹ, đạt 8,9% YoY. Theo Vinatex, nhu cầu thế giới bị ảnh hưởng bởi chiến tranh thương mại. Các công ty sản xuất trong nước cho biết sản lượng mỗi đơn hàng giảm, khách hàng không còn đặt hàng trước 3-6 tháng như trước, và giá cả trở nên cạnh tranh hơn. Chúng tôi dự đoán xu hướng này còn tiếp tục diễn ra ít nhất đến Q2/2020.

Khối các doanh nghiệp FDI (chịu trách nhiệm cho khoảng 60% tổng kim ngạch xuất khẩu từ Việt Nam) cũng có hiệu suất thấp, với doanh thu thấp hơn ước tính do giá bông toàn cầu giảm nhanh, và khách hàng thận trọng đặt hàng hơn do lo ngại về chiến tranh thương mại. Tuy nhiên, hầu hết các doanh nghiệp có vốn đầu từ FDI có thể vẫn được hưởng lợi từ hội nhập (một phần sợi và vải tự cung cấp), do đó ảnh hưởng ít nghiêm trọng hơn so với các công ty Việt Nam thuần túy. Tuy nhiên, hầu hết các công ty mong đợi các đơn hàng sẽ phục hồi trong nửa cuối năm 2020.

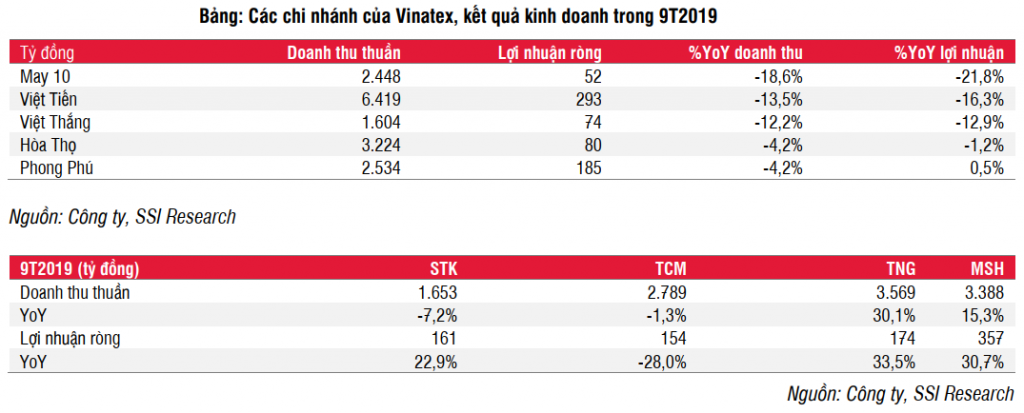

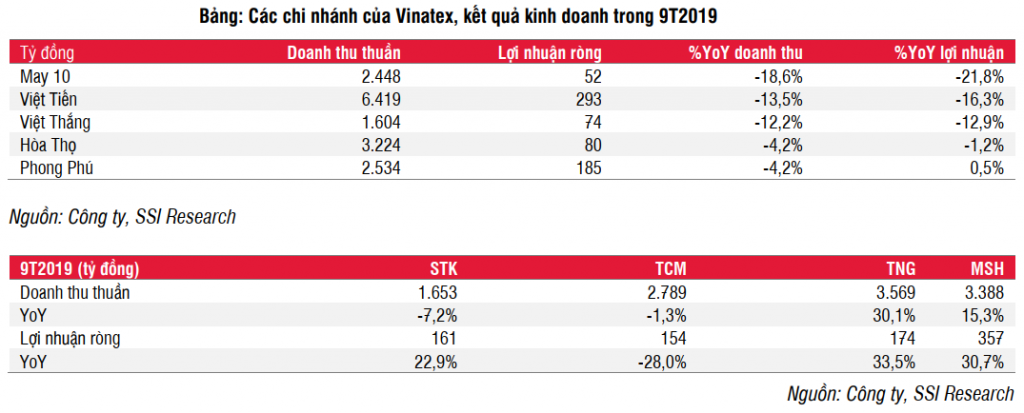

- Trong 9T2019, doanh thu hợp nhất của VGT đạt 13,5 nghìn tỷ đồng (-6,3% YoY và hoàn thành 61% kế hoạch năm), và tổng lợi nhuận trước thuế đạt 564 tỷ đồng (-22,8% YoY và hoàn thành 67% kế hoạch năm).

Một số công ty dệt may địa phương nhỏ hơn ghi nhận kết quả kinh doanh hỗn hợp, nhưng chủ yếu bị ảnh hưởng bởi giá bán bình quân giảm (giá sợi thô giảm 15% YoY) và sản lượng trên mỗi đơn hàng nhỏ (giảm 10% YoY cho sợi thô) do chiến tranh thương mại. TCM bị ảnh hưởng đáng kể do nhu cầu sợi bông từ Trung Quốc, trong khi STK có thể bù đắp được lợi nhuận của sợi tái chế do sợi polyester giảm. MSH ghi nhận mức tăng trưởng lợi nhuận ròng đạt 31% YoY, MSH vẫn là một trong những công ty sản xuất hàng may mặc lớn trong ngành.

Triển vọng năm 2020

Dự báo xu hướng tăng trưởng

The McKinsey Global Fashion Index dự đoán doanh thu ngành thời trang thế giới sẽ tăng 3-4% YoY trong năm 2020, so với mức 3,5-4,5% YoY trong năm 2019. Mức dự báo thấp hơn phản ánh người tiêu dùng ngày càng thận trọng hơn trong bối cảnh bất ổn về nền kinh tế vĩ mô lớn hơn và những đe dọa từ chiến tranh thương mại tiếp tục diễn ra. Tại thị trường Mỹ và EU, tâm lý người tiêu dùng bất ổn trong khi ở thị trường mới nổi Châu Á-Thái Bình Dương tương đối mạnh nhưng tăng trưởng cũng giảm dần. Lợi ích kinh tế sẽ tiếp tục chảy vào một nhóm nhỏ các công ty hàng đầu được lựa chọn, trong khi các công ty tầm trung càng càng bị chèn ép.

Đối với Việt Nam, chúng tôi ước tính kim ngạch xuất khẩu của ngành sẽ đạt 41,5 tỷ USD đến 42 tỷ USD trong năm 2020 (tăng 6,4%-7,7% YoY). VGT và các chi nhánh đặt mục tiêu hoàn thành 50,9 nghìn tỷ đồng doanh thu (+3,5% YoY) và 1,55 nghìn tỷ đồng lợi nhuận trước thuế (+11,3% YoY). Theo VITAS, hầu hết các công ty vẫn đang đàm phán cho các đơn hàng đến Q2/2020 (chủ yếu là do cạnh tranh về giá), không giống các năm trước.

Tác động

Tăng trưởng xuất khẩu có thể được đẩy nhanh khi các đơn hàng chuyển từ Trung Quốc sang Việt Nam tiếp tục diễn ra, đặc biệt là ở các thị trường mới được hưởng lợi từ CPTPP như Canada và Australia.

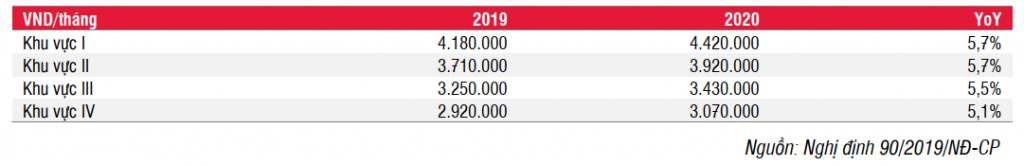

Các vấn đề và rủi ro

Mức lương tối thiểu tiếp tục tăng khoảng 5,1%-5,7% trong năm 2020, với tốc độ tương tự như mức tăng năm 2019. Theo VITAS, Việt Nam đã nâng mức lương tối thiểu lên 12 lần kể từ năm 2008. Khi nhiều nhà máy có vốn đầu tư FDI dịch chuyển và thành lập tại Việt Nam, khả năng cạnh tranh về lương sẽ trở nên khốc liệt hơn giữa các công ty trong nước và các công ty có vốn đầu tư FDI, đẩy lạm phát tiền lương cao hơn và ảnh hưởng đến tỷ suất lợi nhuận gộp của các công ty. Ngoài ra, chi phí điện và chi phí vận chuyển cũng sẽ ảnh hưởng đến khả năng cạnh tranh.

Ngành dệt may phụ thuộc nhiều vào nhập khẩu (60%) máy móc, nguyên vật liệu và phụ kiện. Với các quy định khó khăn về nguồn gốc từ CPTPP (sợi chuyển tiếp) và EVFTA (vải chuyển tiếp), các công ty may mặc không có chuỗi giá trị tích hợp đầy đủ ở Việt Nam sẽ không nhận thấy tác động ngay lập tức, vì các công ty này phụ thuộc nhiều vào nhập khẩu nguyên vật liệu từ Trung Quốc.

Cổ phiếu ưa thích

Công ty cổ phần may Sông Hồng (MSH: HOSE)

Giá hiện tại: 44.500 đồng/CP; Giá mục tiêu 1 năm: 64.000 đồng/CP

Quan điểm đầu tư: MSH thuộc top 5 công ty xuất khẩu hàng dệt may hàng đầu Việt Nam, với kim ngạch xuất khẩu đạt 201 triệu USD trong 9T2019. Chúng tôi nhận thấy MSH sở hữu các yếu tố cơ bản tốt trong ngành, thể hiện qua tăng trưởng đáng khích lệ và xu hướng tỷ suất lợi nhuận gộp ngày càng hấp dẫn (17-20%). Trong giai đoạn 2014-2019, MSH có mức tăng trưởng doanh thu và lợi nhuận ròng ở mức CAGR lần lượt là 16,5% và 25,2%, với ROE bình quân ổn định ở mức 32% (cao hơn mức trung bình ngành là 20%). Ưu điểm về doanh thu và tỷ suất lợi nhuận xuất phát từ: (1) tiếp tục chuyển từ loại CMT sang FOB để tăng tỷ suất lợi nhuận gộp; và (2) nhà máy mới sẽ tăng công suất 15% vào cuối năm 2020. Chúng tôi ước tính doanh thu thuần và lợi nhuận ròng tăng 13% YoY và 7% YoY trong năm 2020.

Tác động:

- Walmart với tư cách là khách hàng mới dự kiến sẽ thúc đẩy tăng trưởng doanh thu từ Q2/2020.

- MSH chi trả cổ tức bằng tiền mặt ổn định 35-45%/năm, tương ứng tỷ lệ cổ tức tương đối cao 7-9%.

Rủi ro:

- Nhu cầu thế giới chững lại.

- Cổ phiếu gần đây giao dịch với mức thanh khoản thấp.

Tham gia Cộng đồng Chứng khoán để nhận được:

- “Anh/Chị hỏi Chứng Cộng trả lời”. Cập nhật liên tục thông tin vĩ mô, ngành, cổ phiếu.

- Đưa ra danh mục đầu tư có cơ hội đầu tư nhanh nhất, với lợi nhuận cao hơn gấp đôi lãi ngân hàng.

- Chú ý: Room không hô hào, không quảng cáo, cùng trao đổi và chia sẻ thông tin, vi phạm sẽ bị kích ra.

- Link zalo: https://zalo.me/g/gaulko216