CẬP NHẬT NGÀNH NGÂN HÀNG: Tiếp tục tăng trưởng ở mức hai con số

Điểm nhấn năm 2019

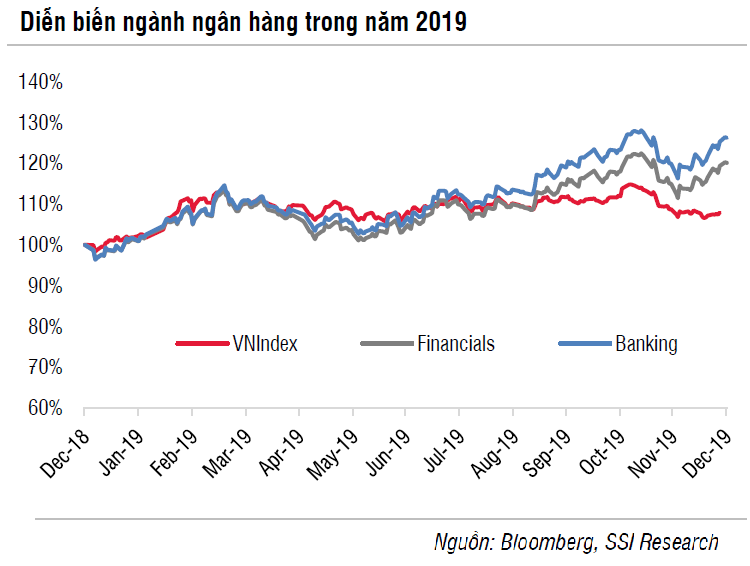

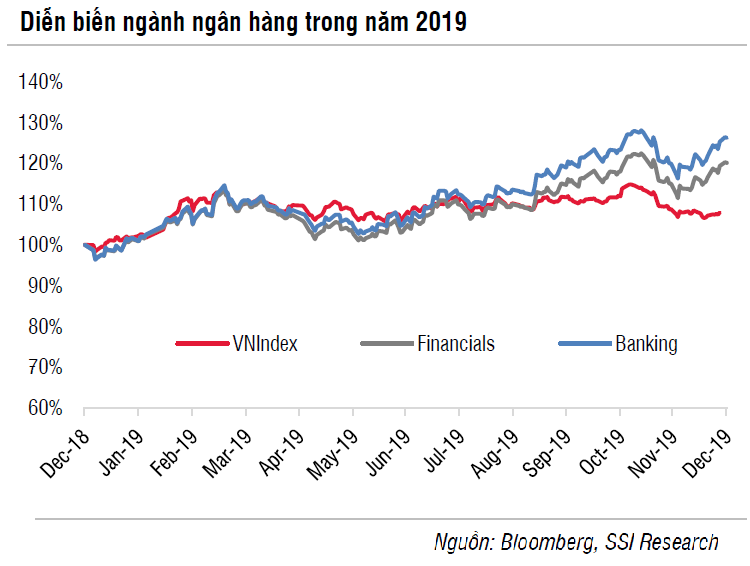

Diễn biến cổ phiếu trong ngành

Ngành ngân hàng tăng 26,16% về vốn hóa thị trường trong năm 2019, vượt xa mức tăng của chỉ số VNIndex (+7,67%). Sau khi tăng trưởng chậm hơn so với chỉ số VNIndex trong tháng 5 và tháng 6, các cổ phiếu ngân hàng đã tăng đáng kể từ tháng 7 khi Hội đồng quản trị của BID chính thức ban hành nghị quyết phê duyệt thương vụ với ngân hàng Keb Hana. Sau đó, giá cổ phiếu BID đã tăng 50,5% so với mức đáy vào ngày 30/6/2019. Các cổ phiếu ngân hàng quốc doanh khác cũng có kết quả tích cực, trong đó giá cổ phiếu VCB tăng đáng kể +70% và CTG tăng 8,3%. Trong khi đó, có sự phân hóa giữa các ngân hàng thương mại cổ phần. Nhóm cổ phiếu tăng giá bao gồm VIB (+23,6%), MBB (+18,6%), EIB (+26,7%) và TPB (+5,5%). Trong khi đó, diễn biến giá các ngân hàng niêm yết trong năm 2018 lại yếu hơn như TCB (-9%), HDB (-9%) và VPB (+0,3%).

Chúng tôi đã khuyến nghị TRUNG LẬP đối với ngành vào đầu năm 2019, do kỳ vọng về tốc độ tăng trưởng tín dụng giảm và môi trường lãi suất tăng nhẹ.

Điểm nhấn ngành

Những diễn biến theo đúng dự báo của chúng tôi:

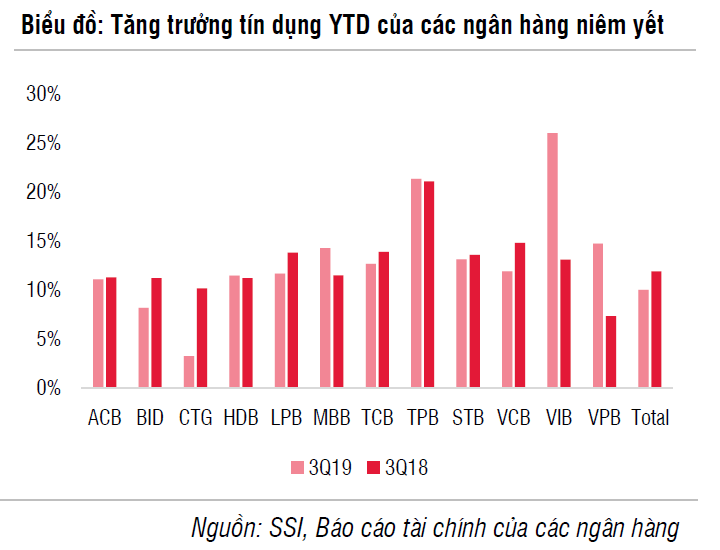

Tăng trưởng tín dụng giảm so với năm 2018

Đầu năm 2019, hầu hết các ngân hàng niêm yết đã được cấp hạn mức tăng trưởng tín dụng cho cả năm ở mức 12-13% YoY, thấp hơn so với mức ban đầu được đặt ra cho năm 2018 là 14-15% YoY. Có hai trường hợp ngoại lệ là CTG (chỉ 7% YoY do hạn chế về mức đủ vốn), và VIB (khoảng hơn 30% YoY, vì đây là một trong hai ngân hàng đầu tiên đáp ứng tiêu chuẩn Basel II). Sau đó, một số ngân hàng đã xin nới hạn mức tăng trưởng tín dụng lên 16-17% khi đáp ứng tiêu chuẩn Basel II vào quý 3/2019, và tiếp đó nâng hạn mức này lên xấp xỉ khoảng 18-20% trong quý 4/2019. Mức điều chỉnh +1% về tăng trưởng tín dụng cho khối ngân hàng TMCP (chiếm 20% thị phần) giúp tăng trưởng tín dụng toàn hệ thống tăng 0,19%. Trong khi đó, đối với khối ngân hàng quốc doanh (chiếm 48% tổng thị phần), chỉ có VCB xin nâng hạn mức tín dụng (từ 13% lên 15%).

Tăng trưởng tín dụng năm 2019 ước tính khoảng 13,5-13,7% YoY (thấp hơn một chút so với mức 13,89% trong năm 2018), nhưng M2 (tổng phương tiện thanh toán) tăng lên một chút khoảng 13% YoY.

Giám sát chặt chẽ để giảm thiểu rủi ro hệ thống

Như chúng tôi đã đề cập trước vào đầu năm 2019, Ngân hàng Nhà nước đã có những biện pháp tăng cường giám sát toàn hệ thống, với việc ban hành hai Thông tư quy định các tỷ lệ đảm bảo an toàn trong hoạt động ngân hàng và quản lý hoạt động cho vay tiêu dùng (Vui lòng xem chi tiết ở đây). Thông tư 22 được ban hành với mục đích giảm dần tỷ lệ vốn ngắn hạn được sử dụng để cho vay trung và dài hạn, bắt đầu từ mức 37% kể từ ngày 1/10/2020 xuống 34% kể từ ngày 1/10/2020 và xuống còn 30% kể từ ngày 1/10/2022. Trong khi đó, Thông tư 18 nhằm kiểm soát tốt hơn các khoản cho vay tiền mặt lớn có rủi ro cao (trên 20 triệu đồng) có mức tối đa 70% tổng dư nợ giải ngân trực tiếp cho khách hàng vào năm 2021, 60% vào năm 2022, 50% vào năm 2023 và chỉ còn 30% vào năm 2024. Những quy định này cho thấy lập trường của Ngân hàng Nhà nước trong việc thúc đẩy sức mạnh tổng thể của toàn hệ thống, giám sát chặt chẽ hơn và theo đuổi mục tiêu an toàn thông qua sửa đổi các quy định một cách hợp lý và kịp thời.

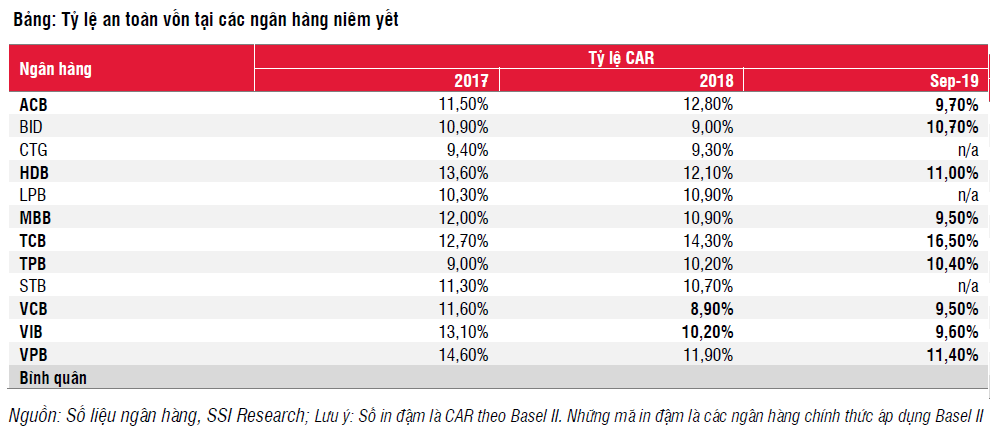

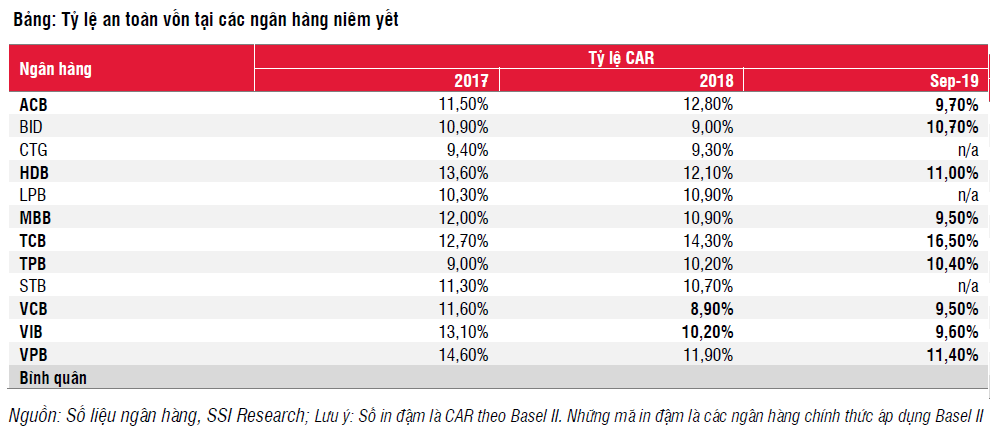

Các ngân hàng đã sẵn sàng áp dụng tiêu chuẩn Basell II. Trong năm 2019, có 19 ngân hàng chính thức tuân thủ các tiêu chuẩn Basel II, bao gồm CAR theo Thông tư 41. Trong số đó, có 11 ngân hàng niêm yết (VCB, BID, MBB, TCB, ACB VIB, HDB, TPB, VPB, LPB và STB), 2 ngân hàng nước ngoài (Shinhan Bank, Standard Chartered Vietnam), và 6 ngân hàng thương mại cổ phần quy mô nhỏ (OCB, Vietbank, VietCapBank, SeABank, Ngân hàng Nam Á và MSB). VIB là ngân hàng đầu tiên công bố đã tuân thủ cả 3 trụ cột của tiêu chuẩn Basel II.

Nhu cầu tăng vốn vẫn hiện hữu. Trong năm 2019, có 5 ngân hàng niêm yết đã tăng vốn điều lệ thành công. Hai thương vụ đáng chú ý nhất là VCB huy động từ GIC (Singapore) và Mizuho (Nhật Bản) để tăng vốn cấp 1 thêm 3,1%, với tổng trị giá xấp xỉ 265 triệu USD, và BID phát hành 15% cổ phần cho Keb Hana Bank với giá trị 876 triệu USD. Ngoài ra, đợt phát hành 7,5% cổ phần MBB cho nhà đầu tư nước ngoài cũng được kỳ vọng sẽ sớm hoàn tất. Trong năm, VIB, ACB và MBB đã tăng vốn điều lệ thêm 18%, 30% và 10% thông qua trả cổ tức bằng cổ phiếu, cổ phiếu thưởng hoặc ESOP. Về vốn cấp 2, chỉ có CTG phát hành 5,55 nghìn tỷ đồng nợ thứ cấp trong năm. Tuy nhiên, vì hệ số CAR của hầu hết các ngân hàng (trừ TCB) nằm trong khoảng 9,5-9,7%, nên các ngân hàng vẫn tiếp tục có nhu cầu tăng vốn trong tương lai gần.

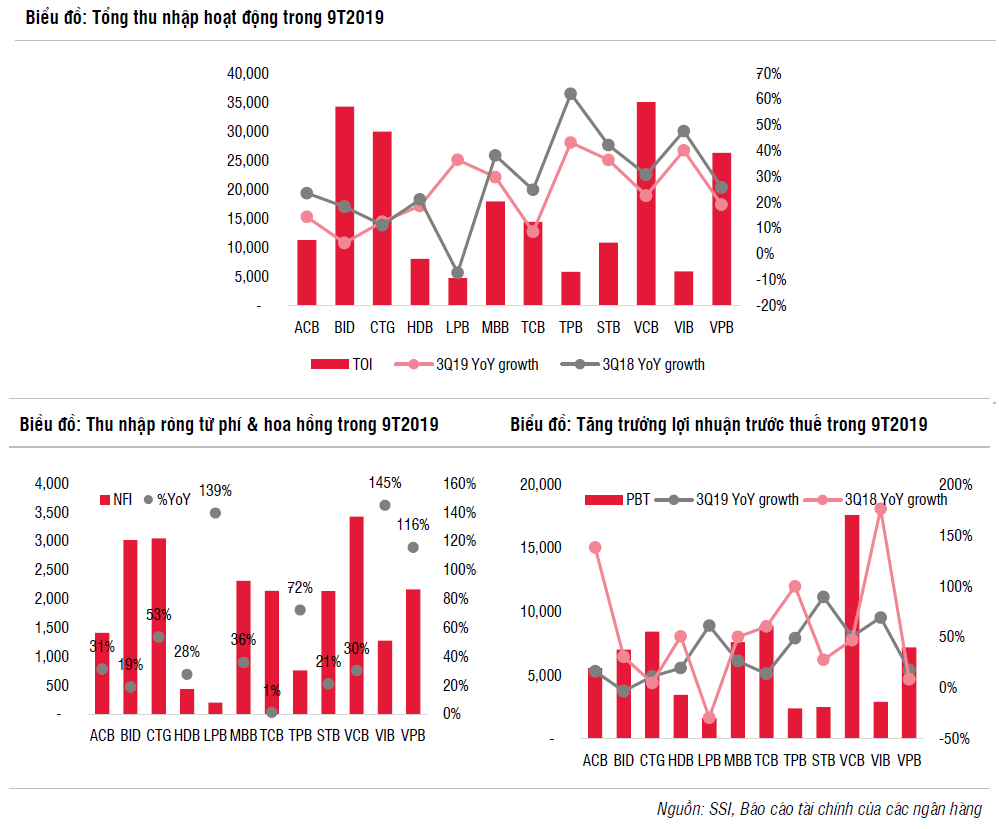

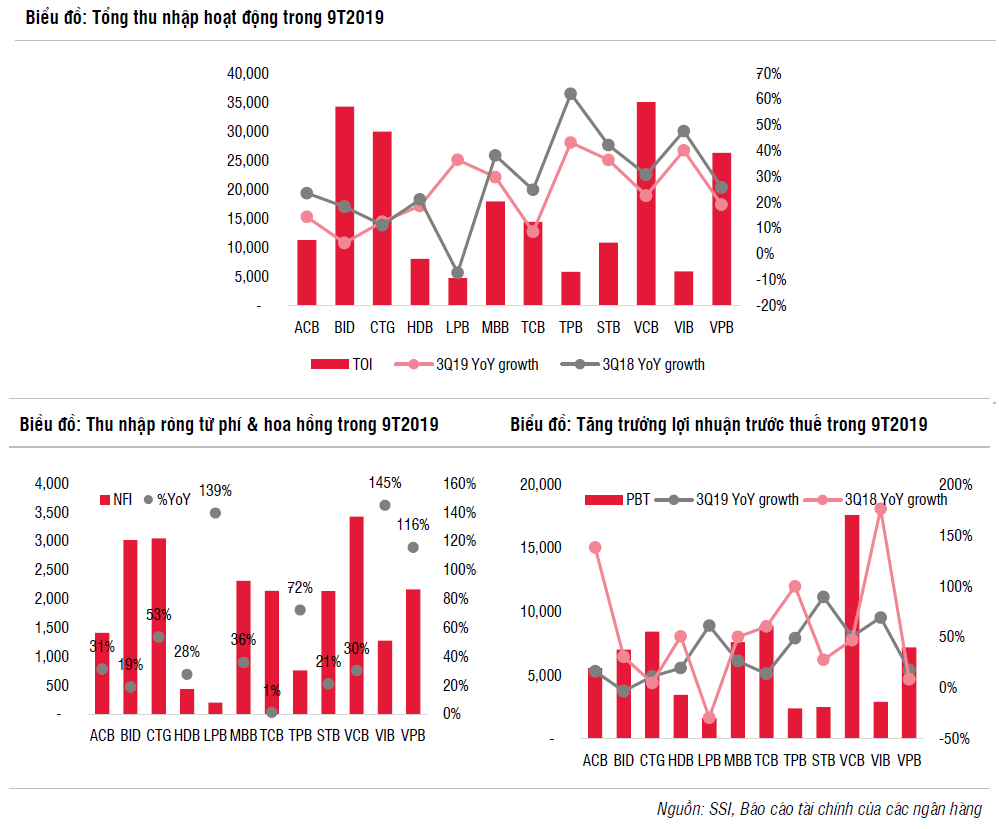

Lợi nhuận của các ngân hàng niêm yết tăng trưởng tốt trong 9T2019

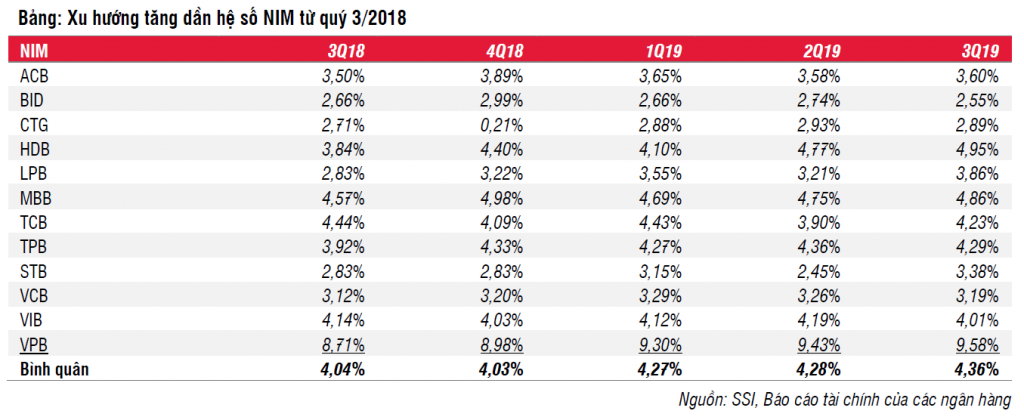

Tổng lợi nhuận trước thuế của 12 ngân hàng niêm yết đạt 75 nghìn tỷ đồng (+25,9% YoY) trong 9 tháng đầu 2019. Mức tăng trưởng ấn tượng này có được là nhờ việc mở rộng hệ số NIM và kiểm soát tỷ lệ nợ xấu, chi tiết như sau:

- Hệ số NIM mở rộng, từ 4% trong 9T2018 lên 4,25% trong 9T2019, giúp thu nhập lãi ròng (NII) tăng 18,9% YoY mặc dù tăng trưởng tín dụng chỉ ở mức 11,5% YoY.

- Thu nhập ngoài lãi (Non-NII) ổn định ở mức 14,8% YoY. Mặc dù thu nhập bất thường từ nợ xấu đã xử lý, phí bancassurance, và lợi nhuận từ bán trái phiếu chính phủ đều giảm, thu nhập ròng từ phí đã bù đắp được mức giảm đó, với mức tăng trưởng vượt bậc (38% YoY). Kết quả đáng khích lệ này chủ yếu nhờ vào thu nhập từ hoa hồng bán bảo hiểm và thu nhập từ dịch vụ thẻ.

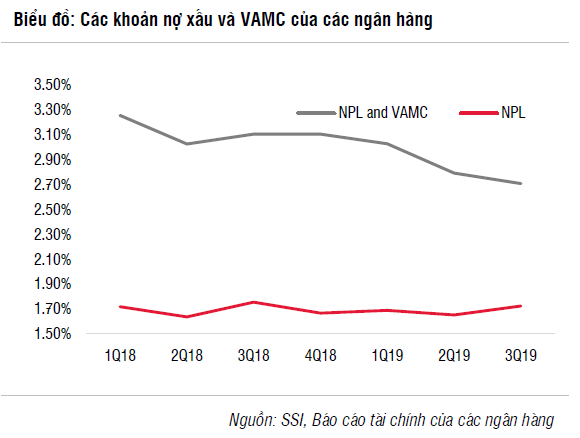

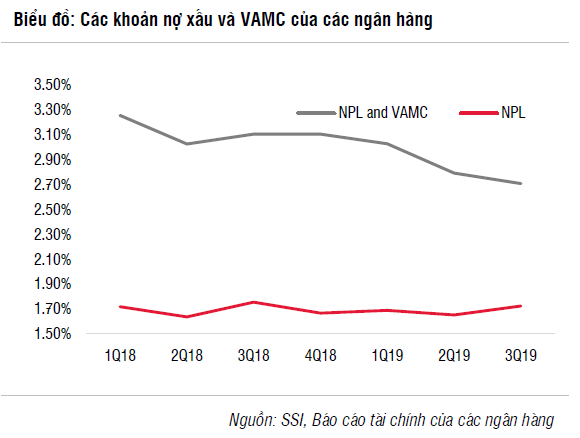

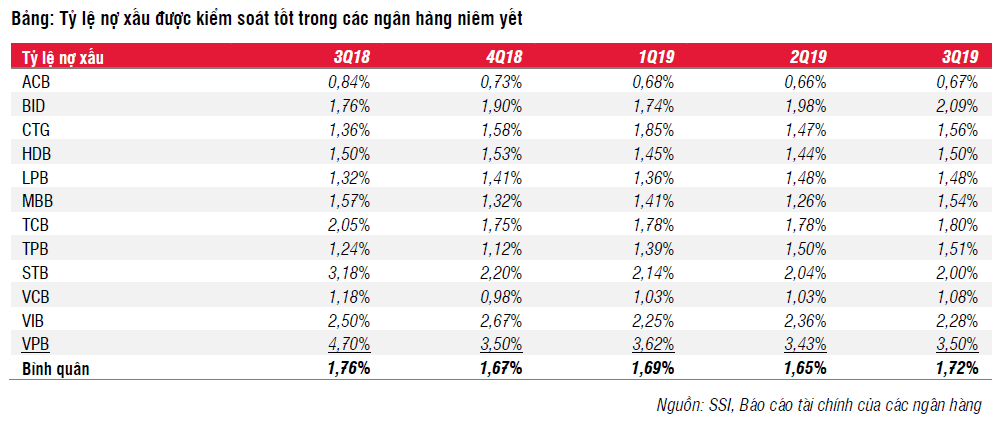

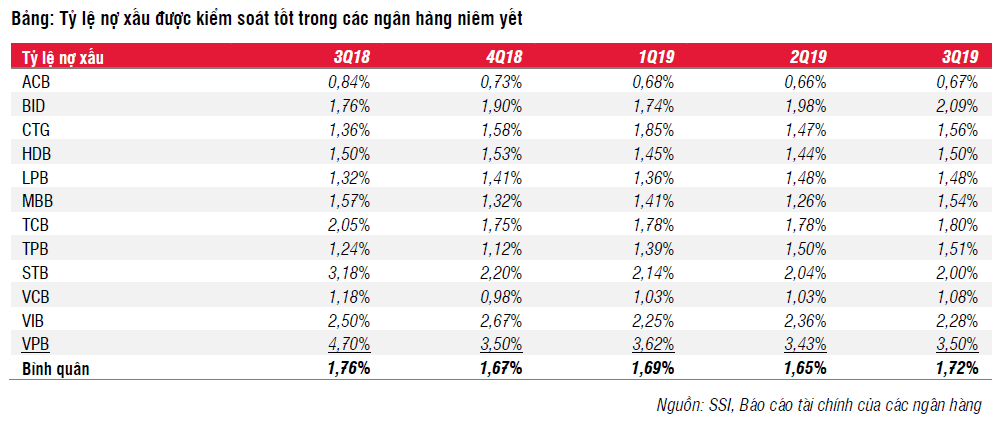

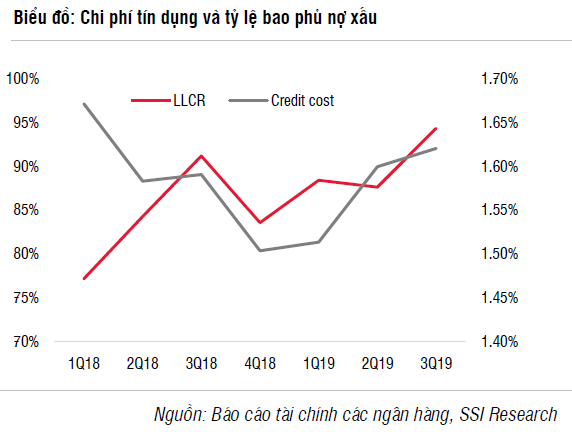

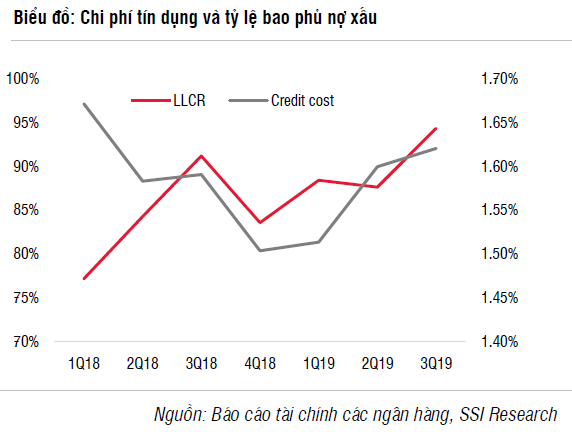

- Chi phí hoạt động và chi phí dự phòng được cắt giảm hợp lý. Chi phí tín dụng bình quân ở mức 1,6%, và tỷ lệ nợ xấu chỉ ở mức 1,7% vào cuối quý 3/2019. Mặc dù chi phí tín dụng dao động trong khoảng 1,5-1,6%, chúng tôi nhận thấy xu hướng tăng rõ ràng ở BID, CTG, MBB, HDB và TPB.

Với kết quả kinh doanh trong 9T2019 ở mức khá, ROE của các ngân hàng niêm yết tăng lên 18,8% từ 16,3% trong năm 2018.

Những diễn biến chưa được dự tính:

Nợ xấu của chu kỳ tín dụng mới chưa tăng mạnh. Khi tăng trưởng tín dụng tăng cao trong giai đoạn 2014-2017, chúng tôi cho rằng một loạt các khoản nợ xấu mới có thể xuất hiện vào cuối của một chu kỳ tín dụng 5 năm (2019-2022). Tuy nhiên, làn sóng nợ xấu mới chưa thành hiện thực trong 2019. Trên thực tế, tỷ lệ nợ xấu toàn hệ thống ghi nhận ở mức 1,98% vào cuối tháng 8. Nợ xấu thực tế (bao gồm nợ xấu báo cáo, nợ xấu tái cấu trúc, và nợ đã bán cho VAMC) liên tục giảm từ hơn 10,08% trong năm 2016, còn 7,7% trong năm 2017, và 6,3% trong năm 2018 – tiếp tục giảm xuống chỉ còn 4,84% vào cuối tháng 8/2019. Tỷ lệ nợ xấu giảm như vậy đã vượt kế hoạch giảm tỷ lệ nợ xấu thực tế còn 5% của Chính phủ trong năm 2019.

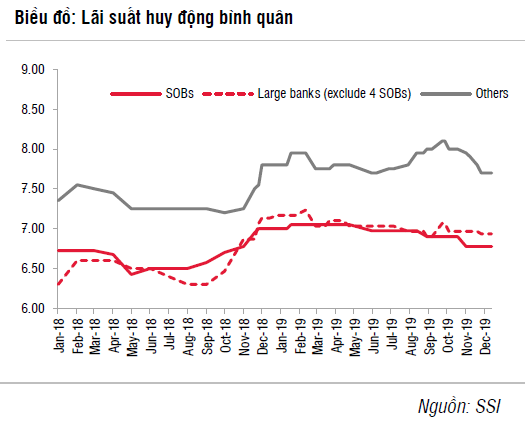

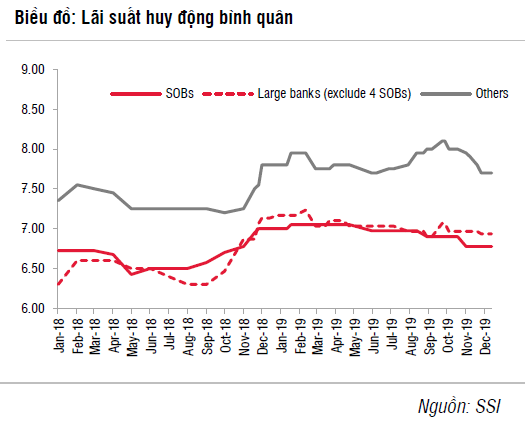

Thanh khoản toàn hệ thống dồi dào giúp giữ lãi suất ở mức tương đối thấp

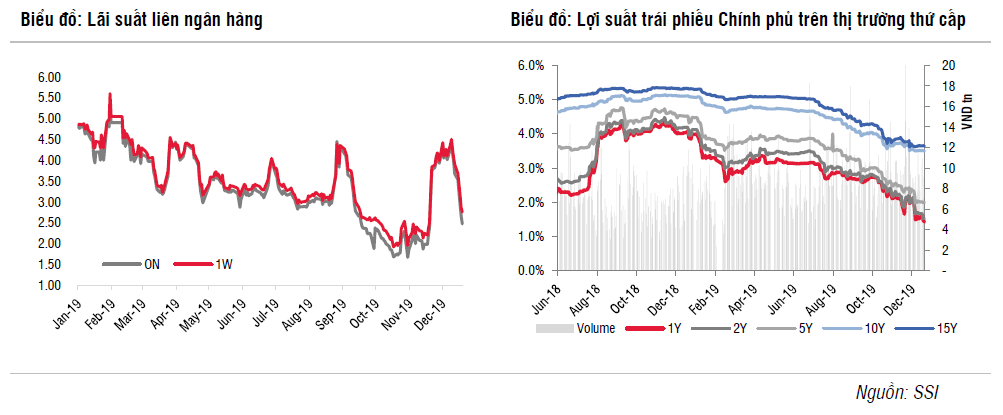

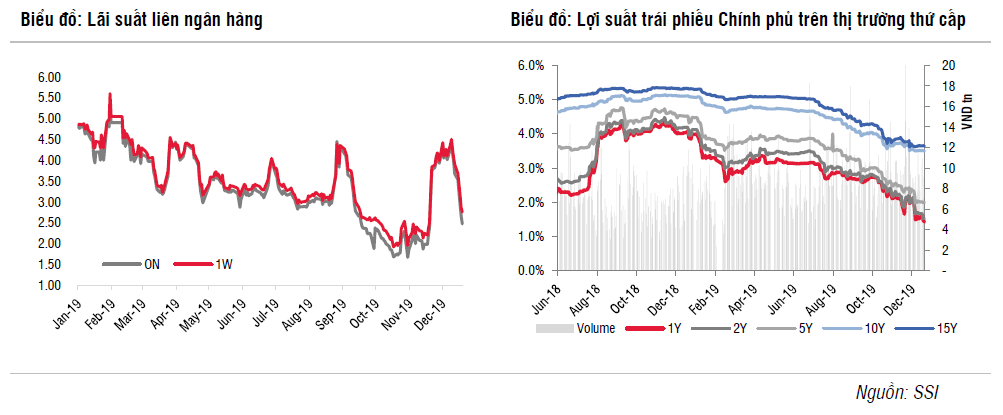

Năm 2019 là tiếp tục là một năm có thanh khoản hệ thống dồi dào, cho phép lãi suất giữ ở mức tương đối thấp. Lãi suất qua đêm liên ngân hàng có xu hướng giảm trong 10 tháng đầu năm xuống mức 2%. Lãi suất này chỉ tạm thời tăng trong tháng 11, khi Kho bạc Nhà nước thu lại các khoản tiền gửi không kỳ hạn tại các ngân hàng thương mại (từ 1/11/2019), theo Nghị định 58/2019. Lãi suất thấp cũng ảnh hưởng đến Trái phiếu Chính phủ, cụ thể lãi suất trái phiếu kỳ hạn 10 năm giảm dần xuống gần 3,65% vào cuối tháng 12.

Mức lãi suất tương đối thấp có thể do các yếu tố sau:

- Dự trữ ngoại hối tăng lên 79 tỷ USD từ 60 tỷ USD vào cuối năm 2018. Điều này cho thấy NHNN đã mua ròng gần 19 tỷ USD trong năm 2019 và được bơm vào thị trường, tăng thanh khoản cho ngành ngân hàng.

- Chính phủ cũng thể hiện lập trường ủng hộ tăng trưởng thông qua 2 lần cắt giảm lãi suất điều hành trong tháng 9 và tháng 12. Trong suốt thời gian này, lãi suất tái cấp vốn đã giảm 25 bps còn 6%, và lãi suất OMO giảm 75 bps còn 4%.

- Việc giải ngân đầu tư công chậm cho phép một lượng tiền lớn chưa sử dụng trong 10 tháng đầu năm 2019 được gửi trong hệ thống ngân hàng.

Chênh lệch lãi suất giữa thị trường 1 và thị trường 2. Trên thị trường 1, lãi suất huy động được giữ tương đối ổn định trong 6T2019. Sau đó vào nửa cuối năm 2019, lãi suất này đứng trước áp lực tăng, đặc biệt là đối với các ngân hàng nhỏ hơn trong hệ thống. Điều này xuất phát từ ưu tiên hàng đầu là thu hút thêm vốn dài hạn để đáp ứng tỷ lệ huy động ngắn hạn được sử dụng cho vay trung và dài hạn. Đối với các ngân hàng niêm yết, chúng tôi cũng nhận thấy chi phí huy động bình quân và lợi suất của các tài sản sinh lãi trong 9T2019 tăng lần lượt khoảng 22 bps và 39 bps.

Vì Chính phủ ưu tiên giảm lãi suất, đã có 3 lần giảm lãi suất trong tháng 1, tháng 9 và tháng 11. Trong lần cắt giảm mới nhất, hạn mức lãi suất huy động không kỳ hạn và kỳ hạn dưới 1 tháng đã giảm từ 1% xuống 0,8%/năm. Đối với kỳ hạn 1 đến 6 tháng, lãi suất giảm từ 5,5% xuống 5%/năm. Hạn mức lãi suất cho vay ngắn hạn đối với các ngành ưu tiên (nông nghiệp, xuất khẩu, công nghiệp phụ trợ, doanh nghiệp SME, công nghệ cao) cũng giảm từ 6,5% xuống 6%/năm. Mặc dù vậy, việc điều chỉnh được thực hiện vào tháng 11 nên chỉ tác động nhỏ đến kết quả kinh doanh năm 2019 của các ngân hàng.

Triển vọng 2020

Việc thắt chặt các quy định sẽ mang lại nhiều lợi thế cho các ngân hàng áp dụng tiêu chuẩn Basel II

Thông tư 22/2019, có hiệu lực vào ngày 1/1/2020, chủ yếu tập trung vào việc thắt chặt các tỷ lệ an toàn trong hoạt động ngân hàng. Tuy nhiên, có tới 20 trên 39 ngân hàng trong nước chưa tuân thủ Thông tư 41/2016 trước hạn chót ngày 1/1/2020. Do đó, Ngân hàng Nhà nước đã gia hạn việc tuân thủ Thông tư 41 đến ngày 1/1/2023. Thông tư 22 quy định về cách tính CAR cho các ngân hàng chưa đáp ứng được CAR tiêu chuẩn theo Thông tư 41/2016 (theo chuẩn mực Basel II). Theo đó, tỷ lệ rủi ro đối với các khoản vay tiêu dùng liên quan đến bất động sản đã tăng từ mức hiện tại là 50% giá trị khoản vay, lên phạm vi cao hơn là 100% và 150%. Cần lưu ý rằng tính toán CAR này sẽ không được áp dụng cho các ngân hàng tuân thủ Basel II.

Các quy định chặt chẽ hơn tạo ra khó khăn cho các ngân hàng chưa tuân thủ Basel II. Dựa trên dữ liệu 9T2019, tăng trưởng tín dụng toàn hệ thống chậm lại chủ yếu từ việc tăng trưởng tín dụng khiêm tốn tại các ngân hàng nhỏ cấp 3 cũng như 3 ngân hàng quốc doanh lớn nhất, bao gồm Agribank, CTG và BID, vốn chiếm khoảng 38% của tổng thị phần tín dụng. Trong khi đó, các ngân hàng tuân thủ Basel II có tăng trưởng tín dụng trung bình là +13,8% YTD, cao hơn nhiều so với mức 9,54% YTD của toàn hệ thống trong Q3/2019.

Chúng tôi ước tính tình hình này sẽ tiếp diễn vào năm 2020, vì các ngân hàng đáp ứng tiêu chuẩn Basel II sẽ tiếp tục được cấp thêm hạn mức tín dụng và giành được nhiều thị phần hơn so với các đối thủ nhờ vốn tự có và sức khỏe tài chính mạnh mẽ hơn. Theo đó, chúng tôi ước tính tăng trưởng tín dụng BID sẽ đạt + 13% YoY trong Q4/2019 sau khi tăng vốn và duy trì mức tăng trưởng tín dụng này vào năm 2020.

Tăng trưởng tín dụng giảm nhẹ

Chúng tôi ước tính tăng trưởng tín dụng năm 2020 sẽ thấp hơn một chút so với năm 2019, vào khoảng 13-13,5% YoY. Mức tăng trưởng này là hợp lý do trong bối cảnh thắt chặt hơn các quy định về hoạt động ngân hàng, cũng như thị trường trái phiếu doanh nghiệp phát triển, với quy mô phân phối cho công chúng đầu tư tăng mạnh.

Nhiều tập đoàn lớn đã chọn phát hành trái phiếu thay vì vay từ ngân hàng, và hiện nay ngày càng có nhiều nhà đầu tư cá nhân mua loại hình trái phiếu này thay vì gửi tiền tại ngân hàng. Chỉ riêng tại Techcombank Securities, khoảng 37 nghìn tỷ đồng trái phiếu doanh nghiệp đã được phân phối cho nhà đầu tư cá nhân trong năm 2018, tăng lên 39,5 nghìn tỷ đồng chỉ trong 9T2019. Bên cạnh đó, nhiều công ty chứng khoán khác, bao gồm các công ty nước ngoài (từ Hàn Quốc và Đài Loan) đang mở rộng mảng kinh doanh này. Chúng tôi ước tính xu hướng này sẽ tiếp tục trong năm 2020.

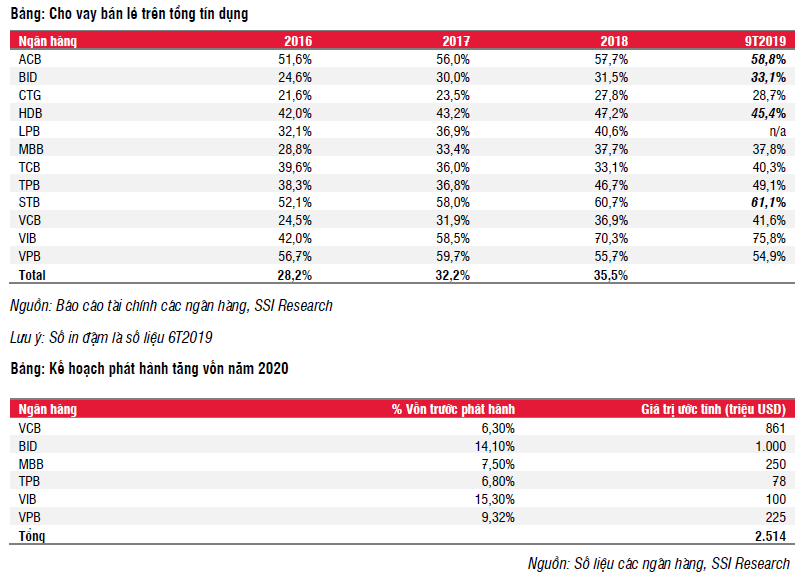

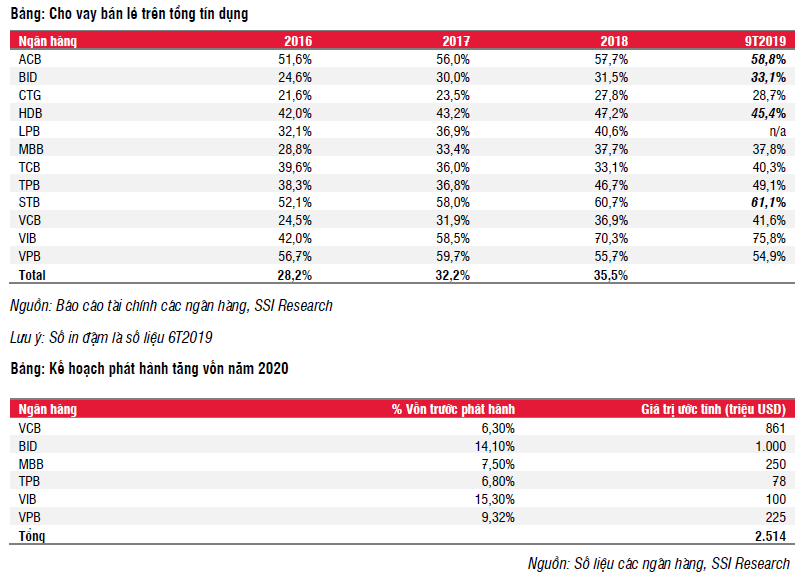

Chúng tôi ước tính đối với 12 ngân hàng niêm yết lớn nhất, tỷ lệ cho vay bán lẻ trên tổng tín dụng đã tăng nhanh từ 32,2% trong năm 2017 lên 35,5% trong năm 2018 và lên tới khoảng 40% trong quý 3/2019. Chúng tôi ước tính cho vay cá nhân sẽ tiếp tục là động lực chính trong tăng trưởng tín dụng năm 2020, đặc biệt là tại các ngân hàng quốc doanh như BID, CTG và VCB, đây là những ngân hàng có cơ cấu cho vay bán lẻ tương đối thấp hơn so với các ngân hàng tư nhân.

Triển vọng NIM khác nhau giữa các ngân hàng

- Chúng tôi ước tính lãi suất huy động ngắn hạn trung bình giảm trong năm 2020. Điều này là do đợt cắt giảm gần đây vào tháng 11, khi mức trần lãi suất đã giảm từ 1% xuống còn 0,8%/ năm đối với tiền gửi không kỳ hạn và kỳ hạn dưới 1 tháng và từ 5,5% còn 5%/năm đối với kỳ hạn 1-6 tháng.

- Chúng tôi ước tính lãi suất huy động dài hạn tại các ngân hàng vốn cấp 2 lớn sẽ giảm khoảng 50 – 100 bps. Áp lực tăng tiền gửi có thể giảm bớt do triển vọng tăng trưởng tín dụng thấp hơn vào năm 2020 và việc bổ sung tiền gửi dài hạn gần đây mà đã làm tăng lãi suất huy động vào tháng 11/2019. Ngoài ra, thanh khoản trên thị trường có thể dồi dào nhờ dòng vốn FDI, FII và kiều hối sẽ vẫn ổn định trong bối cảnh nới lỏng chính sách tiền tệ tiếp diễn trên nhiều quốc gia. Tuy nhiên, sẽ có một số ít các ngân hàng ngoại lệ sẽ tăng lãi suất để cạnh tranh về mặt huy động.

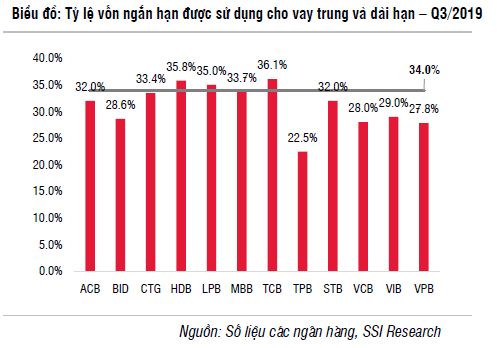

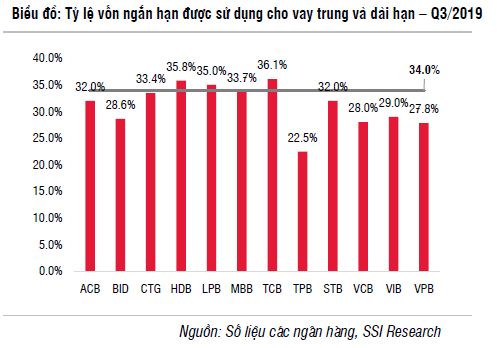

- Thông tư 22 đặt ra lộ trình giảm dần tỷ lệ vốn ngắn hạn được sử dụng cho vay trung và dài hạn, bắt đầu từ mức 37% kể từ ngày 1/10/2020 xuống 34% kể từ ngày 1/10/2021 và xuống còn 30% kể từ ngày 1/10/2022. Mặc dù tỷ lệ này toàn hệ thống trong Q3/2019 trung bình là 27,3%, thấp hơn mức trần hiện tại là 40%, có một số ngân hàng niêm yết như TCB, HDB, LPB và nhiều ngân hàng nhỏ chưa niêm yết có tỷ lệ này ở mức cao. Các ngân hàng này sẽ chịu áp lực huy động thêm vốn dài hạn để giảm tỷ lệ này dưới ngưỡng 37% vào ngày 1/10/2020, điều này chắc chắn sẽ làm tăng chi phí huy động.

- Chúng tôi cũng ước tính lãi suất cho vay trung và dài hạn sẽ giảm trung bình khoảng -30 bps vào năm 2020, trong khi lãi suất cho vay ngắn hạn cho các khu vực ưu tiên sẽ giữ ở mức hiện tại là 6%/năm.

Thông tư 30/2019 cho phép một số ngân hàng được cắt giảm 50% tỷ lệ dự trữ bắt buộc nếu được chỉ định tham gia quản trị, kiểm soát, điều hành, hỗ trợ tổ chức và hoạt động của TCTD được kiểm soát đặc biệt. Các quy định này sẽ có hiệu lực kể từ tháng 3/2020 và sẽ có lợi cho các ngân hàng quốc doanh như VCB (hỗ trợ VNCB), CTG (hỗ trợ Ocean Bank và GPBank) và HDB (đang chờ sáp nhập với PGBank), về việc giảm chi phí huy động.

NIM cũng cải thiện đối với các ngân hàng có hoạt động kinh doanh tài chính tiêu dùng, như VPB, HDB, MBB và TPB, do nhu cầu đã phục hồi từ năm 2019 và duy trì ổn định vào năm 2020.

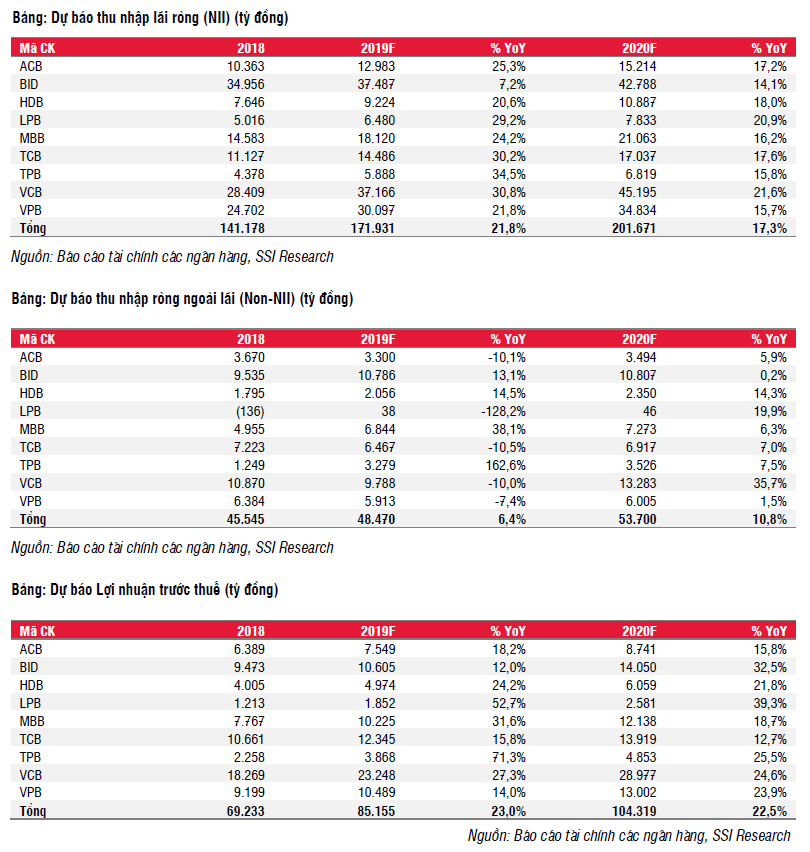

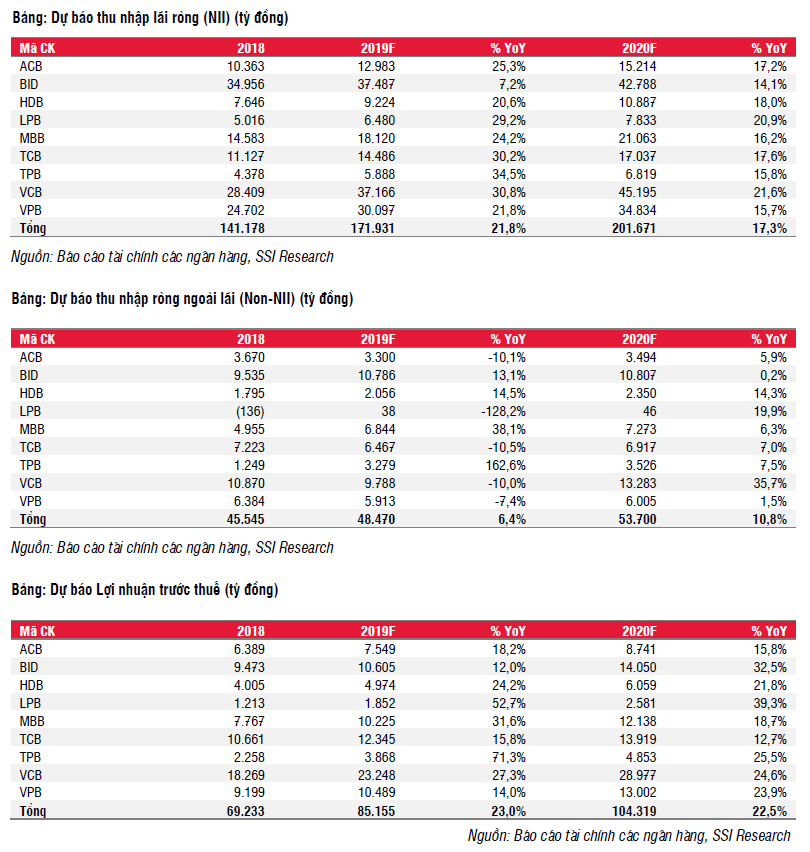

Nhìn chung, chúng tôi ước tính thu nhập lãi ròng (NII) từ Top 11 ngân hàng hàng đầu sẽ tăng 21,4% YoY vào năm 2019 và 16,4% YoY vào năm 2020.

Thu nhập phí được thúc đẩy nhờ bancassurance và dịch vụ thanh toán

Chúng tôi ước tính các dịch vụ bán lẻ bao gồm bancassurance và dịch vụ thanh toán sẽ tiếp tục phát triển vào năm 2020.

Thu nhập từ bancassurance trong 9T2019 tiếp tục tăng trên toàn hệ thống. Điều này là nhờ doanh thu phí bảo hiểm nhân thọ tăng 24,5% YoY trong 9T2019, đây là năm thứ năm liên tiếp tăng trưởng mạnh 25-30% YoY. Đồng thời, kênh bancassurance đã đóng góp 15,8% tổng doanh thu phí bảo hiểm tại thị trường Việt Nam, tăng đáng kể so với khoảng 12% trong năm 2018. Thị phần của kênh bancassurance ước tính tăng lên 16,5% trong Q4/2019.

Chất lượng tài sản cải thiện

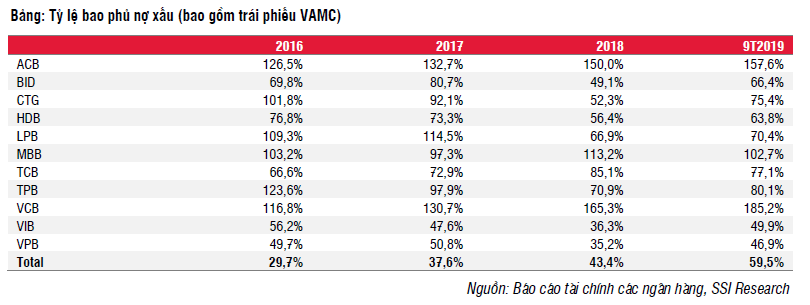

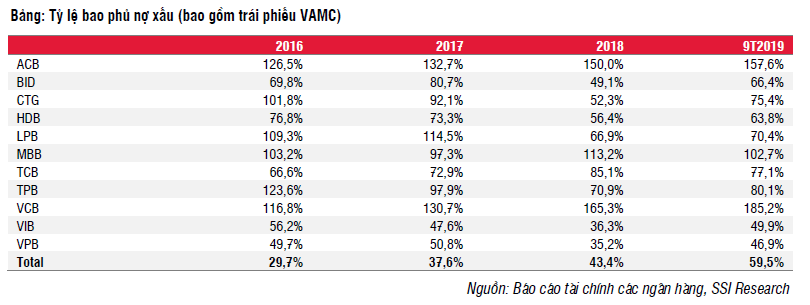

Tỷ lệ nợ xấu kết hợp giảm từ 3,2% vào năm 2018 còn 2,7% vào Q3/2019. Đồng thời, hệ số LLCR đã cải thiện từ 43,4% lên 59,5%. Năm 2020, chúng tôi ước tính xu hướng này sẽ tiếp diễn. Chỉ có CTG, HDB và LPB (trong số các ngân hàng niêm yết) là còn số dư lớn trái phiếu VAMC cần được xử lý, trong khi chúng tôi ước tính nợ xấu mới hình thành sẽ tương đối trầm lắng.

2014 -2015 là những năm đỉnh điểm đánh dấu việc VAMC mua nợ xấu từ các ngân hàng. Phần lớn trái phiếu VAMC có kỳ hạn 5 năm đã và sẽ đáo hạn vào năm 2019-2020. Năm 2019, Agribank và VPB công bố đã hoàn tất việc xử lý trái phiếu VAMC. BID cũng đã lên kế hoạch xử lý trái phiếu VAMC còn lại trong năm 2019.

Mặt khác, trong Q4/2018, CTG xuất hiện 13,4 nghìn tỷ đồng trái phiếu VAMC mới sau khi kế hoạch tái cấu trúc ngân hàng trong giai đoạn 2016-2020 được phê duyệt. Năm 2019, CTG đã trích lập dự phòng cho 54% tổng số trái phiếu VAMC. Đối với HDB, tốc độ trích lập dự phòng chậm hơn nhiều so với ước tính, trong khi kế hoạch sáp nhập với PGBank trong Q1/2019 đã bị trì hoãn cho đến nay.

Tăng vốn cho các ngân hàng quốc doanh từ nguồn vốn Chính phủ: Thay đổi cuộc chơi?

Chính phủ đề xuất sửa đổi dự thảo Nghị định 32/2018 liên quan đến đầu tư/ thoái vốn doanh nghiệp Nhà nước (DNNN). Phần quan trọng nhất của dự thảo này là Chính phủ đề cập đến việc “duy trì tỷ lệ sở hữu Nhà nước” trong các ngân hàng thương mại quốc doanh (SOCB), trong đó Chính phủ nắm giữ phần lớn cổ phần. Điều này có nghĩa là trong trường hợp ngân hàng phát hành quyền mua cổ phiếu, Nhà nước sẵn sàng góp vốn để duy trì tỷ lệ sở hữu và có thể thay cổ tức tiền mặt bằng cổ tức cổ phiếu.

Mặc dù trong ngắn hạn, Vietcombank (VCB: HOSE) hoặc BIDV (BID: HOSE) có thể chưa hưởng lợi ngay lập tức, Vietinbank (CTG: HOSE) và Agribank có thể có được điều họ đang tìm kiếm để tăng vốn. Theo Phó Thủ tướng, Chính phủ đặt mục tiêu hoàn thành việc nâng vốn cho CTG và Agribank trong năm 2020 để đáp ứng tiêu chuẩn Basel II.

Ước tính

Tăng trưởng lợi nhuận năm 2020 sẽ cải thiện nhờ câu chuyện phục hồi tại một số ngân hàng, bao gồm BID và VPB (hoàn thành trích dự phòng cho trái phiếu VAMC), cũng như cải thiện hoạt động kinh doanh cốt lõi tại các ngân hàng khác nhờ tăng NIM, tăng thu nhập bancassurance và thu nhập từ phí thanh toán.

Trong năm 2019 và 2020, chúng tôi ước tính lợi nhuận trước thuế của các cổ phiếu ngân hàng sẽ tăng lần lượt 23% YoY và 22,5% YoY. Các ngân hàng có mức tăng trưởng LNTT tốt nhất bao gồm VCB, BID, VPB, MBB và TCB. Do đó, chúng tôi duy trì quan điểm tích cực về triển vọng lợi nhuận của ngành ngân hàng trong năm tới.

Chúng tôi ước tính định giá năm 2020 sẽ cải thiện nhờ các quỹ ETF mới hoạt động dựa trên các chỉ số mới của HOSE có cổ phiếu ngân hàng, bao gồm VN Fin Select, VN Fin Lead, và VN Diamond. Do đó, chúng tôi giữ xếp hạng Tăng tỷ trọng đối với ngành ngân hàng.

Các vấn đề và rủi ro

Việc thắt chặt quy định áp dụng Basel II sẽ làm tăng chi phí cho các ngân hàng.

Ngoài ra, một đợt hình thành nợ xấu mới đang quay trở lại, do nợ xấu mới hình thành từ các khoản vay tiêu dùng, hoặc từ nợ xấu cũ đã được tái cơ cấu, nay được định giá lại.

Cổ phiếu ưa thích:

Ngân hàng TMCP Á Châu (ACB: HNX):

Giá hiện tại: 22.800 đồng/cp; Giá mục tiêu 1 năm: 31.500 đồng/cp

Quan điểm đầu tư: ACB là ngân hàng định hướng bán lẻ, với 91% dư nợ từ cho vay khách hàng cá nhân (59%) và khách hàng SME (32%). Ngân hàng đang nắm giữ 3,3% và 3,6% thị phần cho vay và tiền gửi. Năm 2019, số lượng khách hàng cá nhân của ACB đã tăng đều từ hơn 2 triệu khách vào đầu năm lên 2,5 triệu khách vào cuối Q2/2019 và 3,1 triệu khách vào cuối Q3/2019. Chúng tôi tin rằng ngân hàng đã từng bước cải thiện, giành được nhiều khách hàng hơn sau khi đã giải quyết hết vấn đề nợ xấu tồn đọng trong năm 2017. Trong khi đó, chất lượng tài sản tốt là một trong những năng lực cốt lõi của ngân hàng, với tỷ lệ nợ xấu được duy trì dưới 1% và LLCR là 159% vào cuối Q3/2019, đây là tỷ lệ tốt thứ hai trong toàn hệ thống sau VCB. Dựa trên những tín hiệu hồi phục trong lịch sử, ACB là một lựa chọn đầu tư tốt cho cổ phiếu ngân hàng trong chu kỳ sau của tín dụng.

Yếu tố xúc tác

- Định giá rẻ. Với ROE và tăng trưởng lợi nhuận trước thuế từ hoạt động kinh doanh cốt lõi năm 2020 ở mức 23% và 16% YoY, cổ phiếu hiện tại có định giá rẻ với PE và PB dự phóng là 5,40 lần và 1,14 lần.

- Thu nhập bất thường vào năm 2020. Thỏa thuận bancassurance độc quyền và thoái vốn khỏi ACBS là yếu tố xúc tác tiềm năng cho giá cổ phiếu ACB trong năm.

Rủi ro

Tỷ lệ hình thành nợ xấu cao hơn ước tính có thể làm tăng chi phí tín dụng và làm giảm lợi nhuận.

Ngân hàng TMCP Quân Đội (MBB: HOSE):

Giá hiện tại: 20.800 đồng/cp; Giá mục tiêu 1 năm: 30.000 đồng/cp

Quan điểm đầu tư: MBB là ngân hàng thương mại cổ phần duy nhất sở hữu lợi thế đặc biệt về nguồn vốn huy động chi phí thấp từ cơ sở khách hàng doanh nghiệp lớn. Với lợi thế này, MBB tiếp tục mở rộng các khoản cho vay khách hàng cá nhân và tận dụng lợi thế của ngành tài chính tiêu dùng đang phát triển để có được mức chênh lệch lãi suất đầu ra – đầu vào ngày càng tăng. Cơ cấu cho vay giữa khách hàng cá nhân/ doanh nghiệp của Ngân hàng đã chuyển từ 21%/ 79% trong năm 2015 lên 41%/ 59% trong Q3/2019. Dựa trên các yếu tố này, MBB đã làm tăng đáng kể chênh lệch lãi suất và cải thiện lợi nhuận trong những năm gần đây.

Yếu tố xúc tác

- Tiếp tục mở rộng NIM. Chúng tôi tin rằng MBB có khả năng mở rộng NIM do (1) chi phí huy động của ngân hàng thấp nhất trong hệ thống (4,01% trong Q3/2019) và lãi suất cho vay cạnh tranh hơn nhiều so với các ngân hàng TMCP khác (ACB, STB, HDB, TPB, VIB), (2) tỷ lệ LDR là khoảng 74% so với giới hạn quy định là 85% và (3) tỷ trọng cho vay tiêu dùng trên tổng dư nợ cho vay có thể tăng.

- Dự phòng nợ xấu cao giúp ngân hàng xử lý được việc tăng nợ xấu bất thường. Tỷ lệ nợ xấu của MBB gần đây đã tăng từ 1,32% vào cuối năm 2018 lên 1,54% vào cuối Q3/2019. Tuy nhiên, tỷ lệ bao phủ nợ xấu vẫn được giữ ở mức 103%.

Rủi ro

- Tiền gửi không kỳ hạn (CASA) giảm, do khách hàng doanh nghiệp có thể dễ dàng chuyển từ tiền gửi không kỳ hạn sang tiền gửi có kỳ hạn

- Tỷ lệ nợ xấu (NPL) của MCredit chịu áp lực tăng nếu giải ngân tín dụng chậm lại.

Ngân hàng TMCP Ngoại thương Việt Nam (VCB: HOSE):

Giá hiện tại: 90.200 đồng/cp; Giá mục tiêu 1 năm: 92.700 đồng/cp

Quan điểm đầu tư:

- VCB là ngân hàng tốt nhất Việt Nam về chất lượng tài sản và hiệu quả hoạt động. VCB ban đầu là một ngân hàng phục vụ khách hàng doanh nghiệp, nhưng đã chuyển mạnh sang hướng cho vay bán lẻ nhiều hơn để tăng NIM và giảm rủi ro tập trung tín dụng. Tính đến tháng 9/2019, cho vay bán lẻ chiếm 51% dư nợ cho vay bao gồm khách hàng cá nhân (42%) và khách hàng SME (9%). Ngân hàng chiếm 9,1% thị phần cho vay và 11% thị phần tiền gửi.

- Chất lượng tài sản duy trì ở trạng thái tốt cùng với các hoạt động cho vay thận trọng. Nợ xấu tiếp tục dao động quanh mức 1%, trong khi LLC ở mức cao 185%.

- VCB có hoạt động kinh doanh ngoại hối tích cực nhất, hỗ trợ dịch vụ tài trợ thương mại và thanh toán quốc tế, đây cũng là mảng VCB có thị phần lớn nhất. VCB gần đây đã ký một thỏa thuận bancassurance độc quyền với FWD và dự định mở rộng hoạt động kinh doanh này bắt đầu từ năm 2020. Nhìn chung, các dịch vụ thu phí phát triển mạnh mẽ, chiếm 26-28% tổng thu nhập hoạt động (TOI), cao nhất toàn hệ thống.

Yếu tố xúc tác

- Tăng trưởng thu nhập mạnh mẽ từ mảng kinh doanh cốt lõi vào năm 2020: (1) Còn nhiều cơ hội mở rộng NIM và thu nhập từ phí trong phân khúc bán lẻ (phí thanh toán và thu nhập bancassurance) khi VCB tận dụng hơn cơ sở khách hàng bán lẻ của ngân hàng; (2) Chi phí tín dụng được quản lý tốt với chất lượng tài sản khỏe mạnh. Chúng tôi ước tính ROE sẽ duy trì ở mức khoảng 20-21% trong năm 2019-2021.

- Tăng vốn vào năm 2020. VCB có kế hoạch phát hành khoảng 6% cổ phần vào năm 2020 để tăng vốn. Với triển vọng tăng trưởng lợi nhuận mạnh mẽ từ mảng kinh doanh cốt lõi, ngân hàng có thể phát hành thành công ở mức giá hiện tại, điều này sẽ mang lại một khoản thăng dư vốn lớn cho ngân hàng.

Rủi ro

Nợ xấu cao hơn ước tính từ cho vay thế chấp có thể làm tăng chi phí tín dụng và làm giảm lợi nhuận.

Tham gia Cộng đồng Chứng khoán để nhận được:

- “Anh/Chị hỏi Chứng Cộng trả lời”. Cập nhật liên tục thông tin vĩ mô, ngành, cổ phiếu.

- Đưa ra danh mục đầu tư có cơ hội đầu tư nhanh nhất, với lợi nhuận cao hơn gấp đôi lãi ngân hàng.

- Chú ý: Room không hô hào, không quảng cáo, cùng trao đổi và chia sẻ thông tin, vi phạm sẽ bị kích ra.

- Link tham gia zalo: https://zalo.me/g/gaulko216

- Link tham gia group face: https://www.facebook.com/groups/chungcong/