HPG: Kết quả kinh doanh có khả năng đã thoát đáy

Khuyến nghị: MUA

Giá mục tiêu 1 năm: 31.950 Đồng/cp

Tăng: +45,2%

Giá tại ngày 06/11/2019: 22.000 Đồng/cp

Theo CTCP Tập đoàn Hòa Phát (HPG), doanh thu và lợi nhuận ròng quý 3 đạt 15,35 nghìn tỷ đồng (+8% YoY) và 1.794 tỷ đồng (-26% YoY), sát với ước tính của chúng tôi. Lũy kế 9T2019, doanh thu và lợi nhuận ròng đạt 45,9 nghìn tỷ đồng và 5,65 nghìn tỷ đồng, hoàn thành 66% và 84% kế hoạch năm.

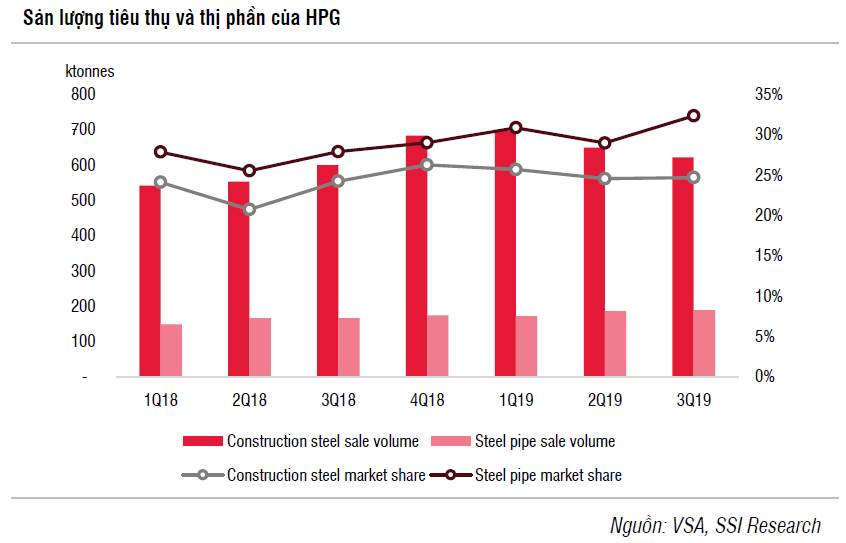

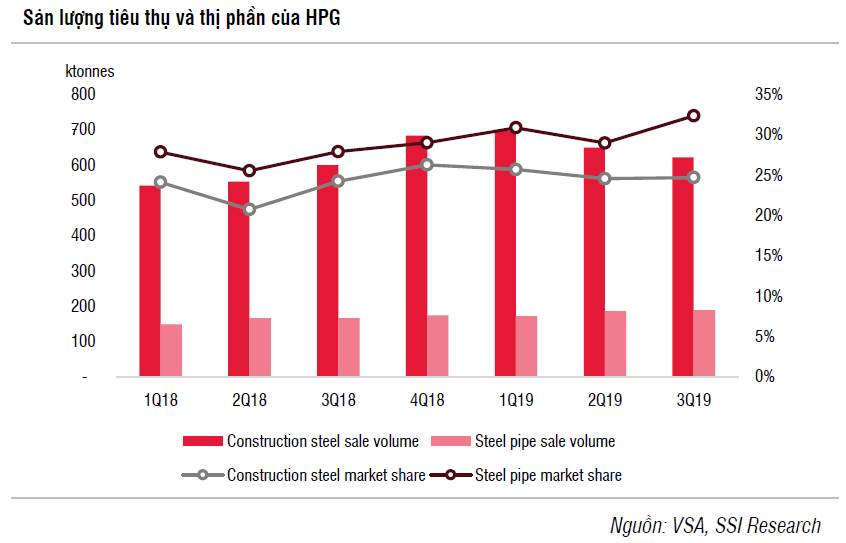

Tăng trưởng sản lượng tiêu thụ chậm lại do nhu cầu thị trường yếu, nhưng sự thâm nhập vào các thị trường mới vẫn theo kế hoạch: Mặc dù sản lượng tiêu thụ thép ống trong quý 3 duy trì tăng trưởng đáng khích lệ là 14% YoY, thép xây dựng tăng ở mức thấp hơn 3,7% YoY, thấp hơn so với Q1/2019 là 28,7% YoY và Q2/2019 là 17,3% YoY do nhu cầu thị trường chung chậm lại. Thị phần của HPG tăng từ 22,9% trong 9T2018 lên 25% trong 9T2019, nhờ các thị trường miền Trung và miền Nam, với tổng sản lượng tiêu thụ 9T2019 tăng 70% YoY.

Biên lợi nhuận ròng ổn định và có thể hưởng lợi từ việc điều chỉnh giá quặng sắt trong năm tới: Với mức biên lợi nhuận ròng trung bình là 12,4% trong 3 quý trước, chúng tôi ước tính biên lợi nhuận ròng quý 3 là 11,7%, cho thấy tín hiệu ổn định. Trong năm tới, chúng tôi ước tính biên lợi nhuận của HPG có thể phục hồi do giá quặng sắt điều chỉnh. Vale ước tính 70% công suất bị cắt giảm trong Q1 sẽ quay trở lại vào nửa cuối năm 2019 và 2020, nhờ đó các chuyên gia trong ngành dự báo giá quặng sắt sẽ giảm xuống khoảng 70 USD/ tấn vào cuối năm 2020.

Ước tính lợi nhuận: Do kết quả kinh doanh quý 3 sát với ước tính của chúng tôi, chúng tôi điều chỉnh ước tính lợi nhuận ròng năm 2019 từ 7.848 tỷ đồng còn 7.770 tỷ đồng (-9,7% YoY) và doanh thu từ 67,4 nghìn tỷ đồng còn 62,6 nghìn tỷ đồng (+12%). Năm 2020, chúng tôi hiện ước tính doanh thu và lợi nhuận ròng của HPG đạt 72 nghìn tỷ đồng (+ 15% YoY; ước tính trước là 79 nghìn tỷ đồng) và 10,06 nghìn tỷ đồng (+29% YoY; ước tính trước là 10,55 nghìn tỷ đồng) nhờ tăng công suất từ Khu liên hợp thép Dung Quất, cũng như kỳ vọng giá quặng sắt điều chỉnh sau khi tăng mạnh vào năm 2019.

Định giá và quan điểm đầu tư: Ở mức giá hiện tại, HPG đang giao dịch ở PE 2019 và 2020 tương ứng là 8,1x và 6,2x, đây là mức khá hấp dẫn theo quan điểm của chúng tôi. Chúng tôi duy trì khuyến nghị MUA cổ phiếu, với giá mục tiêu 1 năm là 31.950 đồng/ cổ phiếu dựa trên PE và EV/EBITDA mục tiêu lần lượt là 9x và 6,5x (điều chỉnh từ 32.100 đồng dựa trên PE và EV/EBITDA là 9x và 7,5x) .

Rủi ro chính: Giá bán trung bình thấp hơn ước tính và chi phí đầu vào cao hơn giả định của chúng tôi; Dự án Khu liên hợp thép Dung Quất chậm hơn ước tính.

Kết quả kinh doanh Q3/2019

Theo CTCP Hòa Phát (HPG), doanh thu và lợi nhuận ròng quý 3 đạt 15,35 nghìn tỷ đồng (+8% YoY) và 1.794 tỷ đồng (-26% YoY), sát với ước tính của chúng tôi. Lũy kế 9T2019, doanh thu và lợi nhuận ròng đạt 45,9 nghìn tỷ đồng và 5,65 nghìn tỷ đồng, hoàn thành 66% và 84% kế hoạch năm.

- Tăng trưởng sản lượng tiêu thụ chậm lại do nhu cầu thị trường yếu, nhưng sự thâm nhập vào các thị trường mới vẫn theo kế hoạch: Sản lượng tiêu thụ thép xây dựng và thép ống của HPG trong Q3 đạt 622 nghìn tấn và 189 nghìn tấn. Mặc dù sản lượng tiêu thụ thép ống trong quý 3 duy trì tăng trưởng đáng khích lệ là 14% YoY, thép xây dựng tăng ở mức thấp hơn 3,7% YoY, thấp hơn so với Q1/2019 là 28,7% YoY và Q2/2019 là 17,3% YoY do nhu cầu thị trường chung chậm lại. Sau khi đạt tăng trưởng đáng khích lệ trong 4 tháng đầu năm, sản lượng tiêu thụ thép xây dựng toàn ngành từ tháng 5 đến tháng 9 giảm nhẹ 1,5% so với cùng kỳ năm trước do ngành bất động sản suy yếu.

- So với thị trường chung, thị phần của HPG vẫn cải thiện, tăng từ 24,2% trong Q3/ 2018 lên 24,7% trong Q3/2019. Lũy kế, sản lượng tiêu thụ thép xây dựng trong 9T2019 tăng 16,1% YoY lên 1,97 triệu tấn, với thị phần tăng lên 25% trong 9T2019 từ 22,9% trong 9T2018. Thị phần tăng là nhờ các thị trường khu vực miền Trung và miền Nam, với tổng sản lượng tiêu thụ 9T2019 tăng 70% YoY, chiếm 29,5% tổng sản lượng tiêu thụ so với chỉ 20,2% trong 9T2018. Ngoài ra, sản lượng xuất khẩu của HPG cũng tăng 32% YoY lên 192 nghìn tấn trong 9T2019, chiếm 10% sản lượng tiêu thụ thép xây dựng của công ty.

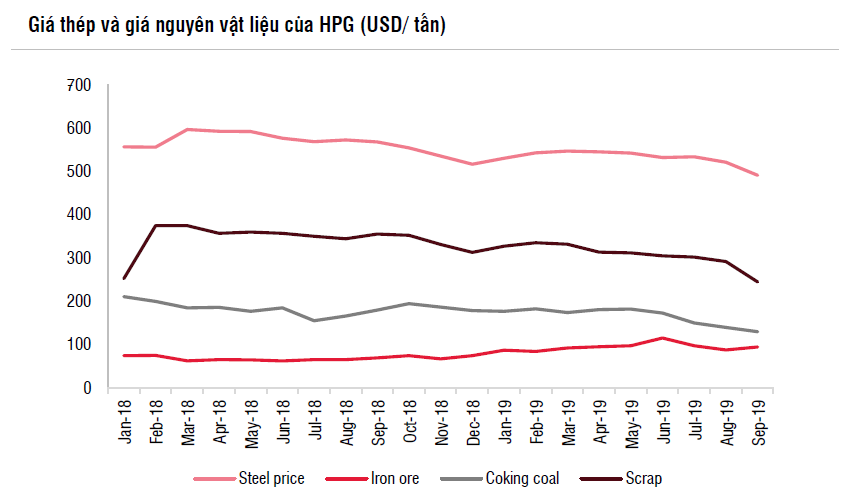

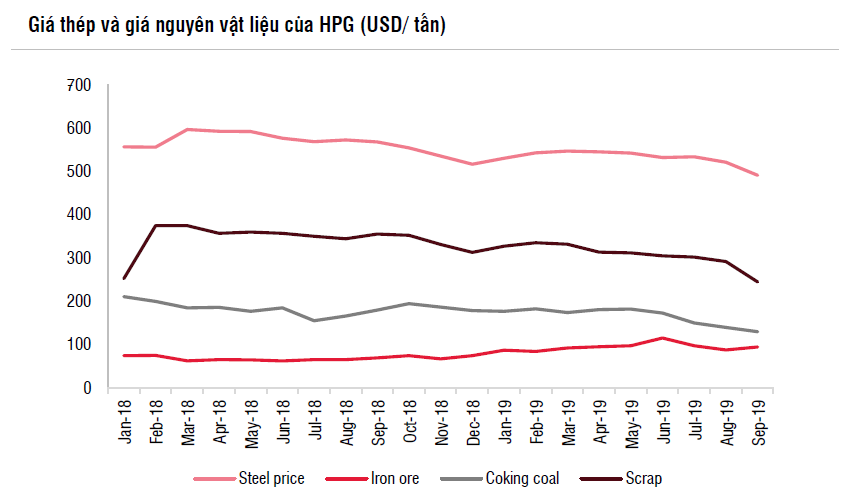

- Biên lợi nhuận ròng ổn định và có thể hưởng lợi từ việc điều chỉnh giá quặng sắt trong năm tới: Biên lợi nhuận ròng Q3/2019 ở mức 11,7%, thấp hơn nhiều so với mức 16,7% trong Q3/2018. Điều này là do giá bán trung bình thép xây dựng giảm 12%, cũng như từ giá quặng sắt thế giới tăng trung bình 40% YoY. Tuy nhiên, với mức biên lợi nhuận trung bình là 12,4% trong 3 quý trước, biên lợi nhuận Q3 có thể cho tín hiệu ổn định. Từ tháng 7 đến tháng 9/2019, giá thép của HPG giảm 8% xuống còn 11,4 triệu đồng/tấn. Tuy nhiên, phần giảm giá thép đã được bù đắp một phần nhờ giá nguyên liệu đầu vào chính giảm 20%, bao gồm quặng sắt, than cốc và phế liệu.

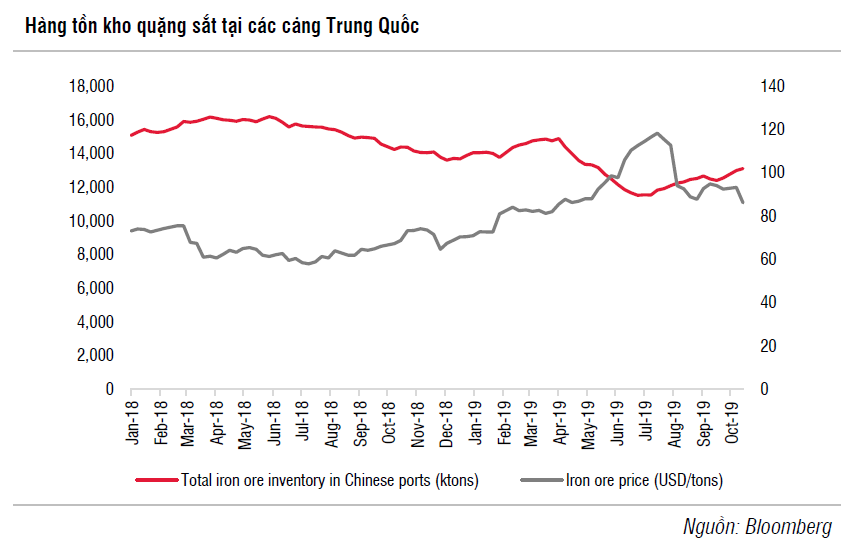

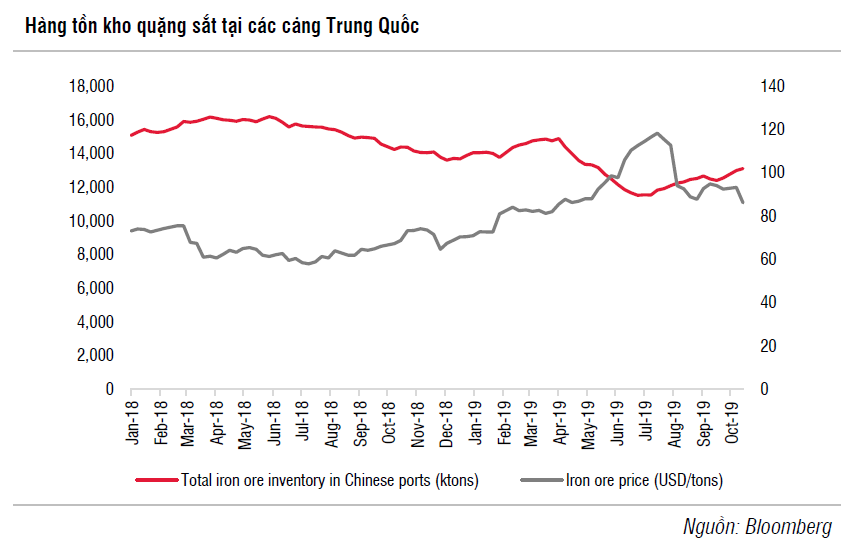

Chúng tôi lưu ý rằng sau khi tăng hơn 60% trong nửa đầu năm 2019, chúng tôi tin rằng giá quặng sắt có thể đã vượt đỉnh vào đầu tháng Bảy. Điều này chủ yếu nhờ vào việc sản lượng sản xuất của Vale phục hồi 35,4% QoQ, làm tăng hàng tồn kho quặng sắt ở Trung Quốc và giảm áp lực lên giá hàng hóa này. Vale ước tính 70% công suất đã mất trong Q1 sẽ quay trở lại vào nửa cuối năm 2019 và 2020, các chuyên gia trong ngành dự báo giá quặng sắt sẽ giảm xuống khoảng 70 USD/ tấn vào cuối năm 2020. Đây là mức giảm đáng kể từ mức hiện tại là 90 USD/ tấn, và mức cao nhất gần đây là 126 USD/ tấn vào đầu tháng 7/2019. Điều này có thể giúp biên lợi nhuận của HPG phục hồi trong năm tới.

Cập nhật Khu liên hợp thép Dung Quất: lò cao BOF thứ nhất của giai đoạn I ước tính hoàn thành giai đoạn thử nghiệm và bắt đầu hoạt động chính thức vào cuối tháng 11 hoặc đầu tháng 12. Lò BOF thứ hai của GĐ I và lò BOF thứ nhất của GĐ II, sản xuất thép cán nóng, sẽ bắt đầu chạy thử nghiệm trong tháng 11/2019 và tháng 3/2020.

Ước tính lợi nhuận

Do kết quả kinh doanh quý 3 sát với ước tính của chúng tôi, chúng tôi điều chỉnh ước tính lợi nhuận ròng năm 2019 từ 7.848 tỷ đồng còn 7.770 tỷ đồng (-9,4% YoY). Chúng tôi ước tính doanh thu 2019 đạt 62.627 tỷ đồng dựa trên giả định sản lượng tiêu thụ thép xây dựng và thép ống đạt 2,7 triệu tấn (+15,2% YoY) và 750 nghìn tấn (+14% YoY).

Chúng tôi tin rằng kết quả kinh doanh của công ty có thể tăng trưởng trở lại vào năm 2020, nhờ công suất tăng từ Khu liên hợp thép Dung Quất, cũng kỳ vọng giá quặng sắt điều chỉnh sau khi tăng mạnh vào năm 2019. Khu tổ hợp mới ước tính tăng sản lượng thép xây dựng thêm 35% YoY lên 3,7 triệu tấn (mặc dù chúng tôi ước tính giá thép giảm 8% YoY hỗ trợ tăng trưởng sản lượng). Ngoài ra, giai đoạn II của dự án cũng sẽ giúp sản xuất 900 nghìn tấn thép cán nóng vào năm 2020 dùng cho sản xuất nội bộ, do đó giúp cải thiện biên lợi nhuận chung. Theo đó, doanh thu và lợi nhuận ròng năm 2020 ước tính đạt 72 nghìn tỷ đồng (+ 15% YoY) và 10,06 nghìn tỷ đồng (+ 29% YoY). Chúng tôi ước tính tỷ trong đóng góp lợi nhuận ròng của mảng thép sẽ tăng từ 91% trong năm 2018 lên 92% trong năm 2019 và 94% trong năm 2020.

| (Tỷ đồng) | 2017 | 2018 | 2019F | 2020F |

| Doanh thu thuần | 46.162 | 55.836 | 62.627 | 72.023 |

| Tăng trưởng doanh thu thuần (YoY) | 38,69% | 20,96% | 12,16% | 15,00% |

| Lợi nhuận gộp | 10.626 | 11.671 | 11.550 | 15.403 |

| Tỷ suất lợi nhuận gộp | 23,02% | 20,90% | 18,44% | 21,39% |

| Thu nhập tài chính | 186 | 294 | 296 | 187 |

| Chi phí tài chính | -556 | -772 | -1496 | -3097 |

| Chi phí bán hàng và quản lý doanh nghiệp | -1.004 | -1.121 | -1.315 | -1.440 |

| Lợi nhuận ròng | 8.015 | 8.601 | 7.770 | 10.058 |

| Tăng trưởng lợi nhuận ròng (YoY) | 21,3% | 7,3% | -9,7% | 29,4% |

| EPS (VND) | 4.074 | 4.037 | 2.701 | 3.497 |

| Sản lượng tiêu thụ (tấn) | ||||

| Thép xây dựng | 2.175.000 | 2.374.574 | 2.735.228 | 3.689.502 |

| Thép ống | 600.000 | 660.000 | 752.400 | 827.640 |

| HRC | – | – | – | 900.000 |

Nguồn: HPG, SSI ước tính

| Tỷ đồng | Dự báo điều chỉnh | Dự báo trước đó | Điều chỉnh (%) | ||||

| 19F | 19F | 20F | 20F | 19F | 20F | ||

| Doanh thu | 62.627 | 67.434 | 79.002 | 72.023 | -7,1% | -9% | |

| Lợi nhuận ròng | 7.770 | 7.848 | 10.550 | 10.058 | -1,0% | -5% | |

Nguồn: SSI ước tính

Định giá và Quan điểm đầu tư

Ở mức giá hiện tại, HPG đang giao dịch ở PE 2019 và 2020 tương ứng là 8,1x và 6,2x, đây là mức khá hấp dẫn theo quan điểm của chúng tôi. Chúng tôi duy trì khuyến nghị MUA cổ phiếu, với giá mục tiêu 1 năm là 31.950 đồng/ cổ phiếu dựa trên PE và EV/EBITDA mục tiêu lần lượt là 9x và 6,5x. Chúng tôi cho rằng KQKD của HPG dần hồi phục và công ty sẽ lấy lại đà tăng trưởng khi dự án Khu liên hợp Thép Dung Quất dần đi vào hoạt động cũng như kỳ vọng giá quặng sắt giảm trong 12 tháng tới.

Rủi ro chính đối với khuyến nghị của chúng tôi

- Giá bán trung bình thấp hơn ước tính và chi phí đầu vào cao hơn giả định của chúng tôi khiến lợi nhuận ròng thấp hơn ước tính

- Dự án Khu liên hợp thép Dung Quất thực hiện chậm hơn ước tính hoặc lợi nhuận thấp hơn ước tính trong năm đầu hoạt động

– SSI, Chungcong –

Đồ thị kỹ thuật