Ngành Ngân hàng – Quả tạ nợ xấu vẫn lơ lửng

“Liều thuốc” Thông tư 01 vẫn chưa đủ?

Các con số lợi nhuận của NH trong nửa đầu năm 2020 bị che phủ bởi quy định tại Thông tư 01 do NHNN ban hành giữa tháng 3-2020, cho phép các NH cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng của dịch Covid-19.

Các khoản giải ngân trước ngày 23-1-2020 được chứng minh là chịu tác động từ Covid-19 sẽ hưởng lợi từ Thông tư này. Đối với doanh nghiệp, thời hạn trả nợ sẽ được cơ cấu lại. Đối với NH, nợ quá hạn trên thực tế sẽ vẫn được giữ nguyên nhóm nợ khi phân loại.

Do được giữ nguyên nhóm nợ nên các NH sẽ không bị bắt buộc phải trích lập dự phòng, mà việc trích lập là “tùy tâm”. Đây chính là yếu tố tạo nên khoảng mờ trong lợi nhuận kinh doanh 2020.

Trên thực tế quy định của Thông tư 01 mang tính hỗ trợ cả doanh nghiệp lẫn NH theo hướng “câu giờ”, nhằm giảm bớt tác động của dịch bệnh.

Nhưng những khó khăn của dịch bệnh đã thay đổi rất nhiều kể từ tháng 3-2020 đến nay, khi dịch bệnh đã quay lại lần hai tại Việt Nam từ cuối tháng 7 cũng như thế giới vẫn chưa thể khống chế được dịch bệnh một cách khả quan. Thậm chí nhiều quốc gia đang có kế hoạch tái phong tỏa để chống dịch.

Tuy không thể hiện đầy đủ trên báo cáo tài chính của các NH nhờ quy định của Thông tư 01, nhưng thực tế rủi ro nợ xấu vẫn hiện hữu. Đặc biệt các khoản vay sau ngày 23-1-2020 cũng vẫn phải chịu rủi ro vì dịch Covid-19 vẫn đang diễn biến phức tạp và chưa biết lúc nào sẽ thuyên giảm.

6 tháng đầu năm 2020, nhiều NH vẫn cho thấy tổng nợ xấu tăng nhanh như Vietcombank (VCB) tăng 11% so với đầu năm, BIDV (BID) tăng 17%, Vietinbank (CTG) tăng 48%, Sacombank (STB) tăng 17%, OCB tăng 14%, Eximbank (EIB) tăng 12%…

Các NH dĩ nhiên không thể “nhắm mắt” trước rủi ro nợ xấu ngày càng gia tăng nên vẫn thực hiện trích lập dự phòng. Tuy nhiên chỉ đến khi Thông tư 01 (hoặc Thông tư sửa đổi thay thế) hết hiệu lực, việc chuyển nhóm nợ bắt buộc phải thực hiện, bức tranh toàn cảnh mới rõ ràng hơn.

Tính đến hết tháng 6-2020, tổng nợ tái cơ cấu toàn ngành theo Thông tư 01 là 177.000 tỷ đồng, tương đương 2,1% tổng tín dụng. Một thống kê của Bộ phận nghiên cứu CTCK SSI cho thấy nợ xấu đã tăng 18,1% so với cùng kỳ trong khi nợ nhóm 2 tăng 15,4%, thể hiện triển vọng gia tăng nợ xấu mới hình thành trong những tháng cuối năm 2020.

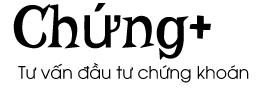

Bảng: Nợ xấu các ngân hàng tăng lên cuối quý II-2020 so với thời điểm cuối năm 2019. Nguồn: VNDS

Câu hỏi lớn nhất là với tình hình dịch bệnh còn phức tạp và hoạt động sản xuất kinh doanh bấp bênh, việc trích lập dự phòng rủi ro lại hoàn toàn “tùy tâm”, câu chuyện nợ xấu thực sự ở mức nào là điều chỉ mỗi NH mới biết.

Chẳng hạn 6 tháng đầu năm nay, chi phí dự phòng tăng cao nhất tại ACB, TCB (khoảng trên 400% so với cùng kỳ) và VCB (80%). Một thống kê của CTCK Rồng Việt với các NH niêm yết cho thấy tỷ lệ nợ xấu bình quân đã tăng từ 1,7% vào cuối năm 2019 lên 2% cho hết tháng 6-2020 và tỷ lệ nợ nhóm 2/tổng dư nợ cũng tăng từ 1,5% lên 1,7%.

Điều đó nghĩa là sẽ có các NH như ACB, VCB, TCB giảm chi phí dự phòng trong những tháng cuối năm, trong khi các NH còn lại phải tăng gánh nặng nếu sử dụng lợi thế trì hoãn gia hạn nợ theo Thông tư 01.

Quả bóng sẽ còn căng?

Việc đẩy rủi ro nợ xấu vào tương lai khiến bức tranh tài chính cũng như lợi nhuận của các NH trở nên khó đoán định hơn. Thông tư 01 thậm chí khi được sửa đổi cũng không thể kéo dài và cuối cùng cũng đến lúc nợ xấu thực sự phải được phân loại đúng mức độ. Đó là lý do khiến các phân tích đều chỉ ra rằng rủi ro đối với các NH sẽ gia tăng vào cuối năm 2020, thậm chí là chuyển sang cả năm 2021.

Bộ phận phân tích CTCK SSI ước tính nợ xấu và nợ vay tái cơ cấu sẽ tăng nhanh vào cuối năm nay khiến các NH sẽ bị sụt giảm lợi nhuận. Chỉ dựa trên nước tính của NHNN thời điểm cuối quý I-2020 thì đã có khoảng 2 triệu tỷ đồng dư nợ cho vay – chiếm 23% tổng tín dụng – chịu ảnh hưởng của đại dịch. Nhưng đến hiện tại dịch bệnh vẫn còn kéo dài nên số lượng khách hàng vay gặp khó khăn trong trả nợ sẽ còn tăng thêm nữa.

Dự kiến Thông tư 01 sửa đổi sẽ cho phép cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đủ tiêu chuẩn đối với các khoản giải ngân từ ngày 23-1-2020 đến ngày 24-4-2020. Như vậy vẫn có khả năng phát sinh thêm nợ quá hạn và các NH sẽ phải gia tăng các khoản này vào danh sách tái cơ cấu hoặc thực hiện phân loại thành nợ xấu, từ đó phải gia tăng trích lập dự phòng.

“Thu nhập lãi mất đi liên quan đến nợ tái cơ cấu và nợ xấu có thể ở mức đáng kể. Hơn nữa, một phần thu nhập lãi được ghi nhận trong 6 tháng đầu 2020 có thể sẽ được thoái thu do khoản nợ này bị hạ xếp loại. Những tác động tiêu cực của việc giảm lãi suất và miễn lãi sẽ kéo dài trong suốt nửa cuối năm 2020. Do đó, chúng tôi ước tính NIM (biên lãi ròng) sẽ giảm thêm – 60 bp trong nửa cuối năm 2020 nếu lo ngại của chúng tôi thành hiện thực” – Nhóm phân tích CTCK SSI nhận định.

Theo đó, SSI cũng ước tính lợi nhuận trước thuế nửa cuối năm nay của các NH niêm yết có thể giảm 22,1% so với cùng kỳ do thu nhập hoạt động giảm 4% và chi phí dự phòng tăng 47,8%.

Nguồn Sài gòn đầu tư, Chứng+