TRUNG TÂM PHÂN TÍCH

NGÀNH HÀNG KHÔNG: GÓC KHUẤT TRONG BCTC NGÀNH HÀNG KHÔNG

Nội dung

Hàng không là một ngành đặc

thù với sự phức tạp trong quá trình vận hành, sự nghiêm ngặt của quy định pháp

luật điều tiết quy trình hoạt động và sự “khéo léo” trong cách thức hạch toán

những NGHĨA VỤ NGOẠI BẢNG. Với nhu cầu đội bay quy mô lớn để vận hành chuyên

chở hành khách và hàng hóa, các hãng hàng không cần huy động lượng vốn đủ lớn

để tài trợ cho đội bay của mình, thông qua hình thức VAY VỐN ĐỂ MUA MÁY BAY

hoặc THUÊ MÁY BAY.

thù với sự phức tạp trong quá trình vận hành, sự nghiêm ngặt của quy định pháp

luật điều tiết quy trình hoạt động và sự “khéo léo” trong cách thức hạch toán

những NGHĨA VỤ NGOẠI BẢNG. Với nhu cầu đội bay quy mô lớn để vận hành chuyên

chở hành khách và hàng hóa, các hãng hàng không cần huy động lượng vốn đủ lớn

để tài trợ cho đội bay của mình, thông qua hình thức VAY VỐN ĐỂ MUA MÁY BAY

hoặc THUÊ MÁY BAY.

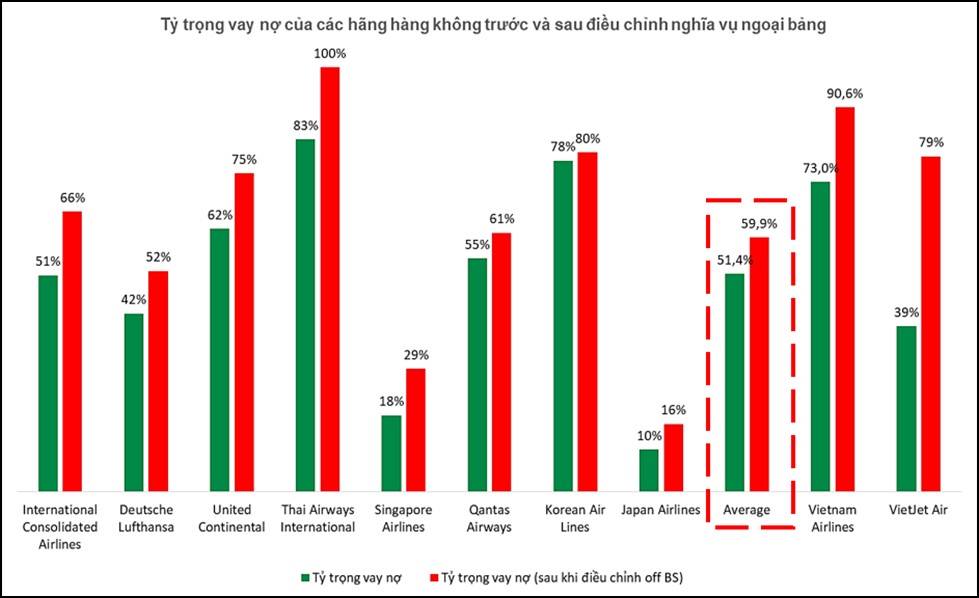

Với hình thức THUÊ MÁY BAY,

các hãng bay không cần vay vốn từ các tổ chức tín dụng, do đó sẽ không phát

sinh nhiều vay nợ trong bảng cân đối kế toán. Bởi vậy, nếu chỉ nhìn nhận mức độ

đòn bẩy dựa trên số liệu bảng cân đối kế toán, tỷ trọng vay nợ/ (vốn vay + vốn

chủ) của các hãng hàng không nhìn chung không quá cao. Cụ thể, năm 2017, tỷ

trọng vay nợ bình quân của các hãng bay lớn trên thế giới đạt 51,4%. Tỷ trọng

vay nợ của Vietnam Airlines (HVN) đạt 73% – cao hơn bình quân ngành; còn tỷ lệ

của VietJet Air thì thực sự ấn tượng khi chỉ vay nợ 39% trong cơ cấu vốn.

các hãng bay không cần vay vốn từ các tổ chức tín dụng, do đó sẽ không phát

sinh nhiều vay nợ trong bảng cân đối kế toán. Bởi vậy, nếu chỉ nhìn nhận mức độ

đòn bẩy dựa trên số liệu bảng cân đối kế toán, tỷ trọng vay nợ/ (vốn vay + vốn

chủ) của các hãng hàng không nhìn chung không quá cao. Cụ thể, năm 2017, tỷ

trọng vay nợ bình quân của các hãng bay lớn trên thế giới đạt 51,4%. Tỷ trọng

vay nợ của Vietnam Airlines (HVN) đạt 73% – cao hơn bình quân ngành; còn tỷ lệ

của VietJet Air thì thực sự ấn tượng khi chỉ vay nợ 39% trong cơ cấu vốn.

Nhưng mức độ đòn bẩy thực

tế của các hãng hàng không có thực sự an toàn như vậy? Thực tế, tỷ trọng vay nợ

trên chỉ phản ánh vốn vay để mua máy bay của các hãng, mà không phản ánh nghĩa

vụ phải thực hiện đối với việc thuê máy bay. Đối với hoạt động thuê máy bay,

đặc biệt là thuê hoạt động, các hãng bay vẫn sẽ phải trả chi phí thuê hằng năm

cho công ty cho thuê máy bay. Chi phí này giống như chi phí lãi phải trả cho

khoản tiền đi vay để mua máy bay. Bởi vậy, dù đi thuê máy bay không làm phát

sinh vay nợ hạch toán trên bảng cân đối kế toán, nhưng vẫn tạo ra nghĩa vụ

thanh toán của các hãng hàng không. Và nghĩa vụ này được thể hiện trong “CÁC

KHOẢN MỤC NGOÀI BẢNG CÂN ĐỐI KẾ TOÁN”. Cụ thể, đối với VJC, năm 2017, tổng vay

nợ ngắn hạn và dài hạn của công ty chỉ đạt hơn 7.500 tỷ VND, nhưng giá trị

nghĩa vụ ngoại bảng nhiều GẤP 6 LẦN, lên tới hơn 45.500 tỷ.

tế của các hãng hàng không có thực sự an toàn như vậy? Thực tế, tỷ trọng vay nợ

trên chỉ phản ánh vốn vay để mua máy bay của các hãng, mà không phản ánh nghĩa

vụ phải thực hiện đối với việc thuê máy bay. Đối với hoạt động thuê máy bay,

đặc biệt là thuê hoạt động, các hãng bay vẫn sẽ phải trả chi phí thuê hằng năm

cho công ty cho thuê máy bay. Chi phí này giống như chi phí lãi phải trả cho

khoản tiền đi vay để mua máy bay. Bởi vậy, dù đi thuê máy bay không làm phát

sinh vay nợ hạch toán trên bảng cân đối kế toán, nhưng vẫn tạo ra nghĩa vụ

thanh toán của các hãng hàng không. Và nghĩa vụ này được thể hiện trong “CÁC

KHOẢN MỤC NGOÀI BẢNG CÂN ĐỐI KẾ TOÁN”. Cụ thể, đối với VJC, năm 2017, tổng vay

nợ ngắn hạn và dài hạn của công ty chỉ đạt hơn 7.500 tỷ VND, nhưng giá trị

nghĩa vụ ngoại bảng nhiều GẤP 6 LẦN, lên tới hơn 45.500 tỷ.

Do đó, để có thể nhìn nhận

chính xác được mức độ đòn bẩy và rủi ro thanh toán của các hãng hàng không,

việc điều chỉnh nghĩa vụ ngoại bảng khi tính tỷ trọng vay nợ là vô cùng cần thiết.

Cụ thể, sau khi điều chỉnh nghĩa vụ ngoại bảng, tỷ trọng vay nợ bình quân của

các hãng lớn trên thế giới tăng từ mức 51,4% lên gần 60%; tỷ trọng vay nợ của

HVN tăng từ 73% lên 90,6% và đặc biệt tỷ trọng vay nợ của VJC tăng gấp đôi, từ

39% lên 79%.

chính xác được mức độ đòn bẩy và rủi ro thanh toán của các hãng hàng không,

việc điều chỉnh nghĩa vụ ngoại bảng khi tính tỷ trọng vay nợ là vô cùng cần thiết.

Cụ thể, sau khi điều chỉnh nghĩa vụ ngoại bảng, tỷ trọng vay nợ bình quân của

các hãng lớn trên thế giới tăng từ mức 51,4% lên gần 60%; tỷ trọng vay nợ của

HVN tăng từ 73% lên 90,6% và đặc biệt tỷ trọng vay nợ của VJC tăng gấp đôi, từ

39% lên 79%.

Vì vậy, khi đọc và phân

tích báo cáo tài chính, hãy luôn cẩn trọng và toàn diện trong quá trình đánh

giá.

tích báo cáo tài chính, hãy luôn cẩn trọng và toàn diện trong quá trình đánh

giá.

CẬP NHẬT KẾT QUẢ KINH DOANH

CÔNG TY NGÀNH HÀNG KHÔNG

CÔNG TY NGÀNH HÀNG KHÔNG

1. VJC – CTCP Hàng

không VietJet

không VietJet

·

Trong quý 1/2019, LNST sau lợi ích CĐTS của

VJC tăng 7,1% so với cùng kỳ năm ngoái lên 1,5 nghìn tỷ đồng. Nếu không tính dự

phòng cho khoản đầu tư vào Tổng Công ty Dầu Việt Nam (UPCoM:OIL), LNST sau lợi

ích CĐTS của VJC tăng 15% so với cùng kỳ năm ngoái lên 1,6 nghìn tỷ đồng.

Trong quý 1/2019, LNST sau lợi ích CĐTS của

VJC tăng 7,1% so với cùng kỳ năm ngoái lên 1,5 nghìn tỷ đồng. Nếu không tính dự

phòng cho khoản đầu tư vào Tổng Công ty Dầu Việt Nam (UPCoM:OIL), LNST sau lợi

ích CĐTS của VJC tăng 15% so với cùng kỳ năm ngoái lên 1,6 nghìn tỷ đồng.

·

LNST cốt lõi của VJC (nghĩa là không tính các

thương vụ bán và thuê lại – SALB) tăng mạnh 19% so với cùng kỳ năm ngoái lên

739 tỷ đồng. Lợi nhuận cốt lõi tăng trưởng so với cùng kỳ năm ngoái mạnh

nhờ VJC tiếp tục mở thêm nhiều tuyến bay quốc tế, doanh thu phụ trợ cao và chi

phí nhiên liệu ổn định.

LNST cốt lõi của VJC (nghĩa là không tính các

thương vụ bán và thuê lại – SALB) tăng mạnh 19% so với cùng kỳ năm ngoái lên

739 tỷ đồng. Lợi nhuận cốt lõi tăng trưởng so với cùng kỳ năm ngoái mạnh

nhờ VJC tiếp tục mở thêm nhiều tuyến bay quốc tế, doanh thu phụ trợ cao và chi

phí nhiên liệu ổn định.

·

Kế hoạch doanh thu VJC cốt lõi 2019 đạt 42 nghìn tỷ đồng (tăng 25% so với

năm 2018) và lợi nhuận trước thuế cốt lõi 2019 đạt 3,8 nghìn tỷ đồng (tăng 25%

so với 2018). VJC đề ra mục tiêu tổng doanh thu 2019 đạt 58 nghìn tỷ đồng (tăng

9% so với năm 2018) và tổng lợi nhuận trước thuế 2019 đạt 6,2 nghìn tỷ đồng

(tăng 6,9% so với năm 2018). Cổ đông thông qua cổ tức bằng cổ phiếu tỷ lệ

25% cho năm 2018, sẽ được trả trong năm 2019, cổ tức 50% mệnh giá năm 2019

.

Kế hoạch doanh thu VJC cốt lõi 2019 đạt 42 nghìn tỷ đồng (tăng 25% so với

năm 2018) và lợi nhuận trước thuế cốt lõi 2019 đạt 3,8 nghìn tỷ đồng (tăng 25%

so với 2018). VJC đề ra mục tiêu tổng doanh thu 2019 đạt 58 nghìn tỷ đồng (tăng

9% so với năm 2018) và tổng lợi nhuận trước thuế 2019 đạt 6,2 nghìn tỷ đồng

(tăng 6,9% so với năm 2018). Cổ đông thông qua cổ tức bằng cổ phiếu tỷ lệ

25% cho năm 2018, sẽ được trả trong năm 2019, cổ tức 50% mệnh giá năm 2019

.

·

Dự báo doanh thu và LNST 2018-2023 sẽ đạt

tăng trưởng kép hàng năm lần lượt 16% và 8,2% và cho rằng định giá của VJC.

Dự báo doanh thu và LNST 2018-2023 sẽ đạt

tăng trưởng kép hàng năm lần lượt 16% và 8,2% và cho rằng định giá của VJC.

2. HVN – Tổng Công ty

Hàng không Việt Nam

Hàng không Việt Nam

·

Kế hoạch kinh doanh cho

năm 2019 với doanh thu thuần đạt 111.729 tỷ đồng (tăng trưởng 12,9%) và LNTT

đạt 3.362 tỷ đồng (tăng trưởng 3,8%), LNST đạt 2.680 tỷ đồng (tăng trưởng

5,8%). Về thị phần, Công ty đặt mục tiêu giữ vững thi phần chung (gồm

VASCO và Jetstar) ở mức 55%, không đổi so với năm 2018.

Kế hoạch kinh doanh cho

năm 2019 với doanh thu thuần đạt 111.729 tỷ đồng (tăng trưởng 12,9%) và LNTT

đạt 3.362 tỷ đồng (tăng trưởng 3,8%), LNST đạt 2.680 tỷ đồng (tăng trưởng

5,8%). Về thị phần, Công ty đặt mục tiêu giữ vững thi phần chung (gồm

VASCO và Jetstar) ở mức 55%, không đổi so với năm 2018.

·

HVN công bố báo cáo tài chính hợp nhất quý

1/2019 với doanh thu thuần 25.536 tỷ đồng, tăng gần 5% so với cùng kỳ năm

trước. Trong đó, doanh thu vận tải hàng không đạt 20.748 tỷ đồng, chiếm 81,25%

tổng doanh thu Vietnam Airlines. Lợi nhuận sau thuế quý I đạt 1.212 tỷ

đồng, tăng 6,6% so với cùng kỳ năm trước, thu nhập trên mỗi cổ phiếu (EPS) quý

1 đạt 896 đồng.

HVN công bố báo cáo tài chính hợp nhất quý

1/2019 với doanh thu thuần 25.536 tỷ đồng, tăng gần 5% so với cùng kỳ năm

trước. Trong đó, doanh thu vận tải hàng không đạt 20.748 tỷ đồng, chiếm 81,25%

tổng doanh thu Vietnam Airlines. Lợi nhuận sau thuế quý I đạt 1.212 tỷ

đồng, tăng 6,6% so với cùng kỳ năm trước, thu nhập trên mỗi cổ phiếu (EPS) quý

1 đạt 896 đồng.

·

Nếu sử dụng

chỉ số EV/EBITDAR là phương pháp chính để định giá HVN và lựa chọn nhóm gồm 15

hãng hàng không truyền thống tại Châu Á để so sánh với HVN về khả năng sinh

lời, quy mô và tốc độ tăng trưởng lợi nhuận. Theo tổng hợp, EV/EBITDAR dự phóng

2019 bình quân của nhóm các công ty lưa chọn là 5,0 lần. Sử dụng kết quả này và

áp dụng mức chiết khấu 22% cho định giá HVN với rủi ro vay nợ tài chính cao hơn

và do không có công tác bảo hiểm giá nhiên liệu tăng và chênh lệch tỷ giá,

EV/EBITDAR dự phóng 2019 của HVN là 3,9 lần. Theo đó, ước tính giá trị hợp lý

của cổ phiếu HVN là 45.500đ/cp. Tại mức giá này, P/E dự phóng 2019 cho mảng

kinh doanh chính là 20,6 lần.

Nếu sử dụng

chỉ số EV/EBITDAR là phương pháp chính để định giá HVN và lựa chọn nhóm gồm 15

hãng hàng không truyền thống tại Châu Á để so sánh với HVN về khả năng sinh

lời, quy mô và tốc độ tăng trưởng lợi nhuận. Theo tổng hợp, EV/EBITDAR dự phóng

2019 bình quân của nhóm các công ty lưa chọn là 5,0 lần. Sử dụng kết quả này và

áp dụng mức chiết khấu 22% cho định giá HVN với rủi ro vay nợ tài chính cao hơn

và do không có công tác bảo hiểm giá nhiên liệu tăng và chênh lệch tỷ giá,

EV/EBITDAR dự phóng 2019 của HVN là 3,9 lần. Theo đó, ước tính giá trị hợp lý

của cổ phiếu HVN là 45.500đ/cp. Tại mức giá này, P/E dự phóng 2019 cho mảng

kinh doanh chính là 20,6 lần.