PHÂN TÍCH VĨ MÔTRUNG TÂM PHÂN TÍCH

THỊ TRƯỜNG TÀI CHÍNH TIỀN TỆ THÁNG 5/2019

Nội dung

Thị trường tiền tệ

Một tháng đầy biến động,

rủi ro gia tăng trên phạm vi toàn cầu

rủi ro gia tăng trên phạm vi toàn cầu

Sau vài tháng tạm lắng

và phát đi tín hiệu khả quan, căng thẳng thương mại Mỹ – Trung bất ngờ bị thổi

bùng sau khi Mỹ tăng thuế từ 10% lên 25% vào 200 tỷ USD hàng hóa Trung Quốc từ

10/5 và đe dọa tiếp tục đánh thuế 25% vào 325 tỷ USD hàng hóa còn lại nếu không

sớm đạt thỏa thuận. Đáp lại, Trung Quốc cũng đã áp đặt gói thuế mới lên 60 tỷ

hàng hóa Mỹ từ 1/6. Không chỉ dừng lại ở lĩnh vực thương mại, một loạt các công

ty công nghệ của Mỹ cũng ngừng giao dịch với Huawei – biểu tượng công nghệ của

Trung Quốc. Không chỉ Trung Quốc, Mexico và Ấn Độ cũng rơi vào “chiến dịch”

tăng thuế của Tổng thống Mỹ với tuyên bố xóa bỏ ưu đãi thuế quan GSP với Ấn Độ

từ 5/6 và áp thuế 5% lên toàn bộ hàng hóa Mexico từ 10/6.

và phát đi tín hiệu khả quan, căng thẳng thương mại Mỹ – Trung bất ngờ bị thổi

bùng sau khi Mỹ tăng thuế từ 10% lên 25% vào 200 tỷ USD hàng hóa Trung Quốc từ

10/5 và đe dọa tiếp tục đánh thuế 25% vào 325 tỷ USD hàng hóa còn lại nếu không

sớm đạt thỏa thuận. Đáp lại, Trung Quốc cũng đã áp đặt gói thuế mới lên 60 tỷ

hàng hóa Mỹ từ 1/6. Không chỉ dừng lại ở lĩnh vực thương mại, một loạt các công

ty công nghệ của Mỹ cũng ngừng giao dịch với Huawei – biểu tượng công nghệ của

Trung Quốc. Không chỉ Trung Quốc, Mexico và Ấn Độ cũng rơi vào “chiến dịch”

tăng thuế của Tổng thống Mỹ với tuyên bố xóa bỏ ưu đãi thuế quan GSP với Ấn Độ

từ 5/6 và áp thuế 5% lên toàn bộ hàng hóa Mexico từ 10/6.

Sự bế tắc và chia rẽ

trong lòng Châu Âu cũng trở lên trầm trọng hơn trong tháng vừa qua sau quyết định

từ chức của Thủ tướng Anh và kết quả bầu cử Nghị viện Châu Âu với sự nổi lên của

các đảng cực hữu. Chỉ số sản xuất PMI tháng 5 của EU và Đức tiếp tục sụt giảm

xuống 47.7 và 44.3, đánh dấu 4 tháng liên tiếp giảm dưới 50 điểm.

trong lòng Châu Âu cũng trở lên trầm trọng hơn trong tháng vừa qua sau quyết định

từ chức của Thủ tướng Anh và kết quả bầu cử Nghị viện Châu Âu với sự nổi lên của

các đảng cực hữu. Chỉ số sản xuất PMI tháng 5 của EU và Đức tiếp tục sụt giảm

xuống 47.7 và 44.3, đánh dấu 4 tháng liên tiếp giảm dưới 50 điểm.

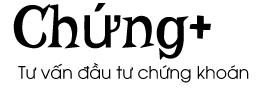

Rủi ro gia tăng đã

tác động mạnh đến thị trường tài chính tiền tệ. Trong số các đồng tiền chủ chốt,

top 3 mất giá nhiều nhất so với USD là GBP, CNY và KRW với mức giảm tương ứng

là -3.1%; -2.53% và -2.1% MoM. Trong khi đó, các đồng tiền trú ẩn như JPY và

CHF tăng giá lần lượt là +2.8% và +1.8% MoM. Dòng tiền cũng dịch chuyển mạnh

sang kênh trái phiếu khiến lợi tức trái phiếu chính phủ Mỹ, Đức, Nhật, Anh, Úc

đều đồng loạt giảm mạnh. Kết thúc tháng 5, lợi tức TPCP Mỹ kỳ hạn 10 năm chạm

đáy 21 tháng, ở mức 2.125%/năm, đường cong lợi tức bị đảo ngược khi lợi tức kỳ

hạn 3 tháng đã cao hơn các kỳ hạn 10 năm trở xuống – một chỉ báo khá chính xác

trước các đợt suy thoái trong hơn 60 năm qua.

tác động mạnh đến thị trường tài chính tiền tệ. Trong số các đồng tiền chủ chốt,

top 3 mất giá nhiều nhất so với USD là GBP, CNY và KRW với mức giảm tương ứng

là -3.1%; -2.53% và -2.1% MoM. Trong khi đó, các đồng tiền trú ẩn như JPY và

CHF tăng giá lần lượt là +2.8% và +1.8% MoM. Dòng tiền cũng dịch chuyển mạnh

sang kênh trái phiếu khiến lợi tức trái phiếu chính phủ Mỹ, Đức, Nhật, Anh, Úc

đều đồng loạt giảm mạnh. Kết thúc tháng 5, lợi tức TPCP Mỹ kỳ hạn 10 năm chạm

đáy 21 tháng, ở mức 2.125%/năm, đường cong lợi tức bị đảo ngược khi lợi tức kỳ

hạn 3 tháng đã cao hơn các kỳ hạn 10 năm trở xuống – một chỉ báo khá chính xác

trước các đợt suy thoái trong hơn 60 năm qua.

Ở phía tích cực, các

chỉ báo kinh tế quý 1/2019 của Mỹ, Châu Âu, Nhật Bản vẫn khá khả quan và cục diện

chiến tranh thương mại có thể thay đổi nhanh nếu các bên thay đổi quan điểm nên

việc có xảy ra suy thoái kinh tế hay không vẫn còn nhiều tranh cãi. Tuy nhiên,

giới quan sát ngày càng đồng thuận về khả năng thay đổi chính sách của FED. Xác

suất FED cắt giảm lãi suất trong năm 2019 hiện đã lên tới 98% trong đó có 80%

cho rằng sẽ cắt giảm tới 2 lần (theo CME) vì rủi ro tăng trưởng chậm lại của

kinh tế Mỹ và chỉ số lạm phát hiện cách khá xa lạm phát mục tiêu 2%.

chỉ báo kinh tế quý 1/2019 của Mỹ, Châu Âu, Nhật Bản vẫn khá khả quan và cục diện

chiến tranh thương mại có thể thay đổi nhanh nếu các bên thay đổi quan điểm nên

việc có xảy ra suy thoái kinh tế hay không vẫn còn nhiều tranh cãi. Tuy nhiên,

giới quan sát ngày càng đồng thuận về khả năng thay đổi chính sách của FED. Xác

suất FED cắt giảm lãi suất trong năm 2019 hiện đã lên tới 98% trong đó có 80%

cho rằng sẽ cắt giảm tới 2 lần (theo CME) vì rủi ro tăng trưởng chậm lại của

kinh tế Mỹ và chỉ số lạm phát hiện cách khá xa lạm phát mục tiêu 2%.

Tỷ giá USD/VND tạo

sóng đầu tiên kể từ đầu năm

sóng đầu tiên kể từ đầu năm

Tỷ giá giao dịch

USD/VND tháng qua dao động khá mạnh, chiều mua và chiều bán ra trên ngân hàng

lên mức 23.360/23.480. Như vậy chỉ trong vòng 1 tháng, VND đã giảm giá -0.6% so

với USD, một biến động tương đối lớn sau 4 tháng ổn định nhưng vẫn ít hơn sự mất

giá của hầu hết các đồng tiền trong khu vực như Trung Quốc, Ấn Độ, Malaysia,

Singapore, Philippines…

USD/VND tháng qua dao động khá mạnh, chiều mua và chiều bán ra trên ngân hàng

lên mức 23.360/23.480. Như vậy chỉ trong vòng 1 tháng, VND đã giảm giá -0.6% so

với USD, một biến động tương đối lớn sau 4 tháng ổn định nhưng vẫn ít hơn sự mất

giá của hầu hết các đồng tiền trong khu vực như Trung Quốc, Ấn Độ, Malaysia,

Singapore, Philippines…

Trong tháng 5, tỷ giá

trung tâm cũng tăng thêm 37đ/USD, tương đương +0.16% MoM. Khác với diễn biến đi

ngang trong gần 4 tháng đầu năm và bật tăng từ cuối tháng 4 đến nay của tỷ giá

giao dịch, tỷ giá trung tâm đã liên tục tăng từ đầu năm, mức tăng tổng cộng là

+1.05%, đảm bảo biên độ đủ rộng cho biến động tỷ giá. Qua đó thể hiện sự chủ động

của NHNN trong việc điều hành tỷ giá khi thị trường chịu tác động bởi các yếu tố

khó lường từ bên ngoài.

trung tâm cũng tăng thêm 37đ/USD, tương đương +0.16% MoM. Khác với diễn biến đi

ngang trong gần 4 tháng đầu năm và bật tăng từ cuối tháng 4 đến nay của tỷ giá

giao dịch, tỷ giá trung tâm đã liên tục tăng từ đầu năm, mức tăng tổng cộng là

+1.05%, đảm bảo biên độ đủ rộng cho biến động tỷ giá. Qua đó thể hiện sự chủ động

của NHNN trong việc điều hành tỷ giá khi thị trường chịu tác động bởi các yếu tố

khó lường từ bên ngoài.

Một diễn biến đáng

chú ý khác là việc Việt Nam lọt vào danh sách đối tác thương mại cần giám sát của

Mỹ cùng với 8 quốc gia khác là Trung Quốc, Nhật Bản, Hàn Quốc, Đức, Italy,

Ailen, Singapore, Malaysia nhưng hiện chưa có nước nào bị coi là thao túng tiền

tệ. Khả năng Việt Nam bị Mỹ gắn mác thao túng tiền tệ trong lần rà soát tới là

rất thấp do nguồn cung USD trong nước không còn dồi dào như trước dẫn đến khó

có thể liên tục mua vào USD cho dự trữ ngoại hối. Thị trường tài chính tiền tệ

vì vậy sẽ không bị tác động bởi câu chuyện thao túng tiền tệ, ít nhất là trong

năm nay.

chú ý khác là việc Việt Nam lọt vào danh sách đối tác thương mại cần giám sát của

Mỹ cùng với 8 quốc gia khác là Trung Quốc, Nhật Bản, Hàn Quốc, Đức, Italy,

Ailen, Singapore, Malaysia nhưng hiện chưa có nước nào bị coi là thao túng tiền

tệ. Khả năng Việt Nam bị Mỹ gắn mác thao túng tiền tệ trong lần rà soát tới là

rất thấp do nguồn cung USD trong nước không còn dồi dào như trước dẫn đến khó

có thể liên tục mua vào USD cho dự trữ ngoại hối. Thị trường tài chính tiền tệ

vì vậy sẽ không bị tác động bởi câu chuyện thao túng tiền tệ, ít nhất là trong

năm nay.

Lãi suất ổn định trên

thị trường 1 và giảm trên thị trường 2

thị trường 1 và giảm trên thị trường 2

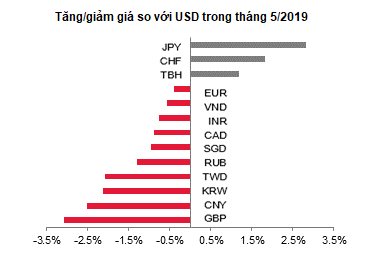

Trong tháng 5, tín

phiếu vẫn là kênh hoạt động chính với 203 nghìn tỷ phát hành kỳ hạn 7 ngày với

lãi suất 3%/năm và 180 nghìn tỷ đáo hạn. Kênh OMO chỉ có 613 tỷ phát hành và

821 tỷ đến hạn. Tính chung lại, NHNN đã hút ròng 35.1 nghìn tỷ trong cả tháng

5. Tuy nhiên, thanh khoản dồi dào trên liên ngân hàng khiến cho lãi suất liên

ngân hàng giảm dần, lãi suất kỳ hạn qua đêm giảm từ mức 3.6%/năm vào đầu tháng

xuống 2.87% vào ngày 30/5/2019 – mức thấp nhất kể từ tháng 10/2018 đến nay.

Chênh lệch lãi suất VND-USD hiện đã xuống tương đối thấp, 0.6%/năm với kỳ hạn

qua đêm.

phiếu vẫn là kênh hoạt động chính với 203 nghìn tỷ phát hành kỳ hạn 7 ngày với

lãi suất 3%/năm và 180 nghìn tỷ đáo hạn. Kênh OMO chỉ có 613 tỷ phát hành và

821 tỷ đến hạn. Tính chung lại, NHNN đã hút ròng 35.1 nghìn tỷ trong cả tháng

5. Tuy nhiên, thanh khoản dồi dào trên liên ngân hàng khiến cho lãi suất liên

ngân hàng giảm dần, lãi suất kỳ hạn qua đêm giảm từ mức 3.6%/năm vào đầu tháng

xuống 2.87% vào ngày 30/5/2019 – mức thấp nhất kể từ tháng 10/2018 đến nay.

Chênh lệch lãi suất VND-USD hiện đã xuống tương đối thấp, 0.6%/năm với kỳ hạn

qua đêm.

Trong bối cảnh áp lực

tỷ giá từ diễn biến quốc tế đang gia tăng, việc duy trì ổn định lãi suất trên

liên ngân hàng để đảm bảo chênh lệch lãi suất VND-USD thực dương sẽ là yếu tố

quan trọng để bình ổn thị trường ngoại hối. Chúng tôi cho rằng, nhiều khả năng

lãi suất VND trên LNH sẽ được giữ trong vùng 3.3-3.5%/năm để đảm bảo lớn hơn

lãi suất USD khoảng 0.8-1%/năm.

tỷ giá từ diễn biến quốc tế đang gia tăng, việc duy trì ổn định lãi suất trên

liên ngân hàng để đảm bảo chênh lệch lãi suất VND-USD thực dương sẽ là yếu tố

quan trọng để bình ổn thị trường ngoại hối. Chúng tôi cho rằng, nhiều khả năng

lãi suất VND trên LNH sẽ được giữ trong vùng 3.3-3.5%/năm để đảm bảo lớn hơn

lãi suất USD khoảng 0.8-1%/năm.

Đối với thị trường 1,

lãi suất huy động vẫn khá ổn định ở mức 4.1%- 5.5% với kỳ hạn dưới 6 tháng,

5.5-7.45% với kỳ hạn 6 đến dưới 12 tháng. Tuy nhiên, kỳ hạn 12,13 tháng ghi nhận

sự điều chỉnh trái chiều ở các ngân hàng, có một số ngân hàng lớn điều chỉnh giảm

từ 30-40bps nhưng cũng có ngân hàng điều chỉnh tăng thêm 20-30bps, mức lãi suất

hiện tại khác biệt khá nhiều giữa các ngân hàng, dao động trong vùng

6.4%-7.8%/năm. Chúng tôi vẫn giữ quan điểm lãi suất huy động ổn định ở mức hiện

tại vì các NHTM cần đảm bảo đủ nguồn để thực hiện mục tiêu tăng trưởng tín dụng

trong bối cảnh phải cạnh tranh với các kênh đầu từ khác đang phát triển nhanh

(trái phiếu, chứng chỉ quỹ…) và nhu cầu gia tăng số dư huy động để đáp ứng lộ

trình tiếp tục giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn từ 40% hiện nay

xuống 30%. Việc đẩy mạnh cho vay khách hàng cá nhân với lãi suất tốt hơn sẽ là

cơ sở để các NHTM có thể duy trì được mặt bằng lãi suất huy động hiện tại mà

không ảnh hưởng nhiều đến lợi nhuận.

lãi suất huy động vẫn khá ổn định ở mức 4.1%- 5.5% với kỳ hạn dưới 6 tháng,

5.5-7.45% với kỳ hạn 6 đến dưới 12 tháng. Tuy nhiên, kỳ hạn 12,13 tháng ghi nhận

sự điều chỉnh trái chiều ở các ngân hàng, có một số ngân hàng lớn điều chỉnh giảm

từ 30-40bps nhưng cũng có ngân hàng điều chỉnh tăng thêm 20-30bps, mức lãi suất

hiện tại khác biệt khá nhiều giữa các ngân hàng, dao động trong vùng

6.4%-7.8%/năm. Chúng tôi vẫn giữ quan điểm lãi suất huy động ổn định ở mức hiện

tại vì các NHTM cần đảm bảo đủ nguồn để thực hiện mục tiêu tăng trưởng tín dụng

trong bối cảnh phải cạnh tranh với các kênh đầu từ khác đang phát triển nhanh

(trái phiếu, chứng chỉ quỹ…) và nhu cầu gia tăng số dư huy động để đáp ứng lộ

trình tiếp tục giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn từ 40% hiện nay

xuống 30%. Việc đẩy mạnh cho vay khách hàng cá nhân với lãi suất tốt hơn sẽ là

cơ sở để các NHTM có thể duy trì được mặt bằng lãi suất huy động hiện tại mà

không ảnh hưởng nhiều đến lợi nhuận.

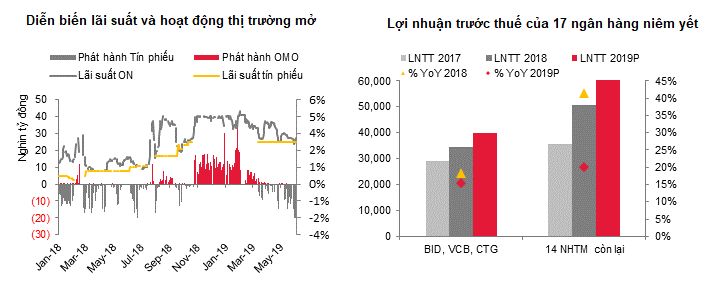

Đối với lãi suất cho

vay, mặc dù lãi suất huy động bắt đầu tăng và thiết lập mặt bằng mới gần 6

tháng nay nhưng lãi suất cho vay với sản xuất kinh doanh vẫn tương đối ổn định,

chưa kể còn có một số gói vay ưu đãi với một số ngành nghề nhất định ở các ngân

hàng lớn. Kế hoạch lợi nhuận 2019 của 17 ngân hàng niêm yết chỉ tăng 18% so với

2018, thấp hơn nhiều mức tăng 31% của năm 2018 trong khi số ngân hàng đã đạt hoặc

đặt mục tiêu chuẩn Basel II tăng lên cho thấy các NHTM đã chú trọng nhiều hơn đến

tính bền vững thay vì chạy theo tăng trưởng ngắn hạn. Việc mở rộng nguồn thu,

thay đổi cấu trúc khách hàng, quản lý chi phí hiệu quả… sẽ được ưu tiên lựa chọn

thay vì tăng lãi suất cho vay.

vay, mặc dù lãi suất huy động bắt đầu tăng và thiết lập mặt bằng mới gần 6

tháng nay nhưng lãi suất cho vay với sản xuất kinh doanh vẫn tương đối ổn định,

chưa kể còn có một số gói vay ưu đãi với một số ngành nghề nhất định ở các ngân

hàng lớn. Kế hoạch lợi nhuận 2019 của 17 ngân hàng niêm yết chỉ tăng 18% so với

2018, thấp hơn nhiều mức tăng 31% của năm 2018 trong khi số ngân hàng đã đạt hoặc

đặt mục tiêu chuẩn Basel II tăng lên cho thấy các NHTM đã chú trọng nhiều hơn đến

tính bền vững thay vì chạy theo tăng trưởng ngắn hạn. Việc mở rộng nguồn thu,

thay đổi cấu trúc khách hàng, quản lý chi phí hiệu quả… sẽ được ưu tiên lựa chọn

thay vì tăng lãi suất cho vay.

Thị trường trái phiếu

Lợi tức TPCP giảm trên

cả sơ cấp và thứ cấp

cả sơ cấp và thứ cấp

Trong tháng 5, KBNN gọi

thầu tổng cộng 17 nghìn tỷ đồng, giảm 8% so với tháng trước. Tính chung 02

tháng đầu quý 2/2019, KBNN chỉ gọi thầu 35.5 nghìn tỷ đồng, giảm 23% so với

cùng kỳ 2018 và chỉ bằng 40% lượng gọi thầu của quý 1/2019. Có 11.936 tỷ đồng

TPCP được phát hành (-5% MoM) trong tháng 5, tỷ lệ trúng thầu trên tổng lượng gọi

thầu là 70%.

thầu tổng cộng 17 nghìn tỷ đồng, giảm 8% so với tháng trước. Tính chung 02

tháng đầu quý 2/2019, KBNN chỉ gọi thầu 35.5 nghìn tỷ đồng, giảm 23% so với

cùng kỳ 2018 và chỉ bằng 40% lượng gọi thầu của quý 1/2019. Có 11.936 tỷ đồng

TPCP được phát hành (-5% MoM) trong tháng 5, tỷ lệ trúng thầu trên tổng lượng gọi

thầu là 70%.

Lãi suất trúng thầu kỳ

hạn 5 năm giữ nguyên ở mức 3.7%/năm và kỳ hạn 30 năm 5.88%/năm

nhưng lượng trúng thầu 2 kỳ hạn này không nhiều. 89% TPCP phát hành trong tháng

là ở các kỳ hạn từ 10, 15 và 20 năm với lãi suất trúng thầu hiện ở

mức 4.69%, 5.04% và 5.68%/năm.

hạn 5 năm giữ nguyên ở mức 3.7%/năm và kỳ hạn 30 năm 5.88%/năm

nhưng lượng trúng thầu 2 kỳ hạn này không nhiều. 89% TPCP phát hành trong tháng

là ở các kỳ hạn từ 10, 15 và 20 năm với lãi suất trúng thầu hiện ở

mức 4.69%, 5.04% và 5.68%/năm.

Như vậy, trong 5

tháng đầu năm 2019, có tổng cộng 93.981 tỷ đồng TPCP được phát hành, tăng +63%

YoY và đạt 36% kế hoạch năm 2019. Lượng TPCP đáo hạn trong 5 tháng đầu 2019 lên

tới 81.7 nghìn tỷ đồng, cao gấp 3 lần cùng kỳ năm 2018 nên lượng phát hành ròng

chỉ là 12.3 nghỉn tỷ đồng, giảm -60% YoY.

tháng đầu năm 2019, có tổng cộng 93.981 tỷ đồng TPCP được phát hành, tăng +63%

YoY và đạt 36% kế hoạch năm 2019. Lượng TPCP đáo hạn trong 5 tháng đầu 2019 lên

tới 81.7 nghìn tỷ đồng, cao gấp 3 lần cùng kỳ năm 2018 nên lượng phát hành ròng

chỉ là 12.3 nghỉn tỷ đồng, giảm -60% YoY.

Mặc dù 2 kỳ hạn 10 và

15 năm vẫn chiếm chủ yếu nhưng tháng 5/2019 có 3.500 tỷ đồng TPCP kỳ hạn 20, 30

năm được phát hành; đây là mức cao nhất theo tháng trong vòng 1 năm trở lại

đây. Kỳ hạn trúng thầu bình quân 5 tháng đầu năm là 12.7 năm, của riêng tháng 5

là 15.6 năm. TPCP kỳ hạn trên 15 năm thường là tài sản đầu tư ưa thích của các

công ty bảo hiểm và các quỹ đầu tư.

15 năm vẫn chiếm chủ yếu nhưng tháng 5/2019 có 3.500 tỷ đồng TPCP kỳ hạn 20, 30

năm được phát hành; đây là mức cao nhất theo tháng trong vòng 1 năm trở lại

đây. Kỳ hạn trúng thầu bình quân 5 tháng đầu năm là 12.7 năm, của riêng tháng 5

là 15.6 năm. TPCP kỳ hạn trên 15 năm thường là tài sản đầu tư ưa thích của các

công ty bảo hiểm và các quỹ đầu tư.

Lợi tức trên thị trường

thứ cấp diễn biến cùng chiều với thị trường sơ cấp khi giảm từ 1-6bps ở tất cả

các kỳ hạn trong đó mạnh nhất là ở kỷ hạn 5 năm. Hiện lợi tức các kỳ hạn 3 năm,

5 năm, 10 năm và 15 năm lần lượt ở mức 3.14%, 3.55%, 3.8%, 4.7% và 5.05%/năm.

thứ cấp diễn biến cùng chiều với thị trường sơ cấp khi giảm từ 1-6bps ở tất cả

các kỳ hạn trong đó mạnh nhất là ở kỷ hạn 5 năm. Hiện lợi tức các kỳ hạn 3 năm,

5 năm, 10 năm và 15 năm lần lượt ở mức 3.14%, 3.55%, 3.8%, 4.7% và 5.05%/năm.

Tổng giá trị giao dịch

tháng 5/2019 là 176.3 nghìn tỷ đồng, tương đương với tháng trước nhưng giá trị

giao dịch bình quân là 8.014 tỷ đồng/phiên, thấp hơn 9% so với các phiên giao dịch

trong tháng 4. Trong đó, khối ngoại có tháng thứ 7 mua ròng liên tiếp với giá

trị mua tròng trong tháng 5 là 1.236 tỷ đồng, tăng mạnh so với 48 tỷ đồng của

tháng 4/2019. Nếu như tổng giá trị mua ròng cả năm 2018 chỉ là 207 tỷ đồng thì

trong 5 tháng đầu năm 2019, NĐTNN đã mua ròng lên tới 7.836 tỷ đồng TPCP.

– Nguồn SSI –

tháng 5/2019 là 176.3 nghìn tỷ đồng, tương đương với tháng trước nhưng giá trị

giao dịch bình quân là 8.014 tỷ đồng/phiên, thấp hơn 9% so với các phiên giao dịch

trong tháng 4. Trong đó, khối ngoại có tháng thứ 7 mua ròng liên tiếp với giá

trị mua tròng trong tháng 5 là 1.236 tỷ đồng, tăng mạnh so với 48 tỷ đồng của

tháng 4/2019. Nếu như tổng giá trị mua ròng cả năm 2018 chỉ là 207 tỷ đồng thì

trong 5 tháng đầu năm 2019, NĐTNN đã mua ròng lên tới 7.836 tỷ đồng TPCP.

– Nguồn SSI –