BVH: Lợi nhuận kế toán mảng bảo hiểm nhân thọ phục hồi trong 9T2019

Khuyến nghị: KHẢ QUAN

Giá mục tiêu 1 năm: 85.130 Đồng/cp

Tăng: +27,4%

Giá hiện tại (tại ngày 4/12/2019): 66.800 Đồng/cp

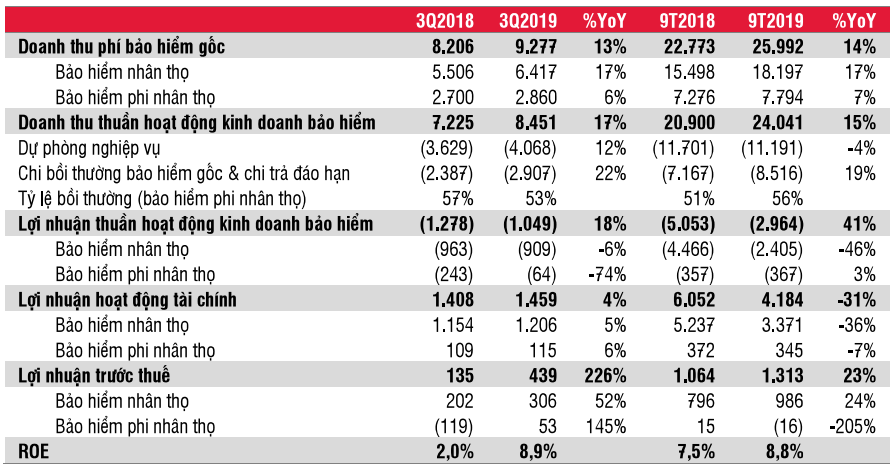

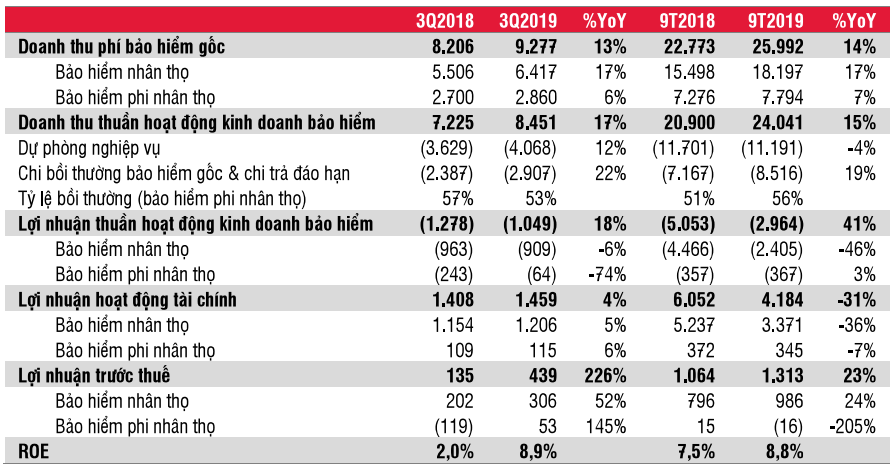

BVH công bố báo cáo tài chính Q3/2019, trong đó tổng doanh thu phí bảo hiểm gốc và lợi nhuận trước thuế đạt lần lượt 9.277 tỷ đồng (+13% YoY) và 439 tỷ đồng (+226% YoY). Lũy kế 9T2019, BVH đạt 25.992 tỷ đồng doanh thu phí bảo hiểm gốc (+14% YoY) và 1.313 tỷ đồng lợi nhuận trước thuế (+23% YoY), hoàn thành 85% kế hoạch năm. Kết quả đáng khích lệ này chủ yếu do lợi nhuận kế toán từ mảng bảo hiểm nhân thọ đã phục hồi với mức tăng trưởng 24% YoY và sự thành công trong việc kiểm soát chi phí trong 9 tháng đầu năm. Chi phí bán hàng và chi phí quản lý chỉ tăng 0,8% YoY trong kỳ.

Bảng: Tóm tắt bảng cân đối kế toán (Tỷ đồng)

Nguồn: BVH, SSI Research

Lợi nhuận kế toán mảng bảo hiểm nhân thọ đã có sự phục hồi

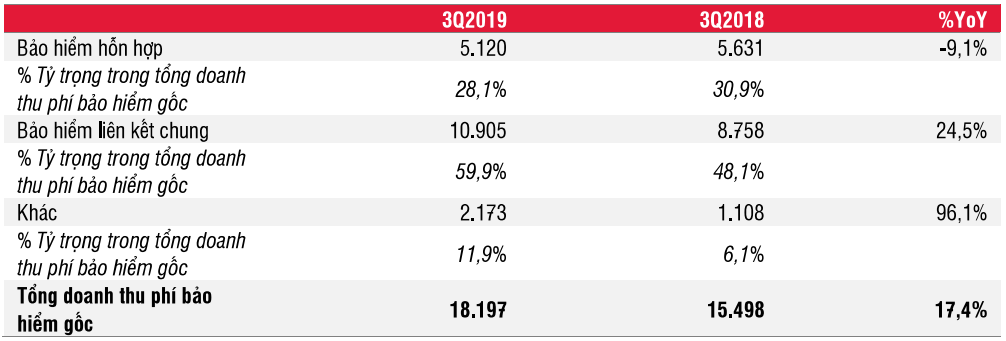

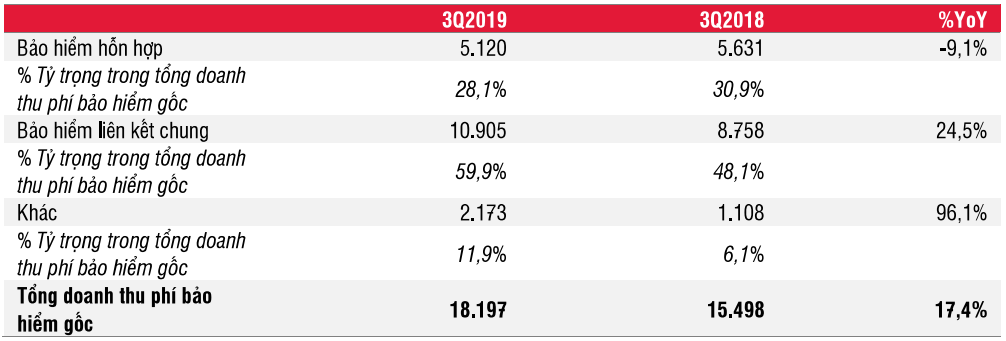

Trong 9T2019, BVH ghi nhận 18.197 tỷ đồng doanh thu phí bảo hiểm nhân thọ (+17% YoY). Mặc dù tốc độ tăng trưởng doanh thu phí có chậm lại so với tốc độ tăng trưởng bình quân 3 năm gần đây (28,3%), BVH vẫn giữ vị trí số 1 trên thị trường bảo hiểm nhân thọ với 24% thị phần. Hiện tại, BVH BVH dẫn đầu thị trường về bảo hiểm liên kết chung (UVL) với 29% thị phần, và đứng thứ 2 về bảo hiểm hỗn hợp với 23% thị phần.

Bảo hiểm nhân thọ tiếp tục là động lực tăng trưởng trong kết quả kinh doanh 3 quý của BVH, với lợi nhuận trước thuế 9T2019 đạt 986 tỷ đồng (+24% YoY). Mức tăng này chủ yếu xuất phát từ sự giảm tốc của chi phí dự phòng toán học (-4% YoY) nhờ những yếu tố sau:

- Doanh thu phí khai thác mới tăng trưởng với tốc độ chậm hơn (9% so với 14% cùng kỳ năm 2018).

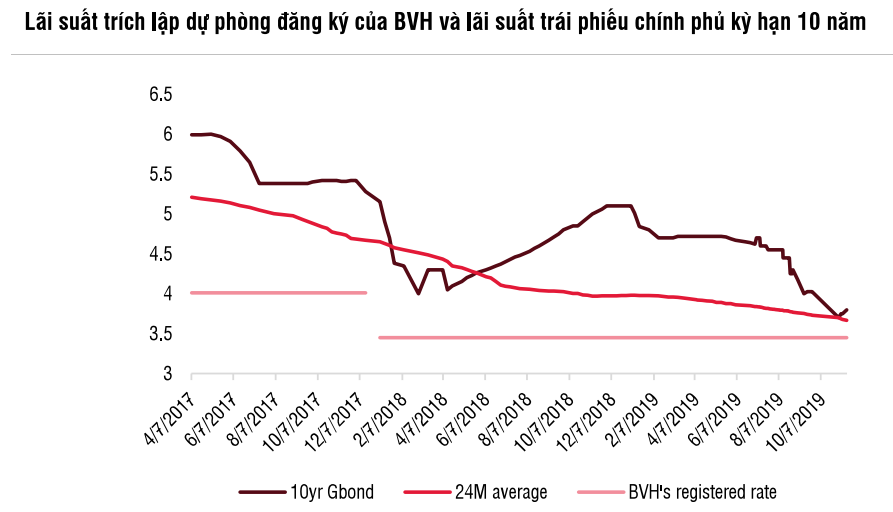

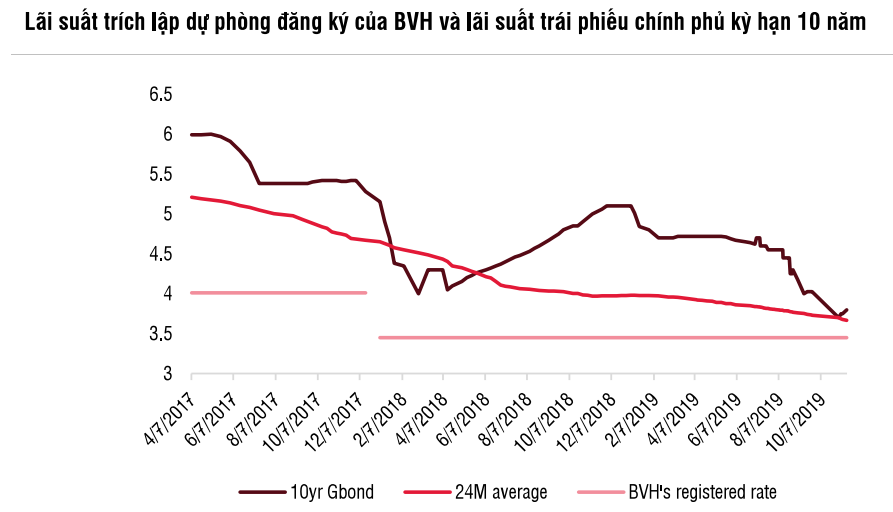

- BVH áp dụng lãi suất trích lập dự phòng bằng năm ngoái (3,45%), trong khi điều chỉnh giảm 56 bps vào năm 2018 (từ 4,01% năm 2017). Theo kết quả phân tích độ nhạy với lãi suất của BVH vào cuối 2018, lãi suất chiết khấu giảm -25 bps sẽ khiến trách nhiệm bảo hiểm tăng 1.137 tỷ đồng. Điều này cũng có thể hiểu là nếu lãi suất chiết khấu giảm -25bps, số dư cuối kỳ của dự phòng toán học có thể tăng thêm khoảng 1.137 tỷ đồng.

- Danh mục sản phẩm được tái cơ cấu theo hướng tăng tỷ trọng những sản phẩm có cách tính dự phòng toán học ít nhạy cảm với lãi suất hơn, cụ thể là các sản phẩm bảo hiểm liên kết chung (UVL). Tính đến tháng 9/2019, doanh thu phí bảo hiểm hỗn hợp giảm 9,1% YoY, trong khi doanh thu phí UVL tăng 24,5% với việc ra mắt sản phẩm mới là An Phát Cát Tường. Tỷ trọng doanh thu phí UVL trong tổng doanh thu phí bảo hiểm gốc tăng lên 60% so với mức 48% trong tháng 9/2018.

Sự khác biệt về mức độ nhạy cảm với lãi suất trong cách tính dự phòng toán học xuất phát từ đặc điểm của hai sản phẩm bảo hiểm. Đối với sản phẩm bảo hiểm hỗn hợp, toàn bộ doanh thu phí bảo hiểm được tích lũy trong tài khoản để thanh toán cho các nghĩa vụ trong tương lai. Chi phí dự phòng toán học trong trường hợp này được định nghĩa là dự phòng rủi ro bảo hiểm và được tính bằng chênh lệch giữa giá trị hiện tại của các khoản bảo hiểm phải trả trong tương lai và giá trị hiện tại của phí bảo hiểm thuần được điều chỉnh theo phương pháp Zilmer đối với các khoản phải thu phí bảo hiểm trong tương lai.

Đối với các sản phẩm UVL, phí bảo hiểm do chủ hợp đồng đóng được chia thành hai phần: một phần chi trả bảo hiểm nhân thọ (phần có tính chất bảo vệ truyền thống) và một phần khác để tiết kiệm và đầu tư (phần liên kết chung). Do đó, dự phòng toán học cho UVL cũng bao gồm hai phần: dự phòng rủi ro bảo hiểm và dự phòng nghiệp vụ đối với phần liên kết chung UVL. Dự phòng rủi ro bảo hiểm được tính tương tự như đối với sản phẩm bảo hiểm hỗn hợp, trong khi dự phòng đối với phần liên kết chung UVL là tổng giá trị hoàn lại của các hợp đồng bảo hiểm liên kết chung hoặc tổng giá trị tài khoản của các hợp đồng bảo hiểm liên kết chung.

Với cùng số tiền phí bảo hiểm được đóng cho một sản phẩm bảo hiểm hỗn hợp so với một sản phẩm UVL, việc chia phí bảo hiểm thành hai phần khiến dự phòng toán học cho các sản phẩm UVL ít nhạy cảm hơn với biến động của lãi suất chiết khấu so với các sản phẩm bảo hiểm hỗn hợp.

Theo quan điểm của chúng tôi, ngoài câu chuyện dự phòng, việc chuyển đổi sang các sản phẩm UVL phù hợp với mức độ nhận thức hiện tại của người dân về bảo hiểm ở Việt Nam, khách hàng chủ yếu tập trung vào lợi ích từ đầu tư hơn là quyền lợi bảo vệ khi rủi ro xảy ra.

Bảng: Doanh thu phí bảo hiểm nhân thọ theo sản phẩm

Nguồn: BVH, SSI Research

Hoạt động kinh doanh bảo hiểm phi nhân thọ gặp khó khăn trong nửa đầu năm 2019 do sự tăng trưởng mạnh mẽ trong năm 2018 nhưng đã bắt đầu có sự phục hồi trong Q3/2019.

Ngược lại với bức tranh tích cực của mảng bảo hiểm nhân thọ, mảng bảo hiểm phi nhân thọ đang phải giải quyết hệ quả của quá trình tăng trưởng mạnh mẽ trong năm 2018, do các khoản chi phí bồi thường thường có độ trễ 6-9 tháng. Điều này cũng khớp với nhận định của chúng tôi, trong đó doanh thu phí bảo hiểm tăng chậm lại trong khi chi phí bồi thường lại tăng mạnh.

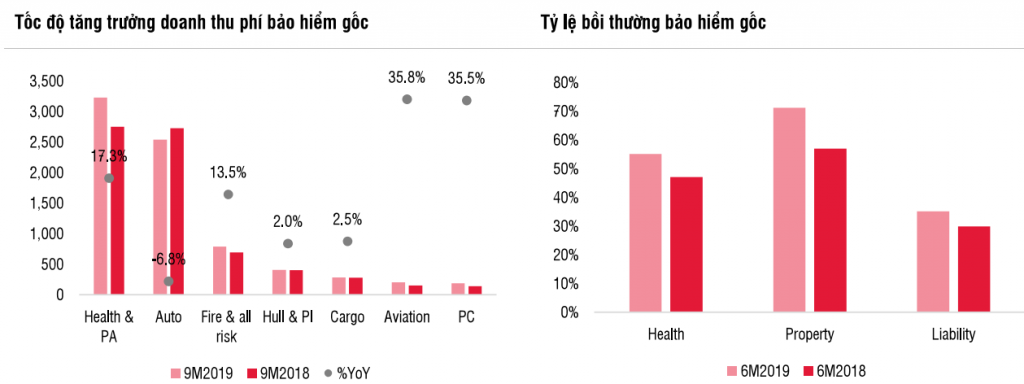

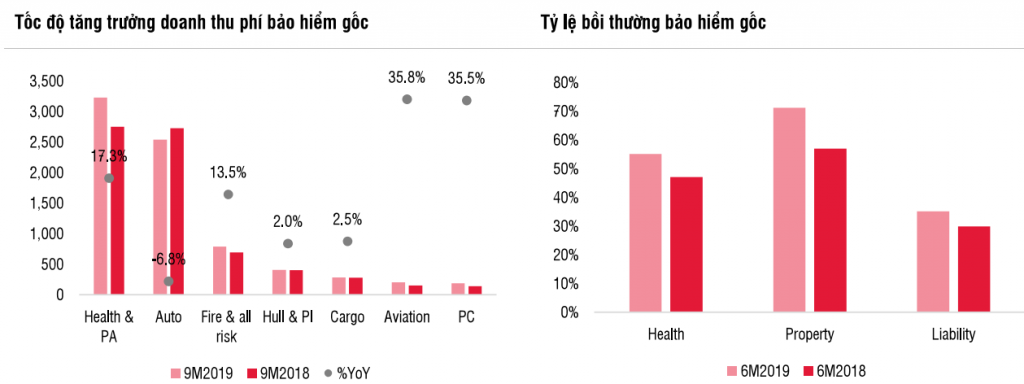

- Doanh thu phí bảo hiểm gốc. Tính đến tháng 9/2019, doanh thu phí bảo hiểm gốc tăng nhẹ 7% YoY đạt 7.794 tỷ đồng khi công ty chủ động rà soát chặt chẽ hợp đồng và thắt chặt các điều khoản cấp đơn bảo hiểm để đảm bảo hiệu quả hoạt động bảo hiểm. Trên thực tế, các sản phẩm bảo hiểm xe cơ giới (sản phẩm có tỷ lệ bồi thường cao nhất) ghi nhận mức giảm 6,8% YoY về doanh thu phí.

- Chi phí bồi thường. Các khoản bồi thường cho các hợp đồng ký vào nửa cuối năm 2018 vẫn còn phát sinh nhiều trong nửa đầu năm 2019, khiến chi phí bồi thường tăng lên 19,1% YoY trong 9T2019. Tuy nhiên điểm sáng là chi phí bồi thường có dấu hiệu giảm trong Q3/2019 (+9,4% YoY) sau khi tăng vọt trong 6T2019 (24,4% YoY). Chúng tôi cho rằng chi phí bồi thường liên quan đến các hợp đồng cũ trong năm 2018 băt đầu có dấu hiệu giảm xuống, do đó tỷ lệ bồi thường cao có thể không còn tiếp diễn trong Q4/2019. Tỷ lệ bồi thường trong Q3/2019 giảm xuống còn 53% (so với mức 57% trong Q1/2019 và 59% trong Q2/2019)

Chúng tôi tin rằng giai đoạn từ Q3/2018 đến Q3/2019 là vùng đáy của hoạt động kinh doanh bảo hiểm phi nhân thọ của BVH. Chúng tôi cho rằng kết quả hoạt động kinh doanh bảo hiểm phi nhân thọ sẽ được cải thiện, bắt đầu từ quý này.

Chúng tôi chỉ có một mối quan ngại nhỏ do BVH phải sử dụng đến dự phòng dao động lớn trong khoảng thời gian từ Q4/2017 đến Q3/2019, khiến số dư dự phòng dao động lớn giảm từ 176 tỷ đồng trong năm 2016 về 0 đồng vào cuối Q3/2019. Tuy nhiên, việc trích lập chi phí dự phòng dao động lớn không phải là quá khó khăn với tỷ lệ trích lập là 2% doanh thu phí bảo hiểm giữ lại hàng năm. Khi hoạt động của công ty phục hồi, dự phòng dao động lớn sẽ dần được tích lũy ở mức hợp lý hơn.

Việc giải quyết vấn đề chênh lệch kỳ hạn giữa tài sản có và nợ phải trả là một bài toán khó

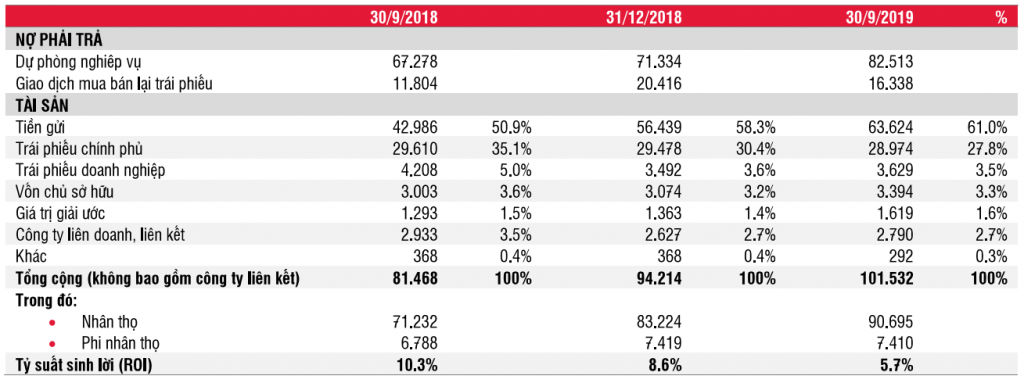

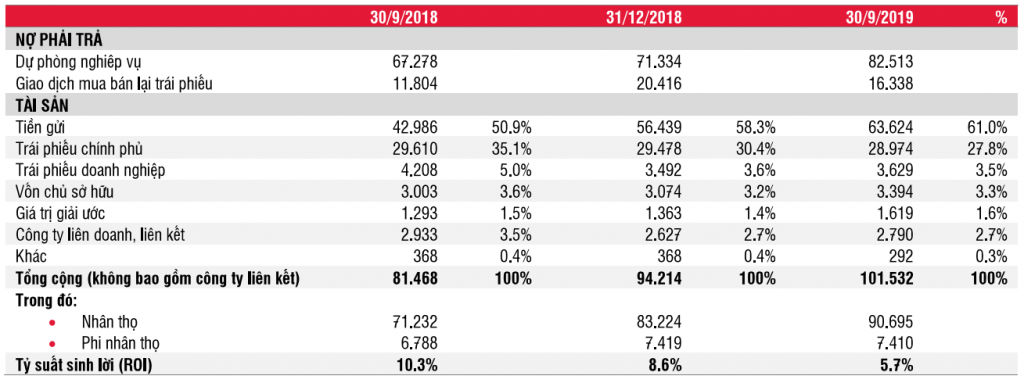

Đối với hoạt động đầu tư tài chính, chúng tôi phân tích trên số liệu hợp nhất. Tính đến 30/9/2019, tổng danh mục đầu tư hợp nhất đạt 101.532 tỷ đồng, trong đó phần lớn là danh mục đầu tư của Bảo Việt Nhân thọ với 90.695 tỷ đồng (trong đó khoảng 79% được ủy thác qua Công ty TNHH quản lý quỹ Bảo Việt (BVF)); danh mục của BVGI đạt 7.410 tỷ đồng. Danh mục hiện tại chủ yếu được phân bổ vào tiền gửi (61%) và trái phiếu (31,3%). Tỷ suất sinh lời của hoạt động đầu tư (không tính các khoản bán để hiện thực hóa lợi nhuận) được duy trì khoảng 5,5-5,7%, tuy nhiên chênh lệch kỳ hạn giữa tài sản có và nợ phải trả đang tăng lên.

Bảng: Các khoản nợ phải trả và tài sản của BVH

Nguồn: BVH, SSI Research

BVH đang phải cân đối giữa việc thu hẹp mức chênh lệch kỳ hạn giữa tài sản có và nợ phải trả với việc duy trì tỷ suất sinh lời ổn định từ hoạt động đầu tư. Tuy nhiên, hiện nay có một nghịch lý tồn tại là những tài sản dài hạn đang cho lợi suất thấp hơn nhiều so với tài sản ngắn hạn. Do thanh khoản dồi dào, lợi suất trái phiếu chính phù kỳ hạn 5 năm và 10 năm lần lượt là 2,383% và 3,664%. Trong khi đó lãi suất tiền gửi kỳ hạn 12 tháng nằm trong khoảng từ 6,8% đến 7,6%. Để giảm mức chênh lệch kỳ hạn giữa tài sản có và nợ phải trả, BVH sẽ phải hy sinh tỷ suất sinh lời và đầu tư vào trái phiếu chính phủ với lãi suất thấp hơn nhiều. Ngược lại, để duy trì khả năng sinh lời của danh mục đầu tư, BVH chuyển danh mục đầu tư sang tiền gửi ngân hàng. Do đó, việc giải quyết bài toán chênh lệch kỳ hạn thực sự là một nhiệm vụ khó khăn của BVH trong thời gian tới.

Với độ tuổi của người được bảo hiểm trong các hợp đồng UVL trên thị trường đang nằm trong khoảng từ 30-39 tuổi, chúng tôi ước tính thời hạn bình quân các hợp đồng bảo hiểm của BVH nằm trong khoảng 18-20 năm. Trong khi đó, với danh mục đầu tư bao gồm 61% tiền gửi và 31,3% trái phiếu, kỳ hạn tối đa chỉ có thể là 10-12 năm.

Triển vọng năm 2019-2020

Lợi nhuận sau thuế và lợi nhuận thuộc về cổ đông công ty mẹ (NPAT-MI) năm 2019 dự báo đạt 1.284 tỷ đồng (+15,3% YoY) với giả định BVH có thể không đăng ký thay đổi lãi suất kỹ thuật vào cuối năm 2019. Điều này là do chênh lệch giữa lãi suất đăng ký của BVH từ đầu năm (3,45%) và mức 80% của lãi suất bình quân của trái phiếu Chính phủ kỳ hạn từ 10 năm trở lên được phát hành trong 24 tháng gần nhất (3,6%) đang thu hẹp từ đầu năm cùng với xu hướng giảm lãi suất trái phiếu chính phủ.

Trong năm 2020, chúng tôi giả định BVH sẽ duy trì lãi suất kỹ thuật là 3,45%, do đó thu được 1.531 tỷ đồng lợi nhuận thuộc về cổ đông công ty mẹ, tương đương tốc độ tăng trưởng 19,3% dựa trên các giả định sau:

- Doanh thu phí bảo hiểm gốc giả định đạt 40 nghìn tỷ đồng (+15,3% YoY), trong đó tốc độ tăng trưởng của bảo hiểm nhân thọ và bảo hiểm phi nhân thọ dự báo đạt lần lượt là 16,8% YoY và 11,6% YoY.

- Lợi nhuận từ hoạt động kinh doanh bảo hiểm: Tỷ lệ kết hợp của mảng phi nhân thọ dự báo ở mức 104%, giảm nhẹ so sới mức 106% năm 2018 và 105% năm 2019. Trong khi đó, với giả định lãi suất trích lập dự phòng vẫn được giữ ở mức 3,45%, lợi nhuận gộp từ hoạt động kinh doanh bảo hiểm (trước chi phí quản lý) dự báo tăng 18,9% YoY. Nhìn chung, lỗ thuần hoạt động kinh doanh bảo hiểm (bảo hiểm nhân thọ và phi nhân thọ) dự báo đạt -4.000 tỷ đồng (so với mức -5.600 tỷ đồng trong năm 2018 và mức -3.700 tỷ đồng trong năm 2019).

- Đối với hoạt động đầu tư, chúng tôi giả định lãi suất tiền gửi và lãi suất trái phiếu chính phủ giảm lần lượt 50 bps và 30 bps trong năm 2020, do đó lợi suất đầu tư gộp giảm 35 bps xuống 7%. Nếu tăng vốn thành công trong đợt phát hành riêng lẻ, BVH có thể giảm các giao dịch mua bán lại trái phiếu khoảng 15%, tiết kiệm khoảng 165 tỷ đồng chi phí tài chính. Trong 9T2019 chi phí repo và lãi vay là 757 tỷ đồng, chiếm 48% tổng chi phí tài chính. Chúng tôi dự báo tỷ suất sinh lợi hoạt động đầu tư trong năm 2020 là 5,4% (-25 bps YoY). Với lợi suất giảm, lợi nhuận hoạt động tài chính dự báo tăng với tốc độ chậm hơn (+13,7% YoY) so với mức tăng về quy mô danh mục đầu tư (+21,6% YoY).

Phát hành riêng lẻ được kỳ vọng hoàn thành vào Q4/2019 hoặc chậm nhất là Q1/2020

Theo Đại hội cổ đông năm 2019, BVH có kế hoạch phát hành thêm 5,91% trên số cổ phiếu lưu hành hiện tại cho các nhà đầu tư thông qua phát hành riêng lẻ. Số lượng cổ phiếu này sẽ bị hạn chế chuyển nhượng 1 năm sau khi phát hành. Giá chào bán cho các nhà đầu tư sẽ là mức giá cao hơn trong hai mức giá sau đây:

- Giá thị trường: giá tham chiếu bình quân của BVH trong 30 phiên giao dịch liền trước khi phát hành.

- 3 lần giá trị sổ sách trên mỗi cổ phần (BVPS), tính theo báo cáo tài chính đã kiểm toán/soát xét gần nhất. Theo báo cáo tài chính đã kiểm toán nửa đầu năm 2019, BVPS là 22.943 đồng và mức giá tương đương PBR 3 lần là 68.629 đồng/CP.

Do BVH đã qua giai đoạn nhận hồ sơ quan tâm, chúng tôi kỳ vọng kế hoạch này sẽ hoàn thành vào năm 2019 hoặc muộn nhất vào Q1/2020.

Sau đợt phát hành này, BVH sẽ có nguồn để tăng thêm vốn cho các công ty con khoảng 2,5 nghìn tỷ đồng, đầu tư vào cơ sở hạ tầng công nghệ thông tin trị giá khoảng 200 tỷ đồng, và bổ sung vốn lưu động động. Cùng với kế hoạch thoái vốn SCIC 3,16%, sở hữu nhà nước sau này sẽ giảm xuống còn 65%.

Định giá và quan điểm đầu tư

Mặc dù phương pháp thích hợp nhất để định giá BVH là phương pháp Embedded value hoặc Appraisal value, chúng tôi không thể thực hiện định giá theo phương pháp này do thiếu thông tin. Thực tế, BVH là công ty bảo hiểm nhân thọ nội địa duy nhất (thông qua Bảo Việt Nhân thọ – công ty con của BVH hoạt động kinh doanh bảo hiểm nhân thọ), và cũng là công ty niêm yết duy nhất có hoạt động bảo hiểm nhân thọ. Do đó, việc công bố PVIF (giá trị hiện tại của các hợp đồng bảo hiểm có hiệu lực) hoặc embedded value không phổ biến. Mô hình chiết khấu cổ tức cũng không phù hợp, vì kết quả kinh doanh của BVH rất nhạy cảm với sự thay đổi lãi suất và lợi nhuận kế toán không phản ánh đúng triển vọng tương lai của hoạt động kinh doanh bảo hiểm nhân thọ.

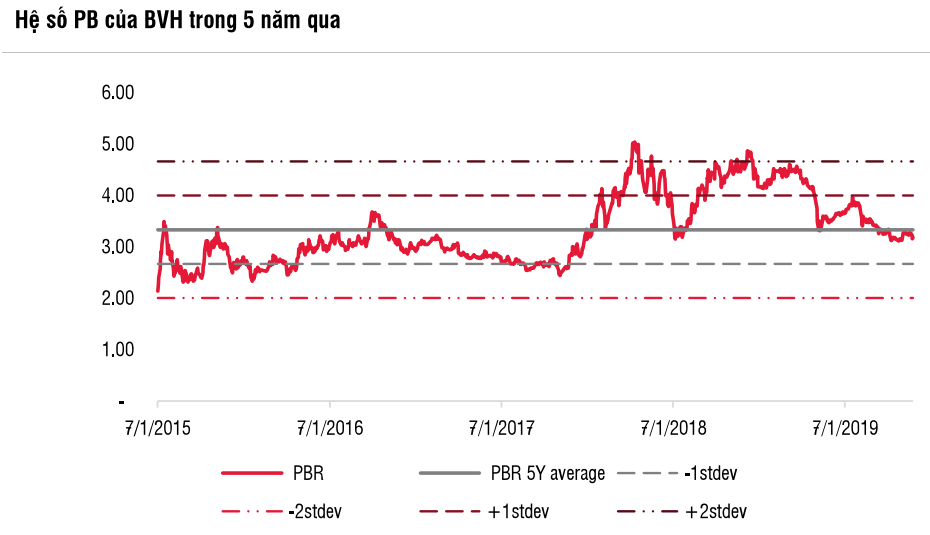

Do đó chúng tôi chọn sử dụng phương pháp định giá PB. Chúng tôi chọn hệ số PB mục tiêu là 3,3 lần (hệ số PB bình quân của BVH trong 5 năm qua). Độ lệch chuẩn của chuỗi dữ liệu này là 0,66 lần, thấp hơn nhiều so với độ lệch chuẩn PB của các công ty trong ngành trong khu vực. Với BVPS năm 2020 là 25.795 đồng, giá mục tiêu 1 năm của BVH là 85.130 đồng/CP (+27,4% so với giá hiện tại). Do đó, chúng tôi khuyến nghị KHẢ QUAN đối với cổ phiếu BVH.

Rủi ro giảm giá:

Môi trường lãi suất giảm sẽ có thể ảnh hưởng đến chênh lệch kỳ hạn tài sản có – nợ phải trả cũng như làm giảm lợi suất hoạt động đầu tư của công ty.

Đồ thị kỹ thuật